ABSTRACT

医療・介護ビジネスは成長の源泉として期待される一方、担い手不足や医療・介護保険財政の悪化など課題も多い。本稿では、最初にアベノミクスにおける医療市場創出の方向性を概観するとともに、関西における医療を中心とした国家戦略特区の概況、医薬品・医療機器産業の現状と課題を紹介する。次いで、著者による人口推計を用い、医療保険・介護保険制度の財政状況及び担い手に関する需給バランスなどについて、全国と関西圏の動向を整理する。

DETAIL

はじめに

今後、さらに速度を増す人口減少により、長期的には日本経済の成長力は停滞し、豊かさを維持することが難しくなる可能性が高い。持続的な成長を維持するため、アベノミクスでは第三の矢としてさまざまな分野における成長戦略を掲げているが、その大きな柱のひとつが医療分野における新たな市場の創出である。加えて、高齢者の増加は医療・介護等に対する需要を拡大させ、既存の医療・介護市場の拡大も期待される。このように、今後の医療介護ビジネスは成長の源泉として期待される一方、供給者(担い手)の不足や医療・介護保険財政の悪化など課題も多い。本稿では、最初にアベノミクス成長戦略における医療市場創出の方向性を概観するとともに、関西における医療を中心とした国家戦略特区の概況、医薬品産業及び医療機器産業の現状と課題を紹介する。次いで、医療保険・介護保険制度の財政状況及び担い手に関する需給バランスなどについて、全国及び関西圏の動向を整理する。

1.アベノミクス成長戦略と新たな医療市場

(1) 新たな医療市場の創出

アベノミスの第三の矢として掲げられている成長戦略では新たな医療・介護市場の創出が柱のひとつになっている。これを大きく分けると、既存市場の拡大のための規制緩和等と新たな医薬品・医療機器産業の振興などに分けられる。前者については、2013年6月に閣議決定された「日本再興戦略」(2014年改訂)において、「健康産業の活性化と質の高いヘルスケアサービスの提供」という考え方が打ち出され、また後者については「医療分野の研究開発を担う機関(日本医療研究開発機構(AMED))を設置するなど、取り組みが進められている。

日本再興戦略(2014年改訂)では、1)非営利ホールディングカンパニー型法人制度(仮)の創設、2)個人への健康・予防インセンティブの付与、3)保険外併用療養費制度の大幅拡大の三つの柱が掲げられている。非営利ホールディングカンパニー型法人制度の創設では、これまで単独で経営を行っていた医療法人や社会福祉法人等を、ホールディングカンパニーを通じて一体的に経営できるようにする仕組みである。これにより、急性期・慢性期医療、在宅・施設介護まで途切れなく地域においてサービス提供が可能になり、同時に供給者側の経営効率化も進むことが期待されている。2)の健康・予防インセンティブの付与では、一定期間保険診療を受けなかったなど定められた基準を満たした保険加入者に対してヘルスケアポイントの付与や現金給付を行うことなどが提案されている。また、保険者も加入者等の健康リスクなどに応じて保険料に差を設けるなど、一層の予防医療へのインセンティブを設ける方向性が打ち出されている。

医療ビジネスの視点からもっとも期待されるのは3)の保険外併用療養費制度の大幅拡大である。現在の公的医療保険制度においては、保険が適用される診療と適用外の診療を併用することが禁止されている(混合診療の禁止)。その例外として、評価療養(先進医療など将来的な保険導入のための評価を行うもの)、選定療養(差額ベッドなど保険導入を前提としないもの)があるが、患者の申出による新たな保険外併用の仕組み(患者申出療養)を設けて、患者の治療の選択肢を拡大しようとするものである。これは医療市場の拡大にも通じると考えられる。ただし、患者申出療養創設に対する反対もあり、混合診療の禁止を設けた際と同じように、所得の高い患者のみが先端的な医療を受けられる、安全等が必ずしも確認されていない療養が行われるなどの批判もある。しかしながら、患者の選択肢の拡大という視点は重要であり、またこれが新たな医療技術・医薬品などの開発インセンティブにもつながると考えられる。

(2)国家戦略特別区域と関西圏の取り組み

アベノミクスの成長戦略の一環として規制緩和を進めるための試験的な取り組みに国家戦略特別区域の指定がある。京都、大阪、兵庫で構成する関西圏の国家戦略特区においては、医療産業等の規制緩和が認められ、いくつものプロジェクトが進められている。具体的に見ると、1)保険外併用療養に関する特例(米国、英国、フランスなどの諸外国で承認を受けているが日本ではまだ承認されていない医薬品等の利用を大阪大学附属病院等で認める)、2)病床規制に係る医療法の特例(公益財団法人先端医療振興財団による世界初のiPS 細胞を用いた臨床研究推進のため)、3)iPS 細胞由来の血小板製剤供給事業(京都大学医学部附属病院)の課税等に対する特例措置、などである。

関西経済連合会においても2015年2月に「生き活き関西~”健康・医療”先進地域ビジョン~」を発表し、健康・医療分野への取組みを強化していくこととなっている。関経連のビジョンの中では、「関西圏では製薬企業が道修町を中心に集積し、また介護ロボットや食品、運動等の健康・医療関連企業も集積しており裾野が広い」ことや、「臨床研究中核病院等や先進的研究機関が配備されている」ことから、関西圏における医療産業のポテンシャルが高いことが強調されており、10年程度先においては日本や世界をリードする医薬品・医療機器・再生医療分野の集積を目指すとしている。関西圏の着実な成長を担う産業としての医療産業の拡大が期待される。

(3)医療機器・医薬品産業の概況

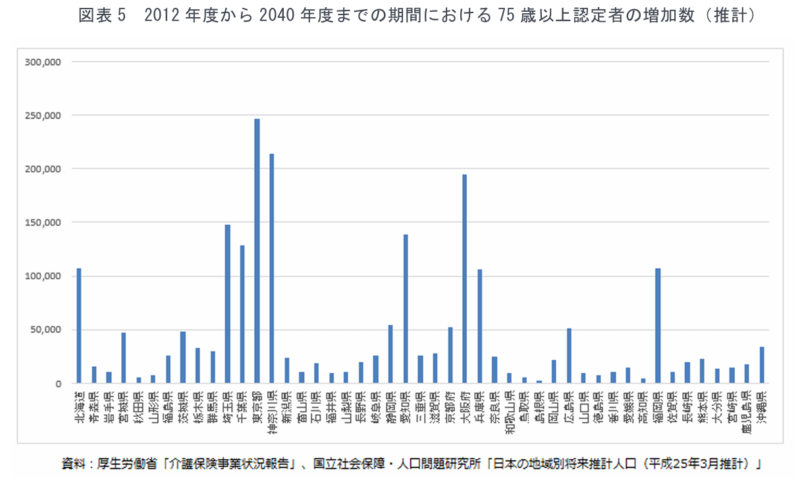

今後の医療産業を牽引する役割が期待される分野として医薬品・医療機器産業がある。ここでは日本全体のこれらの産業の現状と課題について、厚生労働省が2013年に公表した「医薬品産業ビジョン2013」、「医療機器産業ビジョン2013」をもとに概観しておきたい。 医薬品の市場規模は2011年で9兆3,105億円であり、2000年時点の6兆6,850億円と比べるとほぼ10年間で1.4倍に増加している(図表1参照)。しかしながら世界全体の医薬品市場規模からみると日本の市場シェアは2011年で11.7%にとどまっている。また、世界売上上位150品目について主要5カ国(アメリカ、イギリス、フランス、ドイツ)の市場に最も早く出荷した日本の医薬品は、2011年においてわずか3%と5カ国の中で最下位にある。

これらのことが述べていることは、国内における医薬品市場は拡大しつつあるものの、医薬品産業における世界的な競争力が十分に強いというわけではないということである。上記で述べたように、関西圏では製薬企業の集積もあり、医薬品産業を成長の牽引役とすることは十分可能であり、今後もさらなる研究開発等が期待される。

医療機器産業もまたこれからの日本経済を牽引する産業として位置づけられている。ただし、その市場規模は順調に拡大しているとは言いがたい。「医療機器産業ビジョン2013」によると、2011年の医療機器の国内売上額は約2.4兆円であり、これは2000年の約1.9兆円から増加しているものの、毎年の伸び率は増減を繰り返しており、安定した成長を維持しているとは言いがたい。しかしながら、高齢化の進展とともに疾病の予防、早期診断、早期治療などへの必要性がさらに高まることから、医療関連イノベーションの柱とも言える医療機器産業が成長のエンジンとなることが期待される。上述した関西経済連合会が公表したビジョンにおいても、関西圏は「製薬・医療機器関連企業や大学、研究機関、科学技術基盤等が集積し、ポテンシャルが高い」と位置づけており、そのためライフサイエンス・メディカルケアに大きなビジネスチャンスがあるとしている。

2.医療・介護需要の増大と社会保障財政の課題

(1)高齢化と医療費の動向

2014 年の総務省「人口推計」によれば、わが国の65歳以上人口は26.0%、また75歳以上人口の比率は12.5%に達した。一方、近年、国民医療費の伸び率は著しく、2000年度の30.1兆円から2012年度では39.2兆円にまで増加している。厚生労働省の推計によれば、2000年代以降、高齢化による医療費の増加率は1.5%程度となっており、高齢化が医療費のコストに影響を与えていることは明らかである。2012年度の国民医療費の年齢別内訳をみても、一人当たり医療費は64歳未満では177.1千円であるのに対し、65歳以上では717.2千円、また75歳以上では892.1千円であった。医療費の増加は社会保障財政に影響を与えるものであるが、その一方、医療サービスに対する需要の拡大と捉えることもできる。

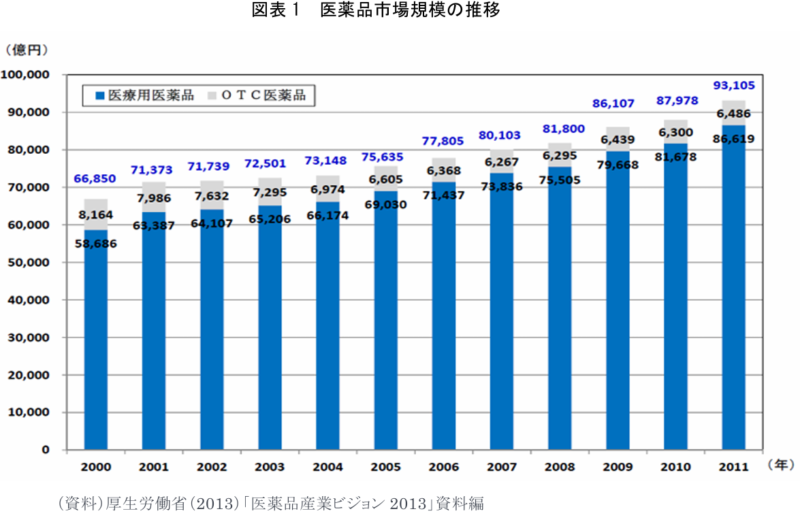

医療費は高齢化によって増加するが、同時に地域的な違いも大きい。図表2は2012年度の全国及び関西圏の一人当たり国民医療費の推計値を示したものである。これによれば、一人当たりの医療費は全国平均で30.8万円であるのに対し、関西圏の平均は31.9万円と全国平均を1万円ほど上回っている。2010年の国勢調査によれば全国、関西圏計いずれも65歳以上人口比率は23.0%であり、高齢化の進展に関西圏とそれ以外の地域では大きな差がないことから、この 1 万円の差はそれだけ関西地域で医療需要が大きいということを意味している。なお、2012年度の関西圏全体の国民医療費は6.9兆円(推計値)となる。

今後、関西圏における医療需要はどこまで伸びるであろうか。国立社会保障・人口問題研究所による「日本の地域別将来推計人口(平成25年3月推計)」(社人研推計)及びAPIRで独自に公表した将来人口推計をもとに、将来の医療費の推計を試みた。具体的には、関西圏の人口を64歳未満及び65歳以上の二つに区分し、それぞれの将来人口に一人当たり医療費を乗じて、医療費全体の値を求めた。一人当たり医療費については、高齢化の進展の影響を加えて医療需要の伸びは2000年代以降ほぼ1.5%程度となっていることから、今後も1.5%で増加するとした。その結果をみると、社人研推計をもとにすると関西圏の医療費は2012年の6.9兆円から2025年には8.8兆円、また2040年では10.5兆円にまで増加すると試算される。APIRの独自人口推計(2040年に合計特殊出生率が2.07まで回復するケース)をもとにすると、2025年の医療費は8.9兆円、また2040年の医療費は10.9兆円になると計算できる(図表3参照)。後者の医療費のほうが多いのは、出生率が上昇して総人口が多いためである。ちなみに、一人当たり医療費のベースでみると2040年では社人研ケースでは58.0万円であるのに対し、APIRの独自推計のケースでは55.9万円となる(いずれも年齢計の場合)。これは後者の推計の方が若年人口が相対的に多いためである。

(2)医療サービス需給の動向

次に医療サービスの需給、具体的には供給者である医師と需要側である患数の推移をみておこう。

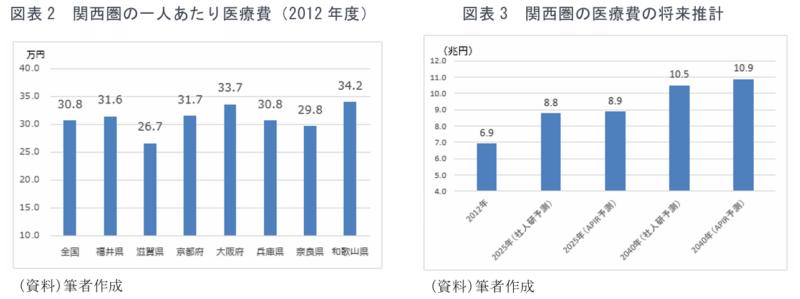

わが国は国際比較をすると相対的に医師数が少ないとされる。人口千人当たりの臨床医師数は2.3人で、ドイツ4.0人、スウェーデン3.9人、フランス3.3人、あるいはアメリカの2.5人と比べても少ない(いずれも2012年、OECD Health Data による)。これは看護師数等についても同様であり、わが国は全体的に医療供給の人的資源が限られている。加えて、近年では医師不足が課題としてあげられることが多い。医師数全体では増加しているものの(厚生労働省「医師・歯科医師・薬剤師調査」によれば2012年の医師数は30.3万人であり、2002年の26.3 万人と比べて10年間で約4.1万人増加している)、地域的な偏在及び診療科による偏在から医師不足が課題となっている。医師数の地域的な偏在について関西圏を中心に見てみよう。

前記「医師・歯科医師・薬剤師調査」(2012年)によれば人口10万人あたりの医師数は全国平均で226.5人となる。これを都道府県別にみると西日本の方が医師数は多く、関西圏を見ても京都府が296.7人と47都道府県のうち最も人口10万人あたり医師数が多く、また和歌山県269.2人、大阪府256.7人と全国平均を大きく上回っている。このように医師数全体をみると関西圏は他の地域に比べ比較的医師の多い地域となっている。なお、医師不足がとりわけ懸念されている「産婦人科」については(他の診療科も掲げている場合を含む)、全国平均が40.7人であるのに対し、和歌山県が50.5人、京都府が43.9人、大阪府が43.4人と全国平均よりも多い一方、兵庫県は39.6人、奈良県35.5人などとなっている。

次に患者数を概観する。厚生労働省「患者調査」(2011年)による一日あたりの推計患者数は、全国平均が入院1068.3人、外来5784.1人であるのに対し、関西圏(2府5県)全体ではそれぞれ1016.5人、5714.2人と全国平均を下回っている。また、大阪府ではそれぞれ993.1人、5663.0人、京都府では1132.2人、5376.1人となっている、このように、関西圏では相対的に患者数が全国に比べてやや少ない傾向が見て取れる。まとめると、関西圏では医師数は全国平均と比べて相対的に多く、患者数は少ないという意味で、医療サービス需給の状況は多地域と比べて(患者にとってみて)恵まれた環境にあると言えよう。

(3)介護保険制度の現状と将来動向

介護保険制度は2000年4月から開始された最も新しい社会保険制度である。しかし高齢化の進展とともにその需要は急増しており、要支援要介護認定者数(以下、「認定者数」という)は急増しており、また介護に関わる費用の増加も著しい。介護保険に関わる費用を国立社会保障・人口問題研究所「社会保障費用統計」によって示すと、制度が開始された2000年度では介護給付費は3兆2,623億円であったが、2008年度にはそのほぼ2倍にあたる6兆5,873億円に、また2012年度には8兆3,129億円にまで増加している。この12年間の給付費の増加率は年平均で8.1%に達する。一方、厚生労働省「介護保険事業状況報告(年報)」から認定者数の推移をみると、2000年度は2,562千人であったが、2010年度では5,062千人と500万人を超え、また2012年度では5,611千人にまで増加している。この12年間の年平均伸び率は6.8%となる。

以上のように介護保険にかかる費用・認定者数はともに急増しているが、このことは反面、介護関連産業も急成長しているということでもある。近年ではニチイ学館、ベネッセ、さらにはセコム、ユニマット、ワタミといった他業種からの市場参入も目立ち、規模を拡大しつつある。その反面、介護産業に従事する担い手不足も課題となっており、厚生労働省の予測では団塊世代がすべて75歳を超える2025年度では必要とする介護人材は248万人に達するものの、供給は215万人程度にとどまり、およそ30万人の不足が見込まれている。また、東京都の予測でも2025 年度には東京都だけで3.6万人の担い手不足になると試算されている。

次に、関西圏における認定者数の状況を見てみよう。2012年度における認定者数の65歳以上人口千人当たりの人数をみると全国平均が182.2人であるのに対し、関西圏(2府5県)全体では195.2人と全国平均を上回っている。さらに府県別に見ると、和歌山県は224.6人と全国平均よりも42.4人多く、また大阪府201.5人、京都府194.3人、兵庫県191.9人などとなっている。

介護保険制度の第一号被保険者は65歳以上であるが認定者の出現比率(認定者数/人口数)は75歳以上になると急速に上昇する。ちなみに2012年度の認定者数のうち、75歳以上人口が占める割合は85.0%であった。75歳以上の認定者の出現比率を都道府県別に見ると、全国平均が31.3%であるのに対し、和歌山県が37.1%、大阪府が36.4%、京都府が34.2%、兵庫県が33.7%と軒並み全国平均を上回っている。

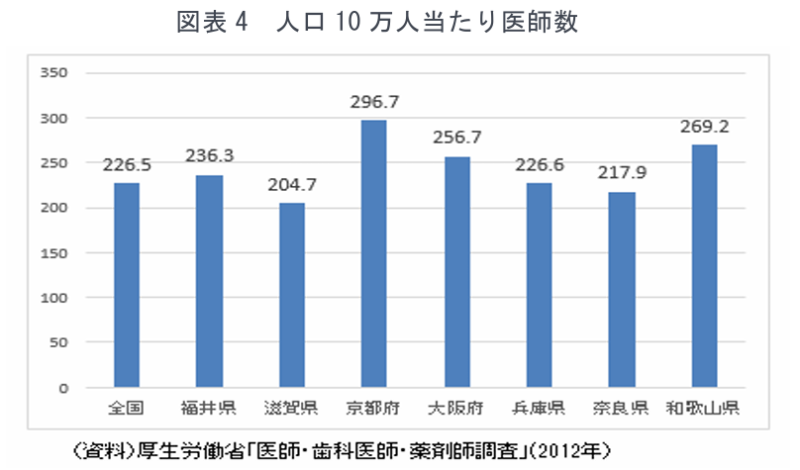

この都道府県別75歳以上人口の認定者出現率が一定であると仮定した場合、2040年度には75歳以上の認定者はどれだけ増えるであろうか。2012年度の出現率に、社人研推計で試算された2040年度の75歳以上人口を乗じて、2040年度の介護保険の認定者を求めると、全国計では695.5万人となる。これは2012年度の477.1 万人と比較すると、218.4万人の増加(およそ1.46倍)である。都道府県別に増加数をみると、東京都が24.7 万人と最も多く、次いで神奈川県が21.3万人、大阪府が19.4万人増加することになる(図表5参照)。関西圏(2府5県)を合計すると全体で42.5万人の増加になると見込まれる。図表からわかるように、今後認定者は都市部を中心に増加すると見込まれ、介護需要への対応が急務となろう。

しかしながら既に述べたように、急増する介護需要に対して介護人材が不足している。現状をみると、介護産業は非正規職員に大きく依存しており離職率も高い、介護職員の賃金(常勤労働者)の水準は他の産業と比較して低い、などの課題を抱えている。こうした点を反映して、2015年度の介護報酬改定では報酬基本部分については引き下げる一方、介護従事者の処遇改善を行う事業者に対しては介護職員の処遇改善加算を行ったがそれでも十分とはいえない。今後はさらなるICT化の推進や地域包括ケアといった医療との連携の中で効率化を進めるといった政策とともに、海外からの介護人材を受け入れる必要も高まるであろう。とりわけ、関西圏の都市部における需要増をまかなうためにも、グローバル化とともに外国人労働者の受け入れ環境を整える必要があると考える。