ABSTRACT

1. コロナ危機下での企業の財務調整状況について、本稿では、企業のバランスシート(貸借対照表)項⽬のうち、特に、内部留保(利益剰余⾦)と有利⼦負債の変化に焦点を当てて考察する。

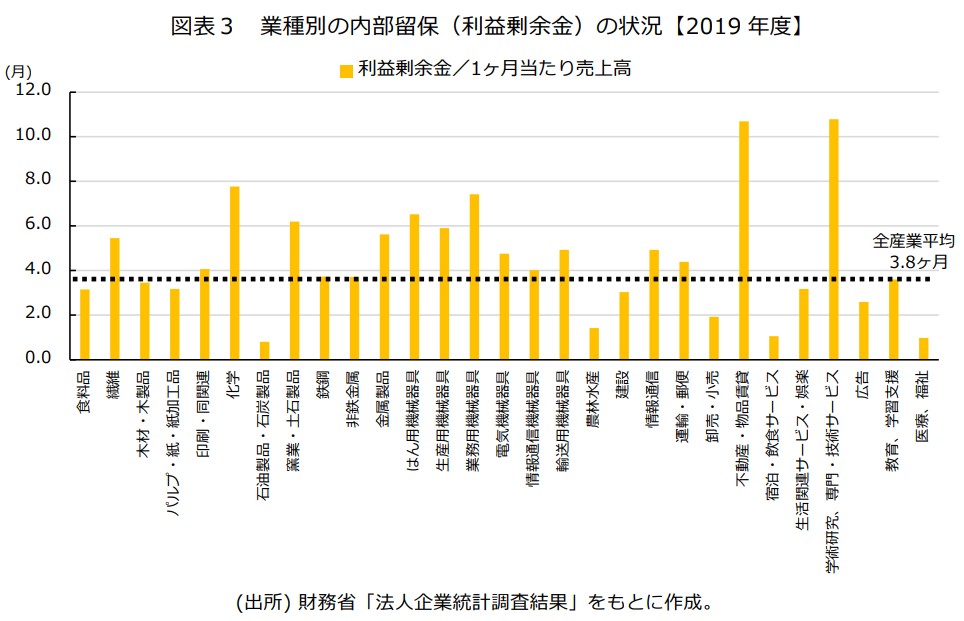

2. コロナ危機前の⽇本企業の財務状況を特徴づけるポイントは、2012年以降、7年連続で過去最⾼を更新している内部留保(利益剰余⾦)の拡⼤である(2019年度、475兆円)。内部留保といわれる利益剰余⾦は、建物・設備への国内投資やM&A(企業の合併・買収)などに活⽤され、資産の部に建物・設備、投資有価証券などとして計上される。内部留保はさまざまな形で活⽤されていることが、コロナ危機前の⽇本企業全体の財務内容であったと理解できる。ただし、内部留保の厚みを業種別にみるとばらつきが⼤きい。1ヶ⽉当たり売上⾼に対する倍率でみれば、全産業平均で3.8ヶ⽉分の利益剰余⾦があり、多くの製造業は平均を超える利益剰余⾦の⽔準にある。⼀⽅で、⾮製造業は平均を下回る利益剰余⾦の⽔準の業種が多い。

3. コロナ危機による⽇本企業への影響を法⼈企業統計で概観すると、最悪期の2020年4-6⽉期は、売上⾼と経常利益が⼤幅な減少を記録した。その結果、政府・⽇本銀⾏の⾦融⽀援もあって借⼊⾦増加や社債発⾏により⼤量の資⾦確保が図られ、負債の増加でバランスシートは悪化した。しかし、機動的に取り崩せる内部留保の蓄積があったことで、⾃⼰資本⽐率はわずかな低下ですんでおり、健全な⽔準を維持している。こうした財務状況を製造業、⾮製造業で分けてみると、⾮製造業はより厳しいという実態がわかる。⾮製造業の中でも、特にコロナ危機で需要減退の強い影響を受けているサービス関係業種の財務状況はさらに厳しく、今後も需要の低迷が続けば、⼩規模企業などで事業継続が⼀気に困難になるリスクがあろう。

4. ポストコロナを視野に⼊れた⽇本企業の今後の課題として、潜在成⻑率の押し上げにつながる内部留保の有効活⽤、バランスシート悪化に対応する事業構造改⾰の推進をあげたい。コロナ危機での社会の変化は、新たな投資機会を⽣み出す。そうした好機をとらえる投資は、内部留保を活⽤して積極的に⾏う必要がある。また、コロナ危機対応で資⾦繰りを確保するために増加した負債増によるバランスシートの悪化は、放置されれば今後の⼤きな問題となる。中⼩企業を⽀える実質無担保・無利⼦の融資制度で元本返済が猶予されるこの5年間のうちに、中⼩企業のキャッシュを⽣み出す⼒を回復し、さらに強化していく事業構造改⾰に取り組んでいかなければならない。問題状況が違う業種ごとに、当該の業界団体、所管省庁、⾦融機関、⾦融・法務・企業再⽣の専⾨家などが参画して、現状分析と今後の対応⽅向について議論し、業種に応じたきめ細かい対応をとっていく必要があるのではないか。

DETAIL

はじめに

法⼈企業統計の2020年10-12⽉期の調査結果が今月2⽇に公表された。これにより、コロナ危機下の昨年の企業の財務調整状況を把握できることになった。そこで、本稿では、企業のバランスシート(貸借対照表)項⽬のうち、特に、内部留保と有利⼦負債の変化に焦点を当てて考察する。この2つに焦点を当てた理由は、近年の⽇本企業の財務調整で⼤きな意味合いを持つからである。

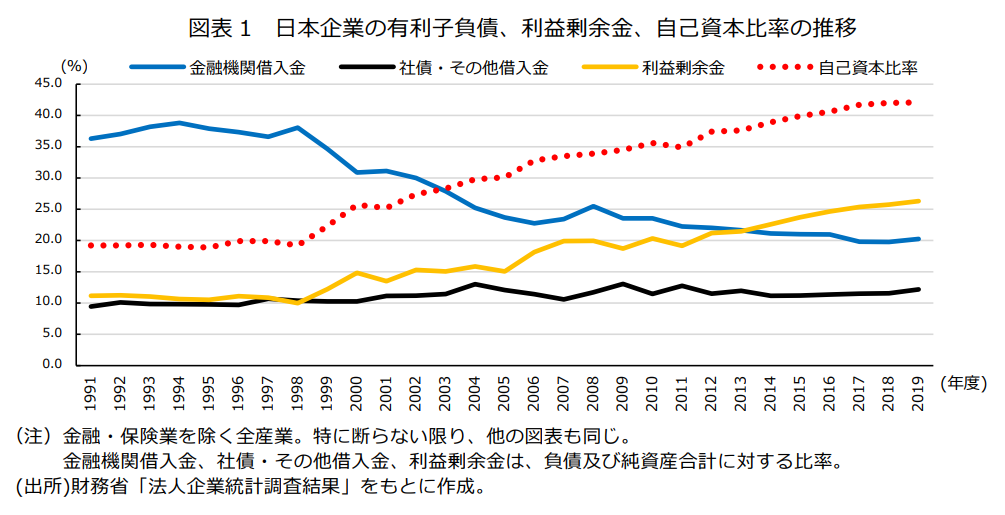

⽇本企業は、バブル経済崩壊以降(1994年以降)、借⼊⾦返済をできる限り⾏うことで過剰債務の解消を優先課題として進めてきた。その結果、有利⼦負債の⽐重を減らし、⾃⼰資本⽐率を⾼め、財務基盤を強化してきた(図表1)。また、収益拡⼤の中でも、リスク回避のために内部留保(利益剰余⾦)を増やす傾向を強めている(図表1)。それゆえに、⼤企業を中⼼に好調な企業業績により増加した利益を貯め込み、投資や賃上げの原資へ⼗分に回さないとの批判が近年たびたび聞かれた。しかし、昨年のコロナ危機では、積み増した内部留保があったからこそ、多くの企業が経営危機に陥らない防波堤としての効果を発揮した。ただその⼀⽅で、多くの企業が資⾦繰り⽀援の融資を受けて、有利⼦負債が⼤きく積み上がることになり、バランスシートが再び悪化している。

以下、コロナ危機前の近年の企業財務の状況を概観した上で、コロナ危機下での変化をみる。

1.コロナ危機前の⽇本企業の財務状況〜内部留保の増加と活⽤

コロナ危機前の⽇本企業の財務状況を特徴づけるポイントは、2012年以降、7年連続で過去最⾼を更新している内部留保(利益剰余⾦)の拡⼤である。2019年度で、その額は475兆円である。

ここで注意したいことを先に述べたい。利益剰余⾦というバランスシート(貸借対照表)の貸⽅の⼀項⽬の増加だけをみて、内部留保として、例えば、多額の現⾦・預⾦を貯め込んでいるというのは不正確な⾒⽅である。バランスシートは、貸⽅として、企業が資⾦をどのような⽅法で調達し、借⽅として、調達した資⾦をどのような形の資産として保有しているかをるものである。貸⽅、借⽅の両⽅を総合的にみる必要がある。

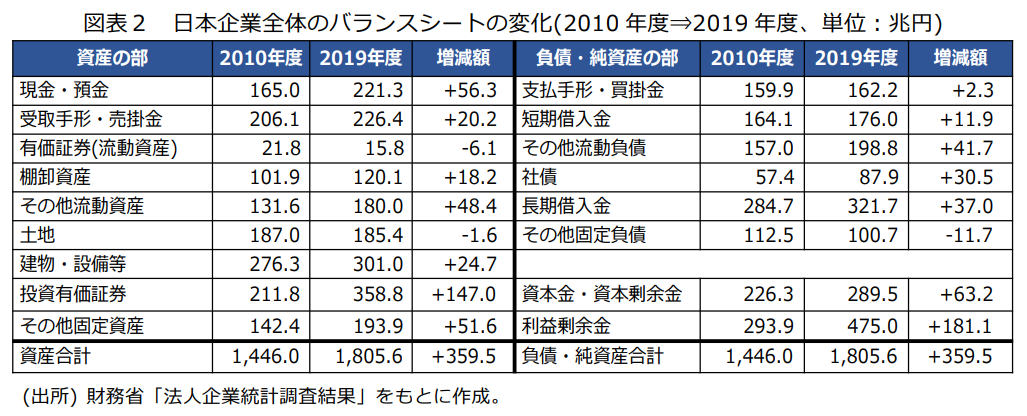

図表2に⽰す⽇本企業全体のバランスシートにおいて、2010年度と2019年度を⽐較すると、純資産の部で利益剰余⾦が181.1兆円増加している⼀⽅で、資産の部では、現⾦・預⾦が56.3兆円、建物・設備等が24.7兆円、投資有価証券が147.0兆円、その他の固定資産が51.6兆円、それぞれ増加している。内部留保の利益剰余⾦は、借⼊⾦、社債や新株の発⾏により調達した資⾦と同じく、建物・設備への国内投資やM&A(企業の合併・買収)などに活⽤され、資産の部に建物・設備、投資有価証券などとして計上される。投資有価証券の⼤幅な増加は、事業活動のグローバル化に対応するために、海外企業へのM&Aが積極的に⾏われていたとみられる。

もちろん、現⾦・預⾦の形で資産に計上されるものもある。企業において、⽇々の運転資⾦や緊急時の備えとして、⼀定の現⾦・預⾦の保有は不可⽋である。2019年度で、⽇本企業全体の現⾦・預⾦額は運転資⾦の1.2倍3であり、多過ぎる⽔準ではない。現⾦・預⾦は中⼩企業で多く保有されている。中⼩企業では、設備投資の際の資⾦調達は⾦融機関からの借⼊が中⼼となっており、資⾦繰りの悪化等により借⼊が難しくなる場合に備え、内部留保を厚めに蓄積せざるを得ない⾯がある。

このように、法⼈企業統計調査結果から考察すると、内部留保はさまざまな形で活⽤されていることが、コロナ危機前の⽇本企業全体の財務内容であったと理解できる。

ただし、⽇本企業全体で内部留保が蓄積されていたといえ、その厚みを業種別にみるとばらつきが⼤きい。すべての業種において、⼗分な内部留保があるわけでない。図表3に⽰すとおり、1ヶ⽉当たり売上高に対する倍率でみれば、全産業平均で3.8ヶ⽉分の利益剰余⾦があり、多くの製造業は平均を超える利益剰余⾦の⽔準にある。⼀⽅で、⾮製造業は平均を下回る利益剰余⾦の⽔準の業種が多い。コロナ危機の需要消失で⼤きな影響を受けている卸売・⼩売(利益剰余⾦:1.9ヶ⽉分)、宿泊・飲⾷サービス(同:1.1ヶ⽉分)はかなり低い⽔準にある。

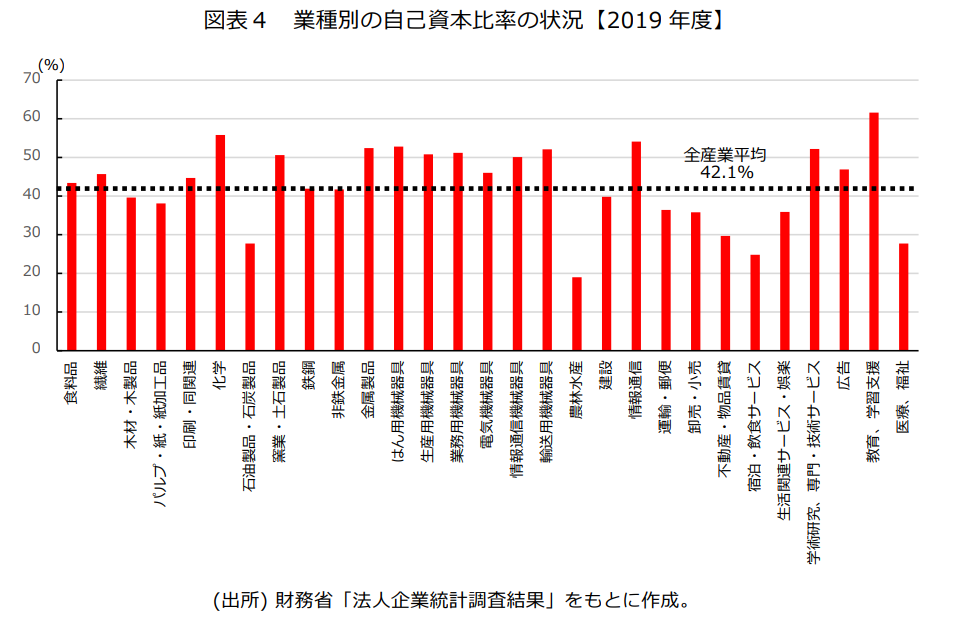

図表4で、業種別の⾃⼰資本⽐率をみても同様な傾向がある。⾃⼰資本⽐率が低いと、売上の⼤幅減があれば資⾦繰りが困難となり、経営危機に陥るリスクがある。⼀般的には、健全な財務基盤としては、⾃⼰資本⽐率が40%以上であることが望ましいとされる。製造業では40%以上の業種がほとんどであるが、⾮製造業ではばらつきがある。コロナ危機の需要消失で⼤きな影響を受けている卸売・⼩売(⾃⼰資本⽐率:35.8%)、宿泊・飲⾷サービス(同:24.8%)は低い⽔準にある。

2.コロナ危機下での⽇本企業の財務調整〜内部留保活⽤の⼀⽅でバランスシート悪化

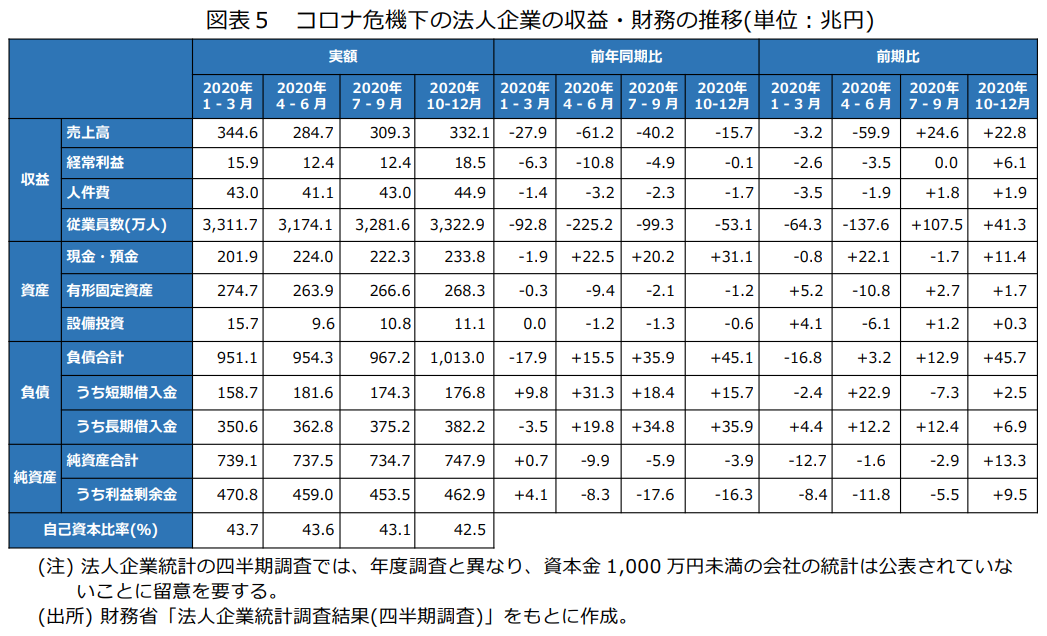

コロナ危機による⽇本企業への影響を法⼈企業統計で概観すると、図表5に⽰すとおり、最悪期の2020年4-6⽉期は、売上⾼が前年同期⽐61.2兆円減(17.7%減)、経常利益が同10.8兆円減(46.6%減)と⼤幅な減少を記録した。4-5⽉に緊急事態宣⾔が発出されたことに伴い、経済活動が⼤きく制約され、外出⾃粛なども重なって需要が急減したからである。売上高と経常利益ともに前年同期⽐マイナスであるものの、7-9⽉期、10-12⽉期は回復に向かっている。経常利益は10-12⽉期には前年同期の⽔準に近くなっている。売上⾼があまり回復しない状況でも、固定費となる⼈件費や設備投資を抑制して財務管理を機敏に進めたものによるとみられる。最悪期の4-6⽉期は従業員数が前年同期⽐225.2万⼈減(6.6%減)と⼤幅に減らされたが、その後は雇⽤調整助成⾦などの政策⽀援もあって減少幅が⼩さくなっている(前期⽐では増加を続けている)。設備投資は、2020年4-6期から3四半期連続で前年同期を下回っており、新規投資が抑制されている。

資産と負債の財務⾯をみると、4-6⽉期末の短期借⼊⾦残⾼が前年同期⽐31.3兆円増(20.8%増)と急増し、その後も⾼い⽔準で増加している。7-8⽉期からは⻑期借⼊⾦の増加も⽬⽴つ。売上⾼の急減により資⾦繰りの悪化を回避するために短期借⼊⾦が増加している。7-8⽉期以降の⻑期借⼊⾦の増加は、事業の継続・再起に必要な資⾦確保を図る動きがあるとみられるが、昨年5⽉から始まった⽇本政策⾦融公庫等や⺠間⾦融機関による中⼩企業向け実質無利⼦・無担保融資、⽇本政策投資銀⾏等による中堅・⼤企業向け危機対応融資などの政府・⽇本銀⾏の⾦融⽀援の効果が⼤きいといえる。⽇本企業全体として、こうした借⼊⾦増加や社債発⾏により⼤量の資⾦確保が図られ、現⾦・預⾦の積み増しを強める動きとなっている。今後の⽀払に備えて、現⾦・預⾦という⼿元流動性の確保に企業が動くのは、新型コロナウイルス感染収束の先⾏きが⾒通せないことによる。現⾦・預⾦は、直近の10-12⽉期でも前年同期⽐31.1兆円増(同15.3%増)と増加傾向に変わりない。

さらに、財務⾯での変化で注⽬されるのは、内部留保である利益剰余⾦の減少である。4-6⽉期以降の3四半期連続で前年同期を下回っている。2019年度末の2020年1-3⽉期末に470.8兆円あった利益剰余⾦が、4-6⽉期に11.8兆円減少、7-9⽉期に5.5兆円減少となっている。4-9⽉の間に計17.3兆円の利益剰余⾦が取り崩されたことになる。最終損益が悪化し、配当⾦⽀払などを取り崩して賄うほかなかったとみられる。

コロナ危機で、⽇本企業の収益が急激に悪化し、負債増でバランスシートは悪化した。しかし、機動的に取り崩せる内部留保の蓄積があったことで、⾃⼰資本⽐率はわずかな低下ですんでおり、健全な⽔準を維持している。コロナ危機の前は内部留保への批判が強かったが、コロナ危機という⾮常事態において、危機への備えとして、平時より⼀定⽔準の⼿元流動性(現⾦・預⾦)や内部留保(利益剰余⾦)を確保し財務基盤を強化しておくことの重要性が確認されたといえよう。

以上述べている内容は⽇本企業を全体としてみたマクロ的な評価である。企業の収益やバランスシートの変化については、製造業と⾮製造業で違いはあるし、業種によっても異なる。

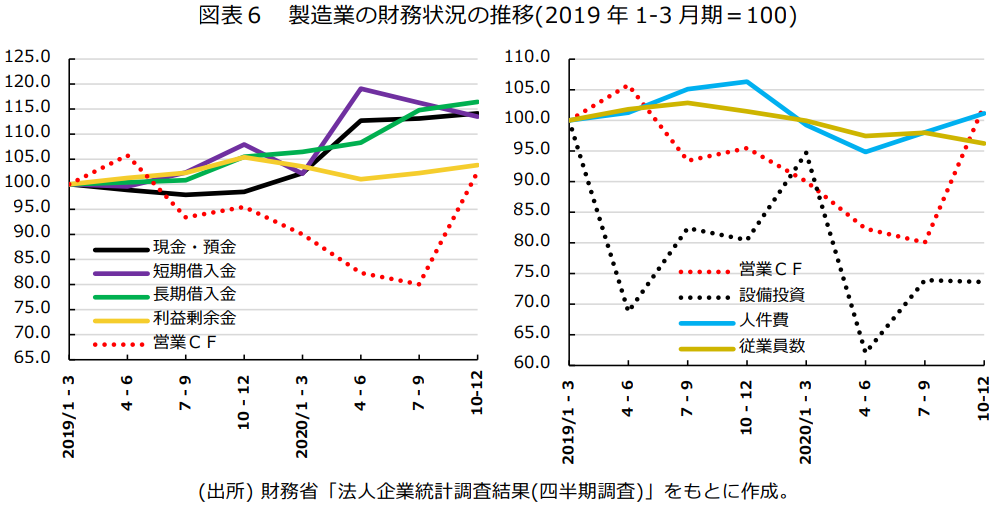

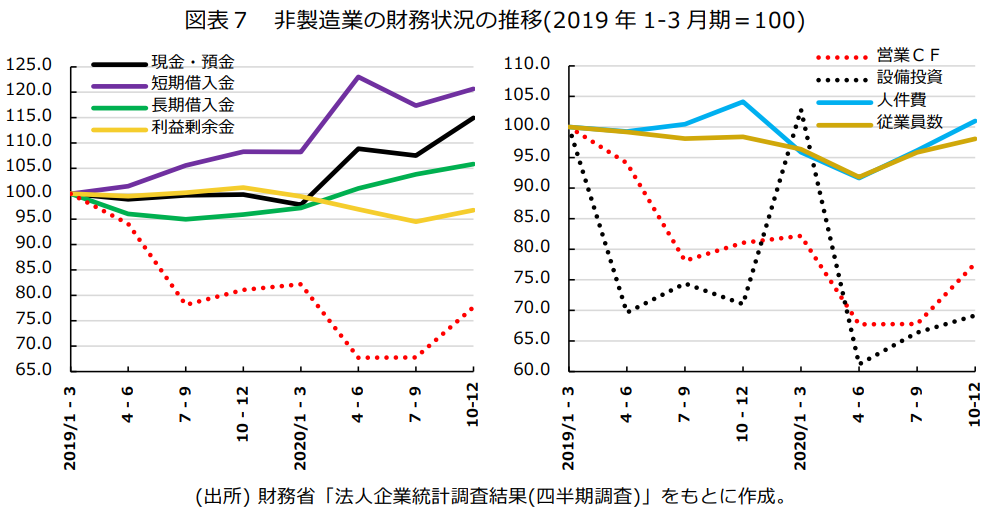

そこで、製造業と⾮製造業の財務状況を⽐較してみる。⽐較にあたり、企業業績を評価するメルクマールとして重要なのは、営業キャッシュフロー(営業CF)である。企業が事業活動でどれだけキャッシュを⽣み出しているかを表すものである。図表6は製造業、図表7は⾮製造業の財務指標の推移を⽰したものである。

製造業では、外需の回復・増加による⾃動⾞産業が牽引することで営業CFは2020年7-9⽉期以降急速に改善し、10-12⽉期にはコロナ危機以前の2019年1-3⽉期の⽔準に戻っている。借⼊⾦は2020年4-6⽉期には短期が急拡⼤したが、その後短期が減り⻑期が増えている。利益剰余⾦も2020年7-9⽉期から増加に向かっている。従業員数を減らす雇⽤調整は続いている。設備投資は2020年4-6⽉期に⼀気に抑制され、その後も前年同期を下回る低い⽔準の状況が継続している。

⾮製造業では、コロナ危機でマイナス影響を強く受けたサービス関係等の業種が多く、営業CFは2020年7-9⽉期以降上向いたものの、コロナ危機以前の2019年1-3⽉期の⽔準には戻っていない。借⼊⾦は2020年4-6⽉期に急拡⼤し、その後も短期・⻑期ともに増加傾向にある。利益剰余⾦は2020年10-12⽉期にはやや増加している。従業員数は、需要の回復により2020年7-9⽉期から増加傾向にある。設備投資は 2020年4-6⽉期から3四半期連続で前年同期を下回っている。

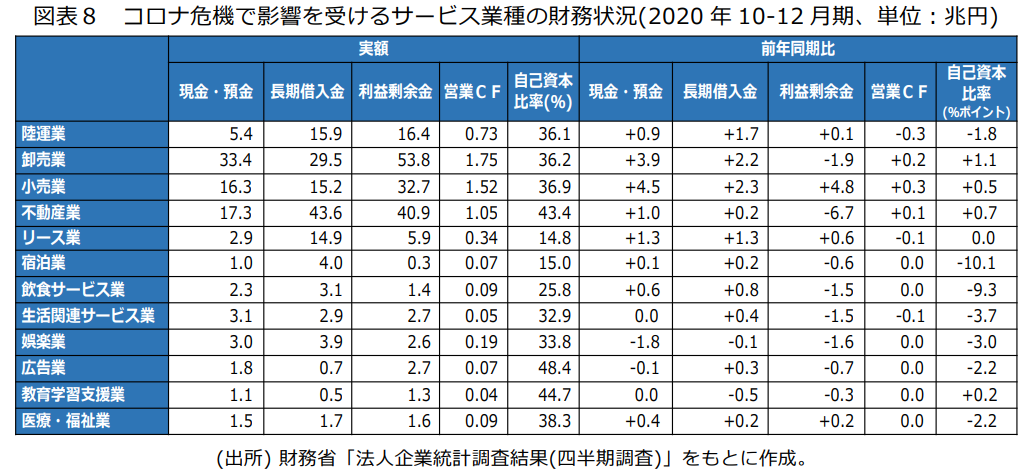

次に、⾮製造業の中でも、特にコロナ危機で需要減退の強い影響を受けているサービス関係業種の財務状況をみる。直近の2020年10-12⽉期で、多くの業種において、⻑期借⼊⾦の増加、利益剰余⾦の減少となっている。⾃⼰資本⽐率が低下している業種も多い。営業CFも総じて低い。

業種別にみると、この中でもばらつきがある。巣ごもり需要で堅調な⾯もある卸売・⼩売業、富裕層の購⼊やリモートワークによる転居などの⾯で住宅需要のある不動産業は、利益剰余⾦、⾃⼰資本⽐率は増えている。⼀⽅、宿泊業、飲⾷サービス業、⽣活関連サービス業、娯楽業は厳しい。

宿泊業と飲⾷サービス業では、⾃⼰資本⽐率が、それぞれ15.0%、25.8%と、落ち込みが⼤きく、今後、需要の低迷が続けば、⼩規模企業などで廃業や倒産が⼀気に増えるリスクがあろう。財務基盤の著しい脆弱化は、信⽤リスクを⾼め、資⾦繰りのための借⼊⾦調達も困難となる。

3.今後の課題〜成⻑に向けた内部留保の有効活⽤と事業構造改⾰の推進

ポストコロナを視野に⼊れた⽇本企業の今後の課題として、潜在成⻑率の押し上げにつながる内部留保の有効活⽤、バランスシート悪化に対応する事業構造改⾰の推進をあげたい。

コロナ危機の下での⽇本企業の財務調整において、内部留保(利益剰余⾦)の蓄積があったことは危機回避に⼤きな役割を果たしたことが確認できた。今後、景気の回復・好調の局⾯になっても、将来の危機に備えて、設備投資や賃⾦の増加よりも内部留保を厚くすることを優先する動きが続けば、資本蓄積の抑制を通じて潜在成⻑率を押し下げかねない。コロナという未曾有の危機の経験が、⼿元流動性確保や内部留保の積み増しの動機を強める可能性もある。

コロナ危機での社会の変化は、新たな投資機会を⽣み出すのではないだろうか。そうした好機をとらえる設備・ソフトウェア・⼈材育成への投資は、内部留保を活⽤して積極的に⾏う必要があると考える。個々の企業において、経営者が⾃社の財務状況やポストコロナの経営戦略を踏まえて、投資機会の探索に努めていくべきであろう。

また、コロナ危機対応で資⾦繰りを確保するために増加した負債増によるバランスシートの悪化は、放置されれば今後の⼤きな問題となる。過剰債務問題を先送りすれば、経済の低迷が⻑引き、⽇本経済の潜在成⻑率を押し下げることになろう。コロナ危機下の中⼩企業の資⾦繰りと事業継続を⽀える実質無担保・無利⼦の融資制度で借⼊⾦の元本返済が猶予されるのは最⻑で5年となっている。営業CFが回復しないと返済は難しくなる。返済にどう対応するかは、今後、避けられない課題となる。そのためには、この5年間のうちに、中⼩企業のキャッシュを⽣み出す⼒を回復し、さらに強化していく事業構造改⾰に取り組んでいかなければならない。

このためには、政府・経済界の全体がバランスシート悪化への対応は先送りできない課題と強く認識し、問題状況が違う業種ごとに、当該の業界団体、所管省庁、⾦融機関、⾦融・法務・企業再⽣の専⾨家などが参画して、現状分析と今後の対応⽅向について議論し、業種に応じたきめ細かい対応をとっていく必要があるのではないか。政府は個々の企業経営に介⼊するのではなく、関係者の横断的な議論・対応の仕組みづくりや税制・法律等の⽀援措置を⾏うことに役割を発揮すべきと考える。市場から退出せざるを得ない企業は、退出や転業などが円滑に進むようになることが必要であり、その際に失業する労働者に対しては、正規労働者を主に想定し適⽤要件に限定がある雇⽤保険制度の枠組みを越えて、幅広く⽀援の対象にするような雇⽤のセーフティネットを充実していくことも検討する必要があるかと思われる。