ABSTRACT

昨年秋、自民党総裁選挙を契機に金融所得課税の見直し議論がにわかに注目された。しかし、市場関係者から懸念の声があり、昨年10月初めには株価下落もあって、表立った議論は消えた。昨年12月の令和4年度与党税制改正大綱では、今後の検討課題とされている。今回の議論の背景は、いわゆる「1億円の壁」というフレーズに端的に集約されている。本稿では、金融所得課税の見直し議論の背景と論点を概観したうえで、そのあり方について私見を提起している。今後の金融所得課税のあり方として、重視すべきことは、国民の資産形成と成長資金供給の促進にあると考える。将来の検討課題として、コロナ対策のために発行した国債の償還財源について、コロナ禍の終息後の経済回復を待って、所得税や法人税を時限的に付加増税することにあわせて、金融所得課税も超高所得者を対象に税率を25%(現行税率20%+5%)へ時限的に付加増税することは現実的に納得性があるものと考える。

1. 「1億円の壁」の問題は、申告所得税において所得階層別にみた場合、合計所得金額が1億円超になると所得税の負担率が下がっていくことをさしている。高所得者層ほど所得に占める株式等譲渡所得の割合が高くなっており、その金融所得の大部分は分離課税の対象として、累進所得課税よりも相対的に低い税率が適用されているからである。これがゆえに、税負担の不公平、所得再分配機能の低下、格差の拡大と問題視されている。

2. 金融所得課税の見直しについて、分離課税の税率を一律に引き上げる場合、高所得者層の税負担増加にとどまらず、中低所得者層も増税になるという問題がある。株式・債券等の有価証券を持つ中低所得者は幅広く存在している。大衆増税にならないよう、たとえば、税率引き上げの対象を合計所得金額が1億円超の超高所得者に限定するということが考えられる。

しかし、税率が高率になると、投資家心理を冷やし株価下落などの金融資本市場への影響がありうる。こうした影響の判断は難しいが、何よりも、成長資金供給に向けて、投資家が積極的にリスクテイクを行うという機能を損なってしまうことにならないかが懸念される。

3. 今後の金融所得課税のあり方として、重視すべきことは、国民の資産形成と成長資金供給の促進にあると提起したい。中低所得者層の資産形成の支援に向けてはNISAの拡充や株式等譲渡所得の総合課税選択可とすること、高所得者層には損益通算範囲のさらなる拡充などを検討する必要がある。将来の検討課題として、コロナ対策のために発行した国債の償還財源について、コロナ禍の終息後の経済回復を待って、所得税や法人税を時限的に付加増税することにあわせて、金融所得課税も超高所得者を対象に税率を25%(現行税率20%+5%)へ時限的に引き上げることは現実的に納得性があることだと考える。

DETAIL

1.金融所得課税の見直し議論~昨年秋、にわかに注目を集める

昨年秋、金融所得課税の見直し議論がにわかに注目された。現総理の岸田氏が自民党総裁選挙に向けた政策集(2021年9月)において、「金融所得課税の見直しなど『1億円の壁』の打破」を掲げ、他の総裁候補者も言及していることもあり、注目を集めた。しかし、市場関係者から懸念の声があり、昨年10月初めには株価下落もあって、表立った議論は消えてしまった。12月10日にとりまとめられた令和4年度与党税制改正大綱では、具体的な見直しは明示されず、「一般投資家が投資しやすい環境を損なわないよう十分に配慮しつつ、諸外国の制度や市場への影響を踏まえ、総合的な検討を行う」と、今後の検討課題とされている。

金融所得課税の見直し議論は、何も昨年秋に始まったことではない。これまで、つとにその議論はたびたび浮上してきたところである。議論の背景は、岸田氏が政策集で「1億円の壁」と称しているこのフレーズに端的に集約されている。本稿では、金融所得課税の見直し議論の背景とその論点を概観したうえで、金融所得課税のあり方について私見を提起したい。

2.金融所得課税と「1 億円の壁」の問題

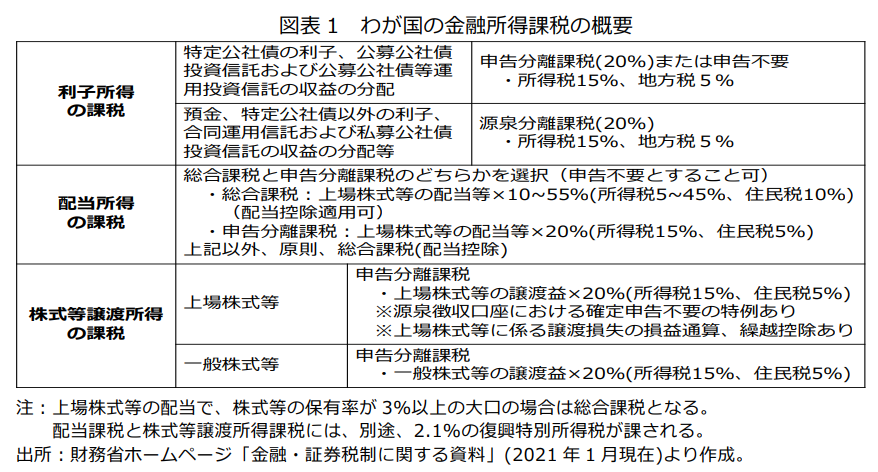

金融所得課税とは、利子、配当、株式譲渡益など金融資産から生じる所得への課税のことであり、20%の一定税率での分離課税となっている(図表1)。納税者の多い給与所得や事業所得などは、所得が合算され、合計所得金額に応じて10~55%(住民税を含む)累進税率が適用される総合課税となっている。このため、低所得者層では金融所得課税の税率の方が累進所得税率より高くなる一方で、高所得者層では金融所得課税の税率は累進所得税率より低くなる。累進所得税率が最高税率やその近傍にある超高所得者層では、金融所得課税の税率は累進税率を大きく下回ることになる。

こうした金融所得課税は、北欧諸国で1990年代に採用された二元的所得税論から影響を受けたものである。二元的所得税論は、資本は労働よりも流動的(足が速い)であることから、勤労所得には累進税率を適用する一方で、資本所得には勤労所得に適用される最低税率以下の税率で分離課税するのが望ましいとする考え方である。この考え方は、欧米各国で採用されている。

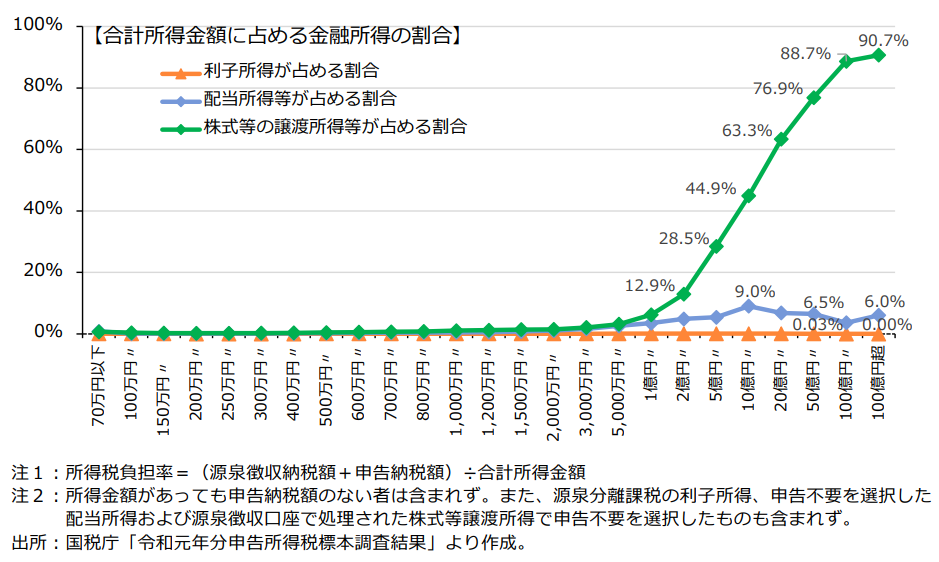

「1億円の壁」の問題は、図表2に示すとおり、申告所得税において所得階層別にみた場合、合計所得金額が1億円超になると所得税の負担率が下がっていくことをさしている。高所得者層ほど所得に占める株式等譲渡所得の割合が高くなっており、その金融所得の大部分は分離課税の対象として、累進所得課税よりも相対的に低い税率が適用されているからである。これがゆえに、税負担の不公平、所得再分配機能の低下、格差の拡大と問題視されている。

3.金融所得課税は見直すべきか

金融所得課税の見直しについて、これまで政治家や有識者等から、金融所得における分離課税の税率の引き上げを検討すべきという主張がある。

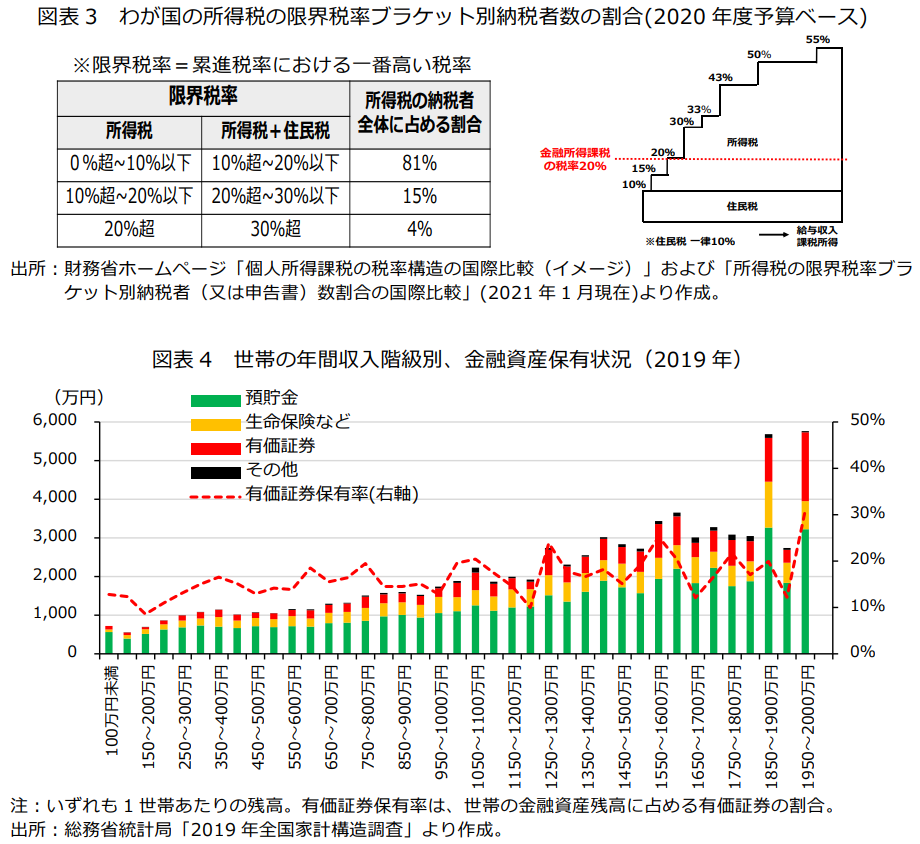

分離課税の税率を一律に引き上げる場合、高所得者層の税負担増加にとどまらず、中低所得者層も幅広く増税になるという問題がある。この点は、図表3に示すとおり、わが国の所得税の限界税率ブラケット別納税者数の割合から明らかである。わが国の所得税納税者においては、8割強の納税者が適用税率10%以下であり、分離課税の税率の方が累進税率を上回っている層が非常に多い。図表4に示すとおり、株式・債券等の有価証券を持つ中低所得者層は幅広く存在しており、分離課税の税率を引き上げると、大衆増税となってしまう。金融所得を老後の生活費の一部にしている年金生活者や将来に備えて金融所得で貯蓄を増やしている現役世代にマイナス影響が及ぶ。

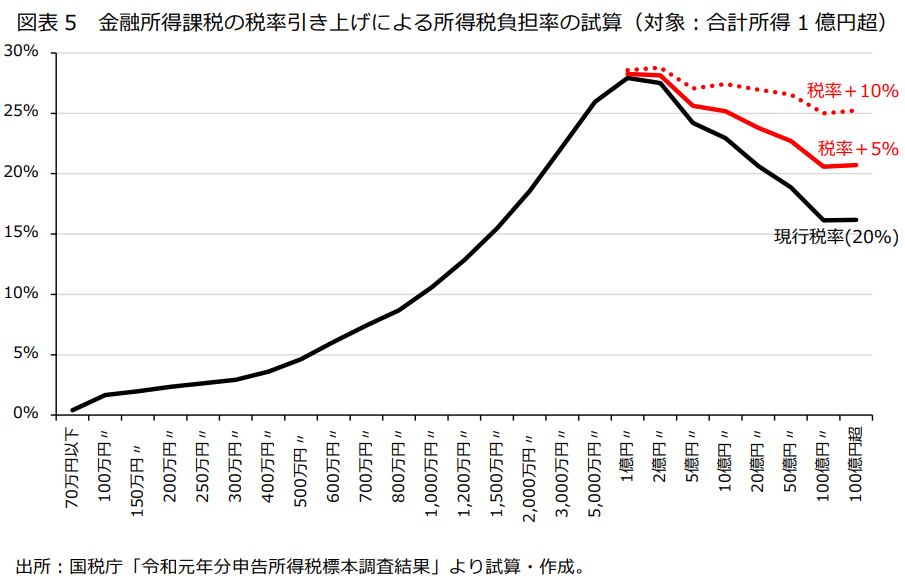

分離課税の税率引き上げが大衆増税にならないよう、たとえば、税率引き上げの対象を合計所得金額が1億円超の超高所得者に限定するということが考えられる。税率を5%引き上げて25%にする場合、10%引き上げて30%にする場合について、各所得階層の金融所得の割合をもとに所得税負担率の変化を単純試算すると図表5に示すとおりとなる。

「令和元年分申告所得税標本調査結果」のデータにもとづく試算結果によれば、合計所得金額が1億円超の超高所得者層の増税額は、現行税率20%から税率5%引き上げで約1,565億円、税率10%引き上げで約3,130億円となる。税率が10%引き上げられて30%にまでなると、所得税負担率の逆進性はかなり緩和される試算結果となっている。

しかし、超高所得者層に税率引き上げ対象を限定しても、問題や懸念は存在する。市場の投資家心理を冷やし、株価下落などの金融資本市場への影響である。当然、税率引き上げが迫れば、利益確定を急いで駆け込み売却や解約が増えることは間違いないだろう。中長期的に金融資本市場へどう影響するかは判断が難しいが、税率が高率なほど、中長期的に日本国内での証券投資を手控えることにならないかが懸念される。何よりも、日本経済にとって重要な成長資金供給に向けて、投資家が積極的にリスクテイクを行うという機能を損なってはならないだろう。

4.金融所得課税のあり方

金融所得課税のあり方について、今後、政府税制調査会の中期答申や与党税制改正大綱のとりまとめに向けて具体的な議論が進むことを期待して、ここで私見を提起しておきたい。

(1)国民の資産形成と成長資金供給の促進を重視した議論を

国民一人ひとりが生涯にわたり、子育て、教育、住宅の取得、老後の生活維持などの資金確保に向けて、計画的に資産を形成し管理を行っていくことが望ましいのは言うまでもない。とりわけ、少子高齢化が急速に進行し、十分な公的年金給付の維持が困難になりうる中で、老後の生活資金を確保するために、個人が金融資本市場を通じた資産形成を積極的に行う重要性は増しているといえよう。

さらに、金融資本市場を通じて、国民から供給される成長資金が企業の設備投資・イノベーション、ベンチャーの起業に回ることで日本経済の成長につながり、その成長の果実が国民に分配され資産形成もさらに進むということも大変重要なことである。

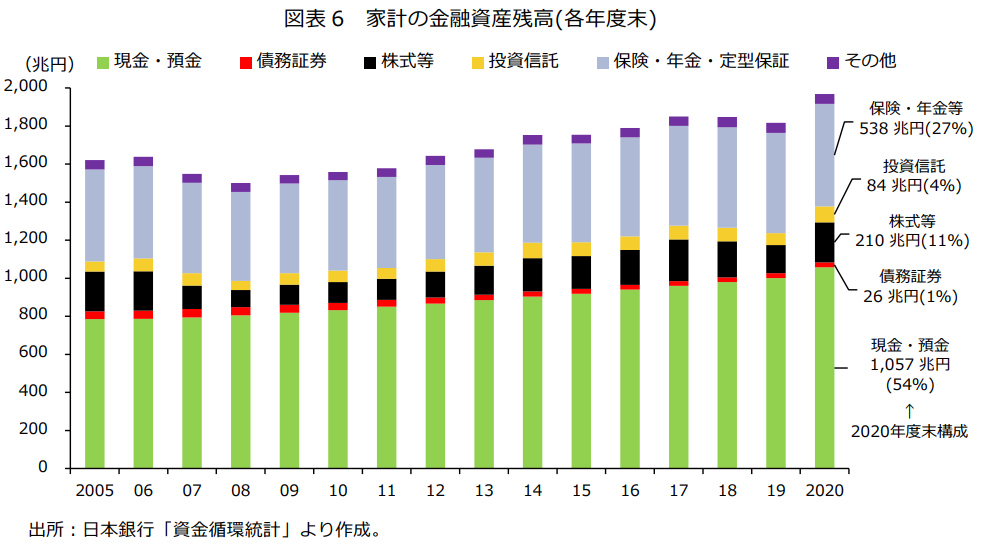

政府においても、かねて、「貯蓄から投資へ」と資金シフトを促すことを政策課題として取り組んできたところである。図表6に示すとおり、わが国の家計金融資産は約1,968兆円(2020年度末)であるが、その半分が現金・預金で保有されている一方、株式・投資信託等は15%の保有比率にとどまり諸外国に比べて低い水準になっている。「貯蓄から投資へ」は、まだ道半ばにある。

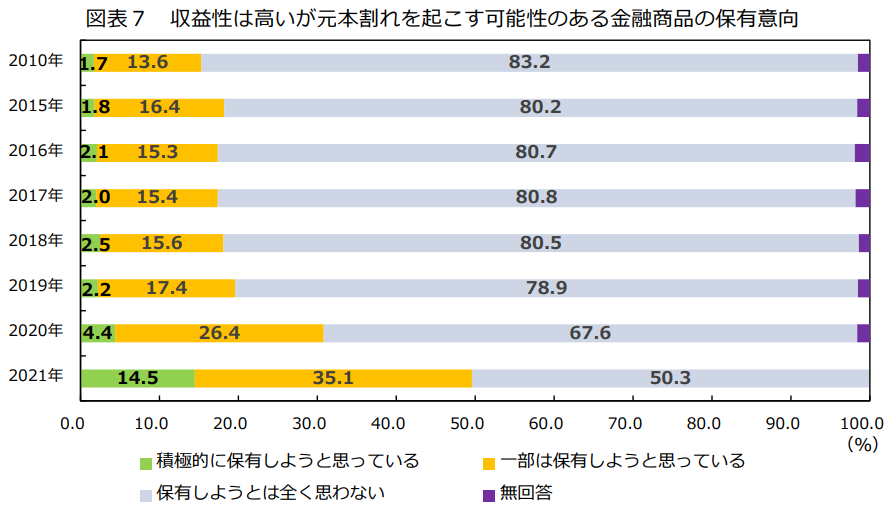

最近、家計の金融商品の保有に関して、注目される世論調査結果が公表された。図表7に示すとおり、金融広報中央委員会「家計の金融行動に関する世論調査2021年」(2人以上世帯調査)によれば、収益性は高いが元本割れを起こす可能性のある金融商品を積極的に保有したい世帯の割合が大きく上昇した。積極的に保有したい割合が、2019年2.2%、2020年4.4%が2021年14.5%まで上がっている。一部は保有したい割合も、2019年17.4%、2020年26.4%が 2021年 35.1%に増えている。こうした家計の投資への積極姿勢への変化は、「貯蓄から投資へ」の政策課題の前進に大きな意味があるといえよう。

そこで、今後の金融所得課税のあり方として、重視すべきことは国民の資産形成と成長資金供給の促進にあると提起したい。従来からの「貯蓄から投資へ」という政策に沿うものであるが、それをさらに後押しすることが現下の優先課題とすべきと考える。

中低所得者層の資産形成の支援に向けては、NISA(少額投資非課税制度)の制度期限と非課税保有期間の拡充などを行い、利用インセンティブの充実を図るべきである。また、現行は分離課税のみとなっている株式等譲渡所得について、配当所得と同様、総合課税を選択できるようにすることを検討すべきと考える。金融所得課税の税率の方が累進所得税率を上回る中低所得者層にとっては、株式等投資に対する税負担の軽減となる。

成長資金供給の役割が大きい高所得者層に向けては、適切なリスクテイクを促すため、損益通算範囲の拡大による金融所得課税のさらなる一体化を進める必要がある。投資家にとって、資産運用で損失が生じたとき、どの範囲まで損益通算可能かが投資判断として重要になるからである。また、上場株式等の譲渡損失の繰越控除期間を現行の3年間から延長することも検討してよいだろう。

上記の提案については、金融所得課税の減税が多いように見えるかもしれないが、それによって投資や取引が活発化すればおのずと現行税率のままでも自然増収があるし、効果的な成長資金供給によって経済成長につながれば広く所得税・法人税等の自然増収にもなるものだということを付言しておきたい。

(2)将来の税率引き上げ~コロナ対策のために発行した国債の償還財源の一部として

金融所得における分離課税の税率については、将来的に25%(現行20%+5%)程度まで引き上げることが容認されてよい場合も出てこよう。金融所得一体化がさらに進めば、多少税率が上がっても、投資家のリスクテイクに必ずしもマイナス影響がないだろうし、低い税率なら金融資本市場への影響も少ないとみられるからである。

そこで、将来の検討課題として提起しておきたいのは、コロナ対策のために発行した国債(現状100兆円規模)の償還財源について、コロナ禍の終息後の経済回復を待って、所得税や法人税を時限的に付加増税することにあわせて、金融所得課税も超高所得者を対象に税率を25%(現行税率20%+5%)へ時限的に引き上げるということである。コロナ禍の中で、ワクチン接種、医療提供体制の整備・拡充、事業者向けの各種支援策の実施により、国民や企業が財政支出で利益を得ていることから所得税と法人税の追加負担を求めていくことは妥当であるのと同じく、財政出動や金融緩和で高い株価が続くことで利益を享受している超高所得者層も金融所得課税の追加負担を求めることは現実的に納得性のあることだと考える。

なお、所得再分配機能の強化と所得格差拡大の是正を主目的として、金融所得課税の税率を大幅に引き上げることには賛成できない。本論からそれるのでここでは詳述できないが、格差拡大の是正の問題については、累進所得税率の構造や贈与税・相続税も含めた税制全体での適切な課税強化への見直し、所得逆進的な社会保険料負担の見直し、といった総合的な検討が必要だと最後に指摘しておきたい。