「中国経済」の検索結果 [ 4/5 ]

-

第107回景気分析と予測<牽引力不足の脆弱な回復>

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

〈予測のハイライト〉

- GDP1次速報値によれば、10-12月期実質GDP成長率は前期比年率-1.4%(前期比-0.4%)と2期ぶりのマイナスとなった。市場コンセンサスから下振れたがCQM予測とほぼ同じとなった。1月に入りCQMはマイナス成長を予測したが、足下の景気の悪さを確認した結果といえよう。

- 10-12月期実質GDP成長率(前期比年率ベース)への寄与度を見ると、内需は-2.0%ポイント減少し2四半期ぶりのマイナス。民間企業設備を除き内需は総崩れとなった。一方、純輸出は+0.6%ポイントと2四半期連続のプラスとなったが、輸入の減少が輸出の減少を上回った結果であり、内容はけっしてよくない。

- アベノミクスがスタートして3年がたった。実質GDP成長率は12四半期のうち5四半期がマイナス成長であり、消費増税後に集中している。内訳を見れば、民間最終消費支出や民間住宅がこの3年でマイナスの伸びを記録したのに対し、企業設備や輸出、政府支出がプラスの伸びを示しているのが大きな特徴である。企業の生産、雇用や企業設備の増加の成果(trickle-down effect)が家計に十分行きわたっていないことは明瞭である。

- 10-12月期GDP1次速報値を織り込み、実質GDP成長率を2015年度+0.6%、16年度+1.1%、17年度を0.0%と予測する。前回(第106回)予測に比して、15年度を0.2%ポイント、16年度を0.4%ポイントいずれも下方修正、17年度は0.2%ポイント上方修正した。

- 15年度は予想以上に実質所得が低迷したことと海外経済の減速で、民間最終消費支出と輸出が下方修正されたが、民間住宅と民間企業設備は上方修正されている。このため実質GDP成長率は小幅下方修正にとどまった。

- 16年度については、前回予測より回復がより緩やかと見ている。純輸出の寄与度は横ばいで、民間需要を中心とする回復パターンだが脆弱なものとなる。年度末に駆け込み需要の影響が出るため成長率は前年から加速する。17年度は4月に2%ポイントの再増税を想定しているため経済は減速する。今回の上方修正は、軽減税率を考慮し消費増税の影響をより緩やかに見たためである。

- 中国経済の先行き不安や年初来の世界的な金融・資本市場の混乱で景気の下方修正リスクが高まっている。足下の原油安、株安、円高の水準が今後も維持された場合のシミュレーションを行った。円高のマイナス効果が、原油安のプラス効果を上回る結果、実質GDPは1年目に-0.1%、2年目に-0.2%程度引き下げられる。

-

Kansai Economic Insight Monthly Vol.34

経済予測

経済予測 » Monthly Report(関西)

/ DATE :

ABSTRACT

12月の鉱工業生産指数は2カ月連続の前月比減少。結果、10-12月期の生産指数は前期比横ばい。

1月の貿易収支は2カ月ぶりの赤字。輸入は5カ月連続の同マイナスも、前年からの円安による輸出額増加の効果がほぼ剥落したことや、アジア向け輸出の落ち込みもあり、輸出は4カ月連続の前年比マイナス。

1月の消費者態度指数は小幅改善した一方、景気ウォッチャー調査(現状判断DI)は2カ月ぶりの悪化。先行き見通しも春節を控えインバウンド消費への期待はあるものの、中国経済の減速や株安を不安視する声が多く、3カ月連続の悪化。

10月の関西2府4県の現金給与総額は4カ月ぶりの低下。11月の「関西コア」賃金指数も2カ月連続で低下。賃金の伸びは今後低下する可能性も出てきた。

12月の大型小売店販売額は2カ月ぶりの前年比小幅プラス。

12月の新設住宅着工戸数は2カ月連続の前年比マイナス。1月関西のマンション契約率は5カ月ぶりに70%台を回復。

12月の有効求人倍率は2カ月連続の改善。一方、完全失業率は前月から小幅悪化したが、労働力人口の増加によるもので、再び職探しが行われるようになったとみられる。

1月の公共工事請負金額は2カ月ぶりの前年比マイナス。12月の建設工事は4カ月連続の同マイナス。公共工事の減速もあり、建設工事は引き続き停滞している。

1月関空の訪日外客数は48万2,220人と36カ月連続のプラス。

中国1月の製造業購買担当者景況指数(PMI)は前月から下落し、6カ月連続で50を下回った。2012年8月以来の低水準。非製造業購買担当者景況指数も3カ月ぶりの下落。

“

-

Kansai Economic Insight Monthly Vol.33

経済予測

経済予測 » Monthly Report(関西)

/ DATE :

ABSTRACT

11月の鉱工業生産指数は3カ月ぶりの前月比減少も、10-11月平均は7-9月平均比+1.3%の伸び。10-12月期は緩やかな伸びとなろう。

12月の貿易収支は2カ月ぶりの黒字。輸入は、原油価格の下落もあり、4カ月連続の前年比マイナス。一方、輸出は中国経済の減速もあり、3カ月連続の同マイナス。

12月の消費者態度指数は3カ月連続の改善、景気ウォッチャー調査(現状判断DI)も6カ月ぶりの改善。一方、先行き見通しは、暖冬が続き、冬物商品への売れ行きを不安視する声が多く、2カ月連続で悪化した。

9月の関西2府4県の現金給与総額は3カ月連続の上昇。一方、10月の「関西コア」賃金指数は4カ月ぶりの悪化となっており、賃金の回復が一服した可能性がある。

11月の大型小売店販売額は8カ月ぶりの前年比マイナス。百貨店のマイナスが響いた。

11月の新設住宅着工戸数は前年比減少し、2カ月ぶりのマイナス。12月関西のマンション契約率も2カ月ぶりに大幅減。

11月の有効求人倍率は3カ月ぶりの改善。一方、完全失業率は前月から横ばい。これまで減少していた非労働力人口が増加に転じており、職探しが一段落したようである。

12月の関空への訪日外客数は前年比+54.7%と35カ月連続のプラス。地域別に見ると、10月の関空への訪日外客数は依然上昇トレンドが続いている。

中国2015年10-12月期の実質GDP成長率は前期より減速。結果、2015年のGDP成長率は実質成長率が名目成長率を上回った。物価動態を見れば、生産者物価指数の下落が続いており、過剰生産の物価押し上げ圧力が厳しくなっている。

-

Kansai Economic Insight Monthly Vol.32

経済予測

経済予測 » Monthly Report(関西)

/ DATE :

ABSTRACT

10月の鉱工業生産指数は2カ月連続の上昇。10-12月期の始めとしては良いスタートとなった。

11月の輸入は、原油価格の下落もあり、3カ月連続の前年比マイナスだが、輸出は中国経済の減速もあり、2カ月連続の同マイナスとなった。結果、貿易収支は9カ月ぶりの赤字。

11月の消費者態度指数は2カ月連続の改善となったが、景気ウォッチャー調査(現状判断DI)は5カ月連続の悪化。加えて、先行き見通しは、中国経済減速への懸念、クリスマス・年末商戦への期待低下から3カ月ぶりに悪化。

8月の関西2府4県の現金給与総額は前月から横ばい。9月の「関西コア」賃金指数は3カ月連続のプラスとなっており、賃金は緩やかな回復が続いている。

10月の大型小売店販売額は7カ月連続の前年比プラス。好天に恵まれたこともあり、小売消費は好調を維持。

10月の新設住宅着工戸数は前年比増加し、3カ月ぶりの大幅プラス。11月関西のマンション契約率も3カ月ぶりの70%超。

10月の有効求人倍率は横ばい。完全失業率は7カ月ぶりの改善。就業者数の増加がみられ、雇用情勢は堅調である。

11月の公共工事請負金額は5カ月連続で前年比マイナス。10月の建設工事は2カ月連続の同マイナス。公共工事の減速もあり、建設工事は停滞している。

11月の関空への訪日外客数は前年比+46.9%と34カ月連続のプラスだが、伸びは前月から引き続き減速。地域別に見ると、9月の関空への訪日外客数は、ピークの7月からは減少したが、引き続き上昇トレンドが続いている。

中国11月の製造業購買担当者景況指数(PMI)は3カ月ぶりに前月から悪化し、4カ月連続で50を下回っている。一方、非製造業購買担当者景況指数は4カ月ぶりに前月から改善した。

-

Kansai Economic Insight Monthly Vol.31

経済予測

経済予測 » Monthly Report(関西)

/ DATE :

ABSTRACT

9月の鉱工業生産指数は2カ月ぶりの上昇も、7-9月期は前期比-0.3%と2期連続のマイナス。生産は減少トレンドにあり、底打ちの時期が見極め辛い。

10月の貿易は、対中輸出が前年比マイナスに転じたこともあり、輸出総額は32カ月ぶりの同マイナス。輸入は2カ月連続の同マイナス。結果、貿易収支は8カ月連続の黒字となり、前年同月から拡大した。

10月の消費者態度指数は2カ月ぶりに改善したが、小幅にとどまる。一方で、景気ウォッチャー調査は4カ月連続の悪化。クリスマス・年末商戦への期待から先行きは上昇。

7月の関西2府4県の現金給与総額は2カ月ぶりのプラス。8月の「関西コア」賃金指数は2カ月連続のプラス。賃金は緩やかな回復基調。

9月の大型小売店販売額は6カ月連続の前年比プラス。

9月の新設住宅着工戸数は微減し、2カ月連続のマイナス。分譲の減少が響いた。10月関西のマンション契約率は2カ月連続で70%を割り込んだ。

9月の有効求人倍率と新規求人倍率はともに上昇。失業率は前月から上昇し、6カ月連続の悪化となったが、新規求職の動きを反映した労働力人口の増加がみられ、雇用情勢は引き続き堅調である。

10月の公共工事請負金額は4カ月連続で2桁の前年比マイナス。9月の建設工事は7カ月ぶりの同マイナス。公共工事の減速もあり、建設工事は停滞している。

10月の関空への訪日外客数は前年比+50.9%と33カ月連続のプラスとなったが、伸びは前月から減速した。8月の関空への訪日外客数は中国と韓国からの客数が2カ月連続で歴史的な水準となった。

10月の製造業購買担当者景況指数は前月比横ばいであるが、3カ月連続で50を下回っている。工業生産の前年比伸びは3カ月連続の減速。一方、社会消費品小売総額の前年比伸びは3カ月連続で幾分加速しているが、昨年通年の伸びを依然下回っている。中国経済への下方圧力はしばらく続こう。

-

Kansai Economic Insight Monthly Vol.30

経済予測

経済予測 » Monthly Report(関西)

/ DATE :

ABSTRACT

? 8月の鉱工業生産指数は3カ月ぶりの下落。7-8月平均を4-6月期平均と比較すれば、-5.4%と大幅なマイナス。今後の中国経済の動向を考えれば、生産動向は楽観視できない。

? 9月の貿易は、輸出が31カ月連続の前年比増加。輸入は2カ月ぶりの減少。結果、貿易収支は7カ月連続の黒字となった。

? 9月の消費者態度指数は2カ月ぶりに前月から悪化、景気ウォッチャー調査も3カ月連続で悪化が続いている。先行き見通しDIは上昇しているものの、中国経済情勢への懸念も見られる。

? 6月の関西2府4県の現金給与総額は2カ月ぶりのマイナス。7月の「関西コア」賃金指数は4カ月ぶりのプラスとなったものの、今後賃金回復の動きが定着するか見極めが難しい。

? 8月の大型小売店販売額は5カ月連続の前年比プラス。

? 8月の新設住宅着工戸数は4カ月ぶりの小幅マイナス。貸家の減少が響いた。9月関西のマンション契約率は7カ月ぶりに70%を割り込んだ。

? 8月の有効求人倍率と新規求人倍率はともに上昇。失業率は前月から上昇し、5カ月連続の悪化となったが、新規求職の動きを反映した労働力人口の増加がみられ、雇用情勢は堅調が続いている。

? 9月の公共工事請負金額は3カ月連続で2桁の前年比減。季節調整値も3カ月連続の前月比マイナス。8月の建設工事はプラスだが、公共工事の停滞が響き、伸びは微増にとどまった。

? 9月の関空への訪日外客数は、最近の歴史的な水準からは幾分減少した。訪日外客数を地域別にみると、7月は中国、韓国、台湾、香港からの訪日外客数が歴史的な水準となった。

? 中国9月の製造業購買担当者景況指数(PMI)は前月から幾分上昇したが、依然として50を下回る水準が続いている。中国経済への下方圧力は今後も続くと見られる。

-

APIR Commentary No.52<李克強指数と中国の経済成長率>

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

最近の中国の経済成長率は世界的に大きな関心事となり、その動向が世界の金融市場にも大きなインパクトを与えている。しかし、中国の国家統計局から公表されるGDP成長率は客観的に中国の経済情勢を反映しない場合が少なくないことが中国内外の研究者や市場関係者から古く指摘されてきている。その代表的な人物がほかならぬ中国の首相李克強氏である。李克強氏は、工業電力消費量、鉄道貨物輸送量、銀行貸出残高の3つのデータに基づく指標を用いて、中国経済の動きを判断しているとし、近年はこの李克強指数について言及される機会が増えてきた。

しかし、この李克強指数が国家統計局公表のGDP成長率より実態に近いとする根拠はない。また、同指数が中国経済の実態をより正確に反映するためには幾つかの修正が必要と思われる。

そこで、ここでは李克強指数の再推計を試みた。その結果、既存の同指数が、近年、成長率に比して大きく下方に乖離していたことに対し、本稿で推計した同指数は発表された成長率により近い水準となっていることが分かった。本稿の推計によれば、国家統計局の公表データが中国の経済成長率を過大に評価したとは言いがたい。

また、中国経済はすでに量的拡大を追求する時代を終えており、日本が高度成長が終了してから平均で4%程度の経済成長を続けていたことを考えれば、中国の7%成長は依然として高い水準にあるといえる。さらに、近年の中国経済の規模は従来よりも大きくなっていることから、例えば2014年度のGDP増分はインドネシア一国のGDP総額に匹敵する。このことからも、中国が世界経済を牽引する力は依然として大きく、成長率の低下について過度に悲観的になる必要はないと考えられる。 -

Kansai Economic Insight Monthly Vol.29

経済予測

経済予測 » Monthly Report(関西)

/ DATE :

ABSTRACT

7月の鉱工業生産指数は2カ月連続の上昇も、特殊要に支えられた側面が強い。今後生産は緩やかな減少が予想される。

?8月の貿易は、輸出が30カ月連続の前年比増加。輸入は6カ月ぶりの小幅増。結果、貿易収支は6カ月連続の黒字となった。今後は、中国8月のイベントの影響が出てくる可能性が高い。

?8月の消費者態度指数は2カ月ぶりに改善した一方、景気ウォッチャー現状判断DIは2カ月連続で悪化した。中国経済の減速による影響から、先行き見通しは大幅に低下している。

?5月の関西2府4県の現金給与総額は3カ月ぶりのプラスとなったが、6月の「関西コア」賃金指数は3カ月連続のマイナス。賃金回復の動きはまだ見られない。

?7月の大型小売店販売額は4カ月連続の前年比プラス。

?7月の新設住宅着工戸数は小幅増加し、3カ月連続のプラス。持家、貸家が増加に貢献している。

?7月の有効求人倍率と新規求人倍率はともに前月から上昇。失業率は4カ月連続の前月比悪化となった。生産も弱含んでおり、雇用の回復は力強さを欠く。

?8月の公共工事請負金額は2カ月連続で2桁の前年比減。季節調整値も2カ月連続の同マイナス。今後、公共工事は減少トレンドに転じる可能性がある。

?中国の8月の製造業購買担当者景況指数(PMI)は、6カ月ぶりに景気判断の分かれ目である50を下回った。PMIは景気転換の「先行指標」であることから、中国経済の景気の下振れは無視できない。

-

Kansai Economic Insight Quarterly No.27 <緩やかな回復局面から踊り場を迎える関西経済 先行きは内外需とも弱含み、成長のカギは企業設備投資>

経済予測

経済予測 » Quarterly Report(関西)

/ DATE :

ABSTRACT

- 2015年4-6月期の実質GDP成長率は前期比年率-1.6%と、3期ぶりのマイナス成長となった。内需は-0.5%ポイント減少し3期ぶりのマイナス。純輸出は-1.1%ポイントと2期連続のマイナス。内需のうち民間最終消費支出は4期ぶりに減少に転じ、実質成長率を大幅に引き下げた(-1.8%ポイントの寄与)。

- 足下の関西経済は、緩やかな回復局面から踊り場に移りつつあることを示唆するシグナルが出始めている。家計部門では所得環境の改善が進まず、消費者心理は足踏みが続いている。域外取引は中国経済の減速を契機とした不透明感が強い。企業部門の景況感は改善しつつあり、設備投資計画も積極的な姿勢がうかがえるが、家計や輸出の状況、株価の推移から判断すると、楽観視はできない。

- 最新の日本経済予測の結果を織り込み、関西の実質GRP成長率を2015年度+1.4%、16年度+2.0%、新たに17年度+0.7%と予測する。前回予測から15年度0.6%ポイント、16年度0.3%ポイントのいずれも下方修正となった。日本経済予測と同様に、足下の民需と外需の停滞を織り込んだことによる。

- 2015-16年度は民間需要、特に企業設備投資が成長を牽引する。しかし15年度は先行きの不透明感から回復のペースは緩慢で、16年度は駆け込み需要を織り込んだ成長である。17年度は反動減が表れるため、民間需要の貢献は小さい。公的需要は、財政制約から大幅な支出拡大は見込めない。外需も、輸出の低調から力強さに欠く。

- リスクシナリオ・シミュレーションとして、日本経済予測と同様に、中国経済や新興国経済の低迷により世界貿易の伸びが半減した場合の影響を検討した。結果、関西の実質輸出は1.3%程度減少し、実質GRPは0.5%程度低下する。日本での影響よりも関西での影響が幾分大きい結果となっている。

- 2015年度以降の関西経済は、民間企業設備投資の動向に大きく左右される。この点、日銀短観の設備投資計画の「修正率」や、その他アンケート調査統計を見ていくと、関西企業の設備投資に対する積極的姿勢が確認できる。

“

-

第105回景気分析と予測<基本回復シナリオに変化なし、景気は一時的な踊り場へ>

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

〈予測のハイライト〉

- GDP1次速報値によれば、4-6月期実質GDP成長率は前期比年率-1.6%と3期ぶりのマイナスとなった。CQM最終予測と同じ結果である。アベノミクスが始まった2013年1-3月期以降、10四半期のうち4四半期がマイナス成長である。潜在成長率が低下する中、外的ショックにより成長率はマイナスに陥りやすくなっている。

- 4-6月期実質GDP成長率への寄与度を見ると、内需は-0.5%ポイント減少し3期ぶりのマイナス。一方、純輸出は-1.1%ポイントと2期連続のマイナスとなった。内需のうち、民間最終消費支出は4期ぶりに減少に転じ、実質GDP成長率を大幅に引き下げた(-1.8%ポイントの寄与)。緩やかに回復していた民間最終消費支出は、結果、消費増税直後の水準をわずか0.2%上回る程度にまで低下した。足下、民間消費は停滞色が濃い。

- 4-6月期GDP1次速報値を織り込み、実質GDP成長率を2015年度+1.0%、16年度+1.8%、新たに17年度を+0.7%と予測する。前回(第104回)予測に比して、15年度を0.7%ポイント大幅に、16年度を0.2%ポイント小幅に下方修正した。

- 15年度の下方修正には民間最終消費支出と純輸出の大幅見直しが影響している。基本シナリオとしては、消費増税の影響剥落に加え、実質賃金上昇が見込め、原油価格の大幅下落のプラス効果が浸透してくるため、実質所得増を伴った緩やかな民間消費の回復や企業設備の増加を想定している。しかし、足下雇用者所得の回復は幾分遅れており、世界経済の減速、特に中国経済及び新興国経済の減速が最大の懸念材料となっている。

- 16年度は15年度と同じように民間需要を中心とする回復パターンとなる。また年度末に駆け込み需要の影響が出るため成長率は前年から幾分加速する。17年度は4月に2%ポイントの再増税を想定しているため経済は減速する。

- 消費者物価コア指数インフレ率は2015年度+0.1%、16年度+0.8%、17年度+2.3%となる。国内企業物価指数は-1.9%、+0.7%、+2.7%となる。GDPデフレータは+1.1%、+0.1%、+1.5%と予測している。16年度のインフレ率は日銀目標の2%に至らない。

- リスクシナリオ・シミュレーションとして8月の中国経済をめぐるイベントの影響が深刻化するケースを検討した。実質世界貿易の伸びが半減した場合、日本の実質輸出は1.5%程度減少し、実質GDPは0.3%程度低下する。マイナス成長に陥らない(成長率の天井を高める)ためにも、成長戦略の加速が重要な課題となる。

-

Kansai Economic Insight Monthly Vol.28

経済予測

経済予測 » Monthly Report(関西)

/ DATE :

ABSTRACT

・ 6月の鉱工業生産指数は3カ月ぶりの上昇も、4-6月期は3期ぶりの前期比マイナス。今後生産は緩やかな減少が予想される。

・ 7月の貿易は、輸出が29カ月連続の前年比増加も中国経済の停滞もあり増加幅は縮小。輸入は原油価格の下落もあり、5カ月連続の減少。結果、貿易収支は5カ月連続の黒字となった。

・ 7月の消費者態度指数、景気ウォッチャー現状判断DIはともに前月から悪化。中国経済の先行き懸念から見通しは弱含み。

・ 4月の関西2府4県の現金給与総額は2カ月連続の前年比マイナス。5月の関西コア賃金指数も2カ月連続の減少となっており、賃金回復の動きはまだ見られない。

・ 6月の大型小売店販売額は3カ月連続の前年比プラスも、百貨店販売額は同マイナス。

・ 6月新設住宅着工戸数は前年比+19.2%増加し、2カ月連続のプラス。分譲を中心に大幅増加となった。

・ 6月の有効求人倍率は前月比横ばい。新規求人倍率は小幅上昇。失業率は3カ月連続の悪化も、新規求職の動きを反映した労働力人口の増加が背景にあり労働市場は堅調である。

・ 7月の公共工事請負金額は前年比-18.2%と2カ月ぶりの減少。季節調整値でも大幅マイナス。請負金額は減少に転じた。

・ 6月の建設工事は前年比+5.4%と4カ月連続の増加。足下の建設工事は、住宅着工の増加もあり増加となった。

・ 7月の製造業購買担当者景況指数(PMI)は、5カ月連続で景気判断の分かれ目である50をかろうじて維持。工業生産は前年比+6.0%と前月から減速し昨年通年の伸びを下回る状況が続いている。うち、電力や自動車産業で生産はマイナスに転じた。年後半の中国経済は一層の減速が予想される。 -

Kansai Economic Insight Monthly Vol.27

経済予測

経済予測 » Monthly Report(関西)

/ DATE :

ABSTRACT

・5月の鉱工業生産指数は2カ月連続で前月から低下。今後の力強い生産の増加は期待しにくい。

・5月の貿易は、輸出は27カ月連続で前年比増加。輸入は3カ月連続で減少。結果、貿易収支は3カ月連続の黒字となった。

・6月の消費者態度指数、景気ウォッチャー現状判断DIはともに改善。インバウンド関連の需要が継続することなどから先行き判断も上昇している。

・3月の関西2府4県の現金給与総額の伸びは前月から横ばいとなり、12カ月続いた伸びが止まった。4月の関西コア賃金指数はマイナスに転じており、先行きは見極めづらい。

・5月の大型小売店の販売額は2カ月連続の前年比プラス。前年の消費増税に伴う需要の反動減による影響が見られる。

・5月新設住宅着工戸数は前年比+3.2%増加し、9カ月ぶりのプラス。持ち家、貸家はマイナスも分譲はプラスとなった。

・5月の有効求人倍率は2カ月連続の上昇。新規求人倍率は低下したものの、インバウンド関連業種は引き続き堅調。失業率は2カ月連続で悪化したが、景気の好転による職探しの動きを反映したものと考えられる。

・6月の公共工事請負金額は前年比+6.4%と2カ月ぶりの増加。季節調整値で見れば、前月から大幅プラス。

・5月の建設工事は前年比+3.8%と3カ月連続の増加。足下、建設工事の伸びは微増となった。

・2015年4-6月期の中国実質GDP成長率は前年同期比+7.0%と、前期比横ばいとなった。しかし、リコノミクス指数は減速傾向を示していることから中国経済の実態については楽観を許さない。 -

関西経済月次分析(2014年11-12月)

経済予測

経済予測 » Monthly Report(関西)

/ DATE :

ABSTRACT

<要 ?旨>

10月の鉱工業生産指数は前月比+0.9%と2カ月連続の上昇。関西の生産は在庫調整局面にあり、今後引き続き注意が必要。

11月関西の貿易は、輸出は21カ月連続で増加した。輸入は3カ月ぶりに減少した。結果、貿易収支は2カ月ぶりの赤字となるも、前年同月から改善。

11月の景気ウォッチャー現状判断DIは2カ月連続の悪化。先行き判断DIは3カ月連続の悪化。同月の消費者態度指数は4カ月連続の前月比悪化で、消費増税直前のボトムと並んだ。消費者心理の停滞感が増してきた。

9月の現金給与総額の伸びは関西2府4県、関西コアともに7カ月連続のプラスとなり、伸びは前月から加速。

10月の大型小売店販売額は4カ月連続の前月比プラス。百貨店も4カ月連続のプラス。スーパーは3カ月連続のプラス。消費は増税後緩やかながら改善を続けている。

10月の新設住宅着工戸数は前年月-27.3%と2桁減が2カ月続いた。持家、貸家、分譲がそれぞれ同20%超の大幅減となった。

10月の有効求人倍率は2カ月ぶりに改善し、6-8月と同程度の高水準。新規求人倍率は改善が続いており、雇用情勢は堅調。失業率は非労働力人口増加により、前月から小幅下落し、2カ月ぶりの改善。

11月の公共工事請負金額は前年比-20.0%と2カ月ぶりの大幅減少。季節調整値でも前月比-32.4%と2カ月連続の大幅減少。公共工事受注は減速感が強まっている。

10月の建設工事は前年比+3.0%と30カ月連続の増加も、伸びは7カ月連続で1桁となった。全国的に伸びは減速している。

2014年の関空における訪日外客数は歴史的な高水準を記録している。10月は303,140人で、前年比+48.5%の増加。

11月の中国製造業購買担当者景況指数(PMI)は、2カ月連続で前月から悪化。全ての項目で景況指数は悪化した。11月の新築住宅価格は多くの都市で引き続き前月から下落しており、下半期の中国経済は下振れリスクに直面している。

-

中国における賃金および所得格差の分析と中国景気モニター

研究プロジェクト

研究プロジェクト » 2013年度 » アジア太平洋地域軸

ABSTRACT

目的

近年、中国では大都市部の経済の減速にもかかわらず、多くの中小都市や農村部で依然として高成長が続いている。近年、特に先進地域で労働力不足の声が上がっている。特に、高度な人的資本の役割が高まっており、それを活用できる賃金システムが重要である。また、世界の市場としては所得格差縮小が必要である。 本研究プロジェクトは、中国経済を定期的にモニターしたうえで、中国における賃金および所得格差の分析を行う。より正確な中国の経済分析を、中国に進出・貿易を行う企業、日本経済の先行きと関る中国経済変動に関心を持つ企業・経済団体、さらに中国経済に興味を持つ専門家・一般個人などに提供する。

内容

中国マクロ経済をモニターすると共に、賃金の動向と決定要因の分析をテーマとして取り上げる。 具体的には、 中国のマクロ経済データ、特に月次データを用いて、中国経済のトレンドと最新動向をレポートする。関西エコノミックインサイトと日本経済の景気予測と連動する。 項目として① 経済全体現状② 部門別現状(家計部門、企業部門、対外部門、公共投資)③対日政策、人民元動向など。

期待される成果と社会還元のイメージ

2013年度に中国最新動向のモニターを定期レポートで企業・経済団体に提供する。また、賃金と所得格差の決定要因を明らかにし、研究会、ディスカッション・ペーパー、学会発表などの形で発信する。? 中国が内需牽引型の経済に移行していくかについては今後の賃金、所得動向、所得格差等の分析が必要となるが、これに一定程度の見通しを与える。これは企業の対中戦略判断にも役立つ。 中国景気モニターは日本や関西の企業にとって重要な課題であり、適切な情報の理解を提供する。

-

今月のトピックス(2011年6月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

世界経済の見通しについて、足元の景気は一時的な停滞にとどまるという見方が増えつつあるが、先行きについては景気のダウンサイドリスクを強調する傾向 が高まっている。足元の見方の背景には米国と日本経済の下方修正があり、実際、4-6月期の日米の超短期予測はこの見方を支持している。

確かに先行きのダウンサイドリスクは高まりつつあるが、足元の停滞は二番底に陥るのではなく一時的な軟化(ソフトパッチ)にとどまろう。2011年後半 に日本経済は急速に回復するであろうし、米国経済も原油価格の軟化が続くことにより民間消費や設備投資を支え成長は年前半から幾分か加速するものとみてい る。

世界経済が直面するダウンサイドリスクとして、これまで3つの要因に注目してきた。(1)緊縮財政、(2)原油価格の高騰、(3)東日本大震災の影響で ある。世界経済にとって3つの逆風のうち(2)の要因は幾分緩和されてきたし、(3)のうちサプライチェーンの混乱も急速に改善されつつある。いまや主要 なダウンサイドリスクは、緊縮財政、債務問題に対する不確実性の高まりである。逆に、アップサイドリスクとしては、原油価格が低下することから家計のバラ ンスシート制約が緩和し、加えて企業の潤沢なキャシュフローから民間消費ならびに設備投資が堅調に推移することを指摘できる。

当研究所では日本経済の四半期予測を定期的に発表しているが、その際、外生変数として海外経済、特に、米国、EU、中国経済の動向に注目している。簡単に地域の見通しをスケッチしておこう。

米国経済:米国超短期予測が見ているように2011年前半の米国経済の成長率は2%程度の低成長にとどまるものと考 えられるが、景気の二番底(ダブルディップ・リセッション)は避けられよう。原油価格の低下でインフレが落ち着くことにより潜在的な需要(家計消費と企業 設備)が出てこよう。また輸出も期待できる。

EU経済:足元、EU経済にとって最大の試練はギリシャ問題である。短期的にはギリシャへの資金供与は見込まれる (すなわち、デフォルトは回避できる)が、長期的には資金の需給ギャップをどのように埋めるかの道筋は立っていない。金融機関のリスク許容度が低下した場 合は、景気へのダウンサイドリスクは高まる。

中国経済:最近の中国経済は民間企業部門ですでに軟化の兆しが見られる。不動産価格の過熱感は十分とは言えないが収 まりつつあり、5月の貨幣供給の伸びは2008年以来の低い値となった。しかし、同月の消費者物価指数でみたインフレ率は前年比+5.5%を記録し、政府 の目標値を上回っている。このため、すでに高い銀行の支払準備率は今後も引き上げられよう。一方で、工業生産や都市部固定資産投資は堅調である。そのた め、中国経済のハードランディングは避けられようが、年後半の経済は減速基調となろう。

日本経済は、2011年後半に輸出の供給制約が緩みまた復興需要の効果が出てくることにより、急速に加速するとみている。しかし、先行きのダウンサイド リスクが高まりつつあることから、輸出の供給制約が解消できたとしても、順調に輸出が成長のドライバーとなるとは限らないのである。(稲田義久)日本

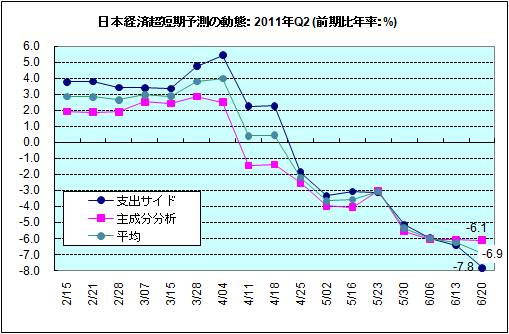

<4月データは反転回復を示すが、4-6月期経済は依然マイナス成長>6月20日の予測では、多くの4月データが更新されている。データの多くは前月比でプラス反転して回復のスピードを速めているが、3月の落ち込みが大きいため水準は1-3月期平均より相当低いことに注意が必要である。

例えば、4月の鉱工業生産指数(確報値)は前月比+1.6%上昇し、前月の大幅落ち込み(同-15.5%)から反転した。しかし、4月の実績は1-3月 期平均よりなお9.0%低い。製造工業生産予測調査によると、5月の製造工業の生産は前月比+8.0%、6月は同+7.7%と引き続き増産が予想されてい るが、仮に実現しても1-3月期の水準を超えるのは7-9月期となろう。また設備投資動向を示す資本財出荷指数は4月に前月比横ばいとなったものの、 1-3月期平均より9.9%低い水準である。

家計消費の代表的な指標である消費総合指数は4月に前月比+2.4%と大幅上昇し、2ヵ月ぶりのプラスとなったが、震災の影響もあり1-3月期平均比 0.7%低い水準に留まっている。また4月の新設住宅着工数は前月比-1.1%と減少し、2ヵ月連続のマイナス。4月は1-3月期平均比-5.2%と減少 しており、足下住宅着工は下落傾向にある。

一方で、復興需要が期待されるところであるが、公共投資関連のデータもさえない。4月の公共工事(建設総合統計ベース)は前年比-9.3%と減少した。 13ヵ月連続のマイナス。季節調整値ベースでも3ヵ月連続のマイナスである。注意すべきは、東日本大震災の影響により宮城県の4月分が取りまとめられてい ないことである。このため政府は前年比を発表していない。4月の前年比はわれわれが仮に計算したもので、厳密には問題がある。建設総合統計における 2010年度の宮城県のウェイトは1.9%であるが、これを考慮しても、復旧・復興はまだまだこれからである。

このように内需の縮小、外需の大幅縮小のため、6月20日の支出サイドモデルは、4-6月期の実質GDP成長率を前期比-2.0%、同年率-7.8%と 大幅なマイナスを予測する。一方、7-9月期の実質GDP成長率を、内需と純輸出が小幅拡大するため、前期比+0.4%、同年率+1.4%と予測する。

4-6月期の国内需要を見れば、実質民間最終消費支出は前期比-0.5%となる。実質民間住宅は同-5.2%減少し、実質民間企業設備も同-3.2%と 減少する。実質政府最終消費支出は同0.6%増加するが、実質公的固定資本形成は同-4.1%となる。このため、国内需要の実質GDP成長率(前期比 -2.0%)に対する寄与度は-0.7%ポイントとなる。

財貨・サービスの実質輸出は同-8.1%減少し、実質輸入は同0.1%増加する。この結果、実質純輸出の実質GDP成長率に対する貢献度は-1.3%ポイントとなる。

今後、5-6月のデータが更新されるにつれて4-6月期の実質GDP成長率は上方修正されマイナス幅が縮小してくるが、依然マイナス成長にとどまろう。 問題は7-9月期以降の回復のスピードが問題である。米国経済の低調、中国経済の減速傾向は、供給能力回復をドライバーとして輸出による急速な回復を期待 する日本経済にとって、ダウンサイドリスクを高めてきているといえよう。[[稲田義久 KISER所長 マクロ経済分析プロジェクト主査 甲南大学]]

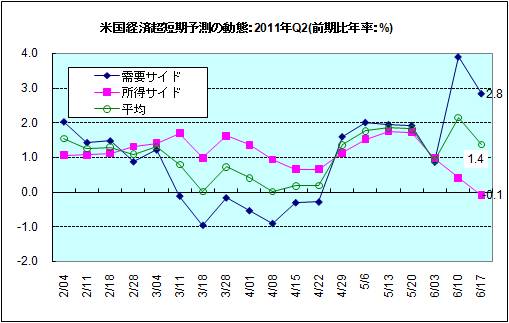

米国

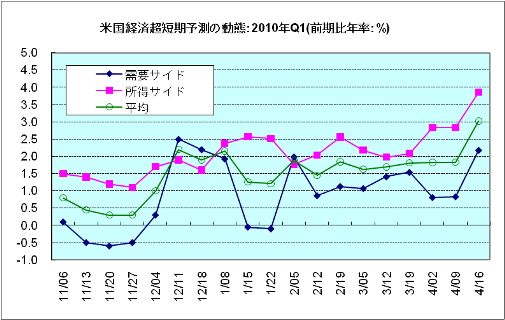

<4月の輸出入統計で米景気減速懸念が解消?>グラフ(4-6月期米国経済の超短期予測動態)を見れば、4月半ばまでは1-3月期の景気スローダウンの影響が見られ、その後景気が拡大に転じたものの 労働市場の改善が進まず、5月13日から6月3日の超短期予測は、市場、エコノミスト達が懸念したとおりの景気のスローダウンを示している。しかし、6月 9日に発表された4月の貿易赤字は、輸出が前月比+1.3%増加、輸入が同-0.5%減により、437億ドルへと3月の468億ドルから大きく改善した。

このデータにより米景気のスローダウン懸念が薄れ、エコノミストは4-6月期の経済成長率を上方に修正するようになった。確かに、超短期予測も4月の輸 出入を更新することによって、需要サイドからの同期の実質GDP伸び率を6月3日の前期比年率+0.9%から+3.9%へと大きく上方修正した。しかし、 所得サイドからの実質GDP伸び率の予測は6月3日の+1.0%から+0.4%へと逆に下方に修正されている。すなわち、支出サイドでは4月の大幅な純輸 出の改善が名目・実質GDPの上方修正をもたらしたが、所得サイドからの名目GDPは6月3日と6月10日のあいだではほとんど変化せず、輸入の大幅な減 少からGDPデフレーターが上方に修正され、その結果所得サイドからの実質GDPが下方に修正されたのである。

すなわち、支出サイドだけに注目すれば確かに景気のスローダウン懸念はなくなるものの、所得サイドをみればやはり景気のスローダウン懸念が残る。理論的 には支出サイド、所得サイドからのGDPは一致するわけであるから、今後の超短期予測では次のようなことが生じるだろう。

(1) 5月、6月の輸入が現時点の超短期予測より大きく伸び、支出サイドからのGDPを 下方に修正する。

(2) 6月の雇用がかなり改善し、個人所得が増加し所得サイドからのGDPを上方に修正 する。5月の雇用統計の上方への改定も考えられる。

(3) 5月の鉱工業生産指数、小売販売統計を更新することで法人所得が増加し、その結 果所得サイドからのGDPが上方に修正される。

この2週間の超短期予測からみれば、4-6月期野成長率は支出・所得の両サイドからの実質GDP伸び率の平均値の1.5%?2%程度(前期と同程度)が 妥当であろう。すなわち、ロバート・シラー教授が懸念しているようなダブルディップ・リセッションの可能性は極めて小さいと言える。しかし、単に4月の貿 易赤字の大幅改善により景気回復に楽観的になるのも問題である。景気の現状を正しく把握するには、常に支出・所得の両サイドをみることが重要である。[[熊坂有三 ITエコノミー]]

“

-

今月のトピックス(2011年1月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

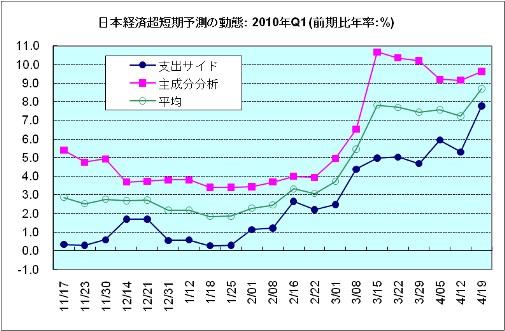

先月の本コラム『2011年の関西経済:「アジアの中の関西」を実感する元年』では、アジア経済、特に中国経済の関西経済にとっての重要性を強調した。そ れを裏付けるデータが1月20日に発表された。中国国家統計局によれば、2010年10-12月期の中国の実質GDPは前年同期比+9.8%となり、この 結果、2010暦年の実質成長率は+10.3%となった。3年ぶりの2桁成長であり、固定資産投資(特に公共投資)や輸出が高成長をけん引した。リーマン ショックの後遺症からなかなか抜け出せない日米欧経済とは対照的である。この高成長の結果、中国の名目GDP(39兆7983億元)のドル換算値は日本の それを追い越し世界第2位となるのは確実である。というのも、今月の日本経済超短期予測で示したように、10-12月期の実質成長率(実績は2月14日公 表予定)はマイナス成長が確実だからである。

さて歴史を振り返ると、名目GDPでみて日本経済が旧西ドイツを抜いて世界第2位になったのは1968年であった。その2年後に大阪万博が開催され、さら に4年前の1964年には東京オリンピックが開催された。加えて、1972年に田中首相の『日本列島改造論』を引けがねとして地価が急激に上昇したことも 高度成長期に特徴的な現象であった。状況はよく似ている。2008年には北京でオリンピックが、2010年には上海で万博が開催され、そして名目GDPが 世界2位となる。またこの間、中国では不動産バブル現象も同時におこっている。

中国の成長過程の状況は日本のそれと極めて似ているが、ただ異なるのは成長のスピードが日本の経験に比してはるかに急速であることだ。急速に所得が伸びる ため消費の伸びは追いつかない。貯蓄が増加し、それが投資に回り、成長の好循環を形成する。実際、中国のGDPに占める民間消費のシェアは極めて低い。米 国の7割、日本の5割強に比して3割強にとどまっていることから、今年からスタートする中国政府の第12次5ヵ年計画の最重要点は消費シェアの拡大におか れている。輸出主導から内需主導の持続可能な成長への移行を意図している。これは国内消費が伸び、海外からはマーケットとして重要性がますます高まる。

世界の「工場」(輸出)から今や世界の「市場」(消費)に成長のドライバーは徐々に移行する。中国の1人当たりのGDPは日本の1/10の水準である。所 得水準の拡大は消費市場の高度化を推し進める。消費構造が高度化し、これからは耐久消費財やサービス支出の拡大が期待される。実際、中国の消費者物価指数 のウェイトにおいて、食品のウェイトは非常に高く、サービス支出のウェイトは低いのはこのことを反映している。GDPが世界第2位となった中国経済とどう 付き合うのか。答えの一つは中国の旺盛な消費需要を日本がどのように取り込んでいくかであり、これが日本の新成長戦略の重要なポイントとなる。日本

<米国とは対照的な10-12月期日本経済の不振は一時的>予測動態のグラフの比較から明らかなように、10-12月期の米国と日本の成長パフォーマンスは対照的な結果となろう。今週の米国経済超短期予測によれ ば、実質GDP成長率は約4%(前期比年率)の高成長が見込まれている。一方、日本経済超短期予測(支出サイドモデル)は、同期の実質GDP成長率を、内 外需がともに縮小するため前期比-0.9%、同年率-3.4%と見込んでいる。もっとも、1-3月期の実質GDP成長率は、内需及び純輸出が反転拡大する ため、前期比+1.1%、同年率+4.3%と予測している。

10-12月期の日本経済の景気のモメンタム(支出サイド、主成分分析モデル予測値平均)は11月の半ばから減速傾向を示し始めた。実質GDP成長率は 11月の終わりからマイナスの領域に入った。12月には-2%に低下し、10-12月GDPの基礎データの2/3が利用可能な1月半ばにはさらに-3%に まで低下した。これから発表される12月の月次データはせいぜい底打ちを示唆するものが増えると予想されることから、10-12月期のマイナス成長は -3%を超える可能性は低くない。

10-12月期の低迷は、家電エコポイントの縮小やエコカー補助金の終了に伴う家計消費の反動減が主因である。同期の国内需要を見れば、実質民間最終消費 支出は前期比-0.6%のマイナス成長を予測している。実質民間住宅は同+2.3%と好調であるが、実質民間企業設備は同-0.3%と低調である。実質政 府最終消費支出は同+0.7%、実質公的固定資本形成は同-4.8%となる。この結果、国内需要の実質GDP成長率(前期比-0.9%)に対する寄与度は -0.8%ポイントとなろう。純輸出も景気押し下げ要因に転じる。財貨・サービスの実質輸出は同-2.8%、実質輸入は同-3.3%それぞれ減少する。こ のため、実質純輸出の実質GDP成長率に対する貢献度は-0.1%ポイントとなる。

主成分分析モデルは、10-12月期の実質GDP成長率を前期比年率-2.8%と支出サイドとほぼ同じ予測となっている。1-3月期は支出サイドモデルよ りは低いが同+1.7%とみている。この結果、支出サイド・主成分分析モデルの実質GDP平均成長率は、10-12月期が-3.1%、1-3月期 が+3.0%となる。今後海外経済が順調に回復すれば、10-12月期のマイナス成長は一時的な反動減にとどまり、2011年前半には日本経済は回復軌道 に戻るとみてよい。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

グラフに見るように、超短期予測は景気(実質GDP前期比年率:2010年10-12月期)が11月に入り上向き初め、11月後半には3%を超え景気回復 にモメンタムがついていることを示している。しかも、12月後半においてからは支出・所得両サイドからの平均実質GDP伸び率は5%を超えるようになっ た。しかし、企業の在庫積み増しがここにきて急速にスローダウンしてきたことから、10-12月期の実質GDP成長率は4%程度であろう。連銀は 11月2日、12月14日のFOMCコメントにおいても景気回復のモメンタムを認めようとはしていない、いや気づいていないのかも。やっと、1月7日の上 院の予算委員会の証言においてバーナンキ連銀議長が景気回復の強さを認めるような発言をした。しかし、いつものごとく高い失業率に言及し、失業率を十分に 下げるだけの景気回復ではないと主張し、未だ続けている異常な低金利政策を暗示的に正当化し、その出口政策へのヒントを与えてはいない。彼は失業率が8% 程度にまで下がるにはあと2年はかかると言い、正常な水準に戻るには5年以上かかると言っている。連銀は最大雇用と物価安定の2つの目的を常に課せられて いる。しかし、金融政策一つで2つの目標を同時に達成することは理論的にも不可能であり、課せられた目的のバランスをとりながら金融政策を適宜変更してい くことが重要である。失業率が9%を超えていようが、景気回復にモメンタムがつき、経済成長率が潜在成長率程度になったにもかかわらず、遅行指標の失業率 に執着し、将来のインフレ抑制への対策をないがしろにすれば、米国経済はインフレ加速という将来大きな損失をこうむる。

このことを従来から懸念していたカンザスシティー連銀のトーマス・ホーニング総裁に加え、今ではフィラデルフィア連銀のチャールズ・プロッシー総裁、 リッチモンド連銀のジェフリー・ラッカー総裁もこれまでの金融政策の見直しに言及し始めた。連銀エコノミストたちは一体経済成長率がどのくらいの高さにな り、失業率がどの程度にまで下がれば今の異常な低金利政策を変更し始めるのだろうか?バーナンキ議長をはじめ連銀エコノミストたちは、日本経済の長期停滞 をデフレが原因としてあまりにデフレ恐怖症に陥り、不必要なペシミズムに陥っている。不必要あるいは間違ったペシミズムは根拠なきオプティミズムより悪 い。後者は時間があまりたたずにその間違いが分かるが、前者はその間違いに気づくのに長い時間がかかる。たとえば、潜在成長率を高めに想定し、金融緩和策 をとればインフレの加速化がすぐに始まる。しかし、潜在成長率を実態より低めに捉え、金融引き締めを続ければその間違いは簡単にはみつからない。むしろ、 そのようなペシミズムに基づいた経済・金融政策は悲観的な心理を人々の間に生じさせ、景気回復を遅らすばかりか、その芽を摘み取ってしまう可能性もある。

米国経済が本格的景気回復に戻っている今、連銀は景気回復の良い面を強調し、いまや景気回復の腰を折ることなく正常な金利水準に戻る時期に来たことを市 場に告げるべきである。連銀は失業率に執着し過ぎたことから正常な金利水準に戻るための出口を見失っている。1月25日、26日のFOMCで金融政策の変 更が示唆されなければ、将来のインフレ懸念が市場に生じるだろう。[[熊坂有三 ITエコノミー]]

“

-

関西エコノミックインサイト 第7号(2010年9月1日)

経済予測

経済予測 » Quarterly Report(関西)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析?関西経済の現況と予測?」研究成果報告

(主査: 稲田義久・甲南大学経済学部教授

高林喜久生・関西学院大学経済学部教授)「関西エコノミックインサイト」は、関西経済の現況の解説と、計量モデルによる将来予測を行ったレポートです。関西社会経済研究所が公表する日本経済予測と連動しており、原則として四半期ごとに公表いたします。

第7号(2010年9月)の概要は以下の通りです。

1.足下の関西経済は、政策効果による民需の持ち直しと、海外経済の持続的成長による外需のけん引で、緩やかな回復基調が続いていた。しかし先行きについては、不透明感が増している。というのも、これまで回復を支えてきた二つの要因に足踏みが見られるためである。

2.すなわち、①政策の変更による駆け込み需要と反動減などで家計消費の見通しが不安定であること、②順調に回復すると見られていた世界経済の先行きが米国経済や中国経済の減速で不安定になってきたことである。

3.日本経済の最新予測を織り込み、関西の実質GRP成長率を2010年度+2.0%、2011年度+1.4%と予測を改訂した。2010年度の成長率寄 与度は、民需が+0.9%ポイント、外需が+1.1%ポイントで、これらがバランスよく関西経済の成長を支えるが、2011年度はやや外需の寄与が減速す る。

4.外需の動向は関西経済にとって重要であり、円高の進行は景気の先行きに対して大きなリスクとなる。また株安は金融資産を目減りさせ、家計消費を縮小す るおそれがある。今後さらに両者が進行した場合には、関西経済の実質GDP成長率は2010年度、2011年度ともに0.4%ポイント押し下げられる。

-

今月のトピックス(2010年4月).

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

2007年9月の本コラムで、中国成長のカギを握る農業についてレポートした。当時としての中国経済に対する判断は、「10%を超える成長のモメンタム を維持しており、この傾向は少なくとも上海万博が開催される2010年まで持続する」というものであった。この間、リーマン・ショックというかつてない世 界的な景気の落ち込みを経験したが、中国経済は足下でみれば当時の診断がさほど外れていないようである。「経済成長の牽引役は工業であり、当面、何らかの 措置を講じなくても高成長を持続しそうな勢いである」と成長の強さを強調する一方で、農業の停滞は全体の成長にとって大きなリスクとなっていることを強調 した。実際、農業生産性の停滞は食料価格の上昇や食料輸入の増加をもたらしていることを指摘した。

中国農業は三農(農村、農業、農民)問題を抱えており、中国農民は貧しく、一向に豊かになれないのである。中国政府は都市住民との所得格差を是正するた め農業税を廃止したが、あまり効果は上がっていないようである。現地の農業問題専門家の指摘によれば、(1)低い社会保障制度、(2)低い農村の教育水 準、(3)貧弱な農村技術指導が大きな問題である。

これまで筆者が参画する東アジアの発展と環境に関する調査プロジェクトは、農家向けの戸別メタン発酵装置(有機性廃棄物からメタンを発酵させ高率よくメ タンガス等のバイオガスを回収)導入による農村地域の貧困及び環境改善の可能性を調査してきた。この政策は、(1)貧困地域には経済・環境改善の効果があ るが、都市周辺地域ではほとんど効果がなく、(2)立地条件が重要な要素である。これが、複数の調査結果から得た結論であった。

そこで、都市周辺の農村地域の発展モデルの1つとして、6次産業化(1次産業、2次産業、3次産業を同時に実現するという意味で)を実現し、国家モデル となっている留民営村(北京市郊外第6環状線の外の大興区長子営)を3月初旬に調査した。同村は人口860人、戸数260戸、面積2,212ムー (148ha)の規模である。農地面積は1,800ムーで小麦、トウモロコシ、野菜が中心である。特に、北京市内向けに低農薬・無農薬の緑色食品を販売し ている。安全で高品質な農産物を供給する「生態農業」としてつとに有名なのである。同村には、小規模な工業団地があり工業生産もある。また「グリーンツー リズム」も内包しており、農業を中心に多様な付加価値を生み出す農村となっている。

留民営村が成功・機能している要因としては、(1)北京市、天津市の近郊という立地特性を生かした緑色製品の生産販売(農商連携)、(2)輸出用農産物 も生産(立地の優位性)、(3)農産物の加工販売(農工連携)、(4)生態農業による家畜糞尿等の循環利用(畜産連携)、(5)主流の農家個別ではなく、 村単位として発展に取り組んだこと、(6)キーマン(村長)のリーダーシップを挙げることができる。日本でも鳩山政権の政策の一つとして農業の高付加価値 化が謳われているが、留民営村は非常に参考になるモデルである。

最後に、このモデルの課題を指摘しておこう。一見素晴らしいモデルを留民営村は確立してきたのであるが、後継者問題が最大の課題となっている。若年労働 者が北京市や天津市などの高所得を生み出す地域に流出する傾向を反転することはできない。現地の農業労働者の高齢化が進んでいるのである。(稲田義久)日本

<成長率の加速を予測:1-3月期の日本経済。しかし、大幅な需給ギャップが足枷>4月19日の予測では、1-3月期のGDPを説明する一部の3月のデータ(金融物価関連)と2月のほとんどの月次指標が更新された。

超短期予測(支出サイドモデル)は、1-3月期の実質GDP成長率を、内需が大幅拡大し純輸出も引き続き拡大するため前期比+1.9%、同年 率+7.8%と予測する。先月の予測(+5.0%)から大幅上方修正されている。この強気な見方は、マーケットコンセンサス(+2.42%:4月ESP フォーキャスト)とは対照的である。

超短期予測が強気である理由は、内需が前期比大幅拡大するという見方が、コンセンサス予測とは異なる点であると思われる。

1-3月期の国内需要をみると、実質民間最終消費支出は前期比+0.9%と堅調な伸びを予測している。実質民間住宅は同-1.0%減少するが、実質民間 企業設備は同+5.9%大幅増加するとみている。実質民間企業在庫品も4,450億円増加する。実質政府最終消費支出は同+0.8%、実質公的固定資本形 成は同-4.6%となる。このため、国内需要の実質GDP成長率(前期比+1.9%)に対する寄与度は+1.6%ポイントとなる。

内需のうち、民間最終消費支出と民間企業設備の強めの予測が特徴的である。1-2月期の平均消費総合指数は10-12月期比+0.9%上昇した。1-2 月の小売業販売額の好調も1-3月期の民間消費が堅調であることを示唆している。政策効果の表れといえよう。一方、民間企業設備についてみると、2月の資 本財出荷指数(確報値)は前月比+7.2%増加し、3ヵ月連続のプラス。同指数の1-2月平均は10-12月期比+15.4%と大幅な上昇となった。この ため、1-3月期の実質民間企業設備の予測値は大幅に上方修正されている。その他のGDP項目では、実質民間企業在庫品増加の予測値が上方修正されてい る。

1-3月期の財貨・サービスの実質輸出は前期比+4.9%増加し、実質輸入は同+3.7%増加する。このため、実質純輸出の実質GDP成長率に対する寄与度は+0.3%ポイントとなる。

このように、1-3月期経済は、政策要因と海外市場の回復に支えられ非常に高い成長を実現しそうであるが、問題は持続性である。高い成長にもかかわら ず、GDPデフレータは、1-3月期に前期比-0.8%、4-6月期に同-0.5%となる。民間最終消費支出デフレータも、1-3月期に同-0.2%、 4-6月期に同-0.4%と予測しており、大幅な需給ギャップの存在が持続的成長の足枷となっている。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

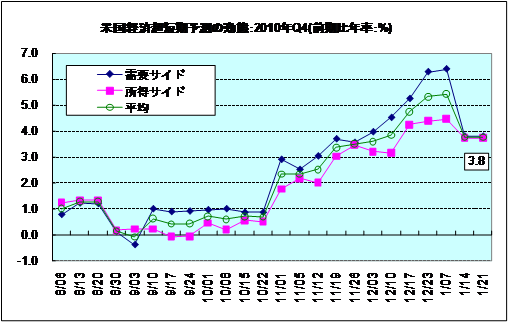

米国

グラフにみるように、4月16日の超短期予測では、支出・所得サイドの平均実質GDP成長率(前期比年率)が3%となった。それまでの緩やかな上昇トレ ンドが急な上向きに変わった。1-3月期の支出サイドの成長要因は個人消費支出で、おそらく3.5%程度の伸び率となり成長率には2.5%ポイント程度の 寄与となろう。在庫は前期ほどではないが1%ポイント程度成長に寄与するだろう。純輸出は輸出入共に大きく伸びるため、成長にはそれほど大きく寄与しない だろう。しかし、輸出入の大きな伸び率は米国の貿易相手国、米国自体の景気回復を意味している。構築物投資、住宅投資の低迷は、成長にとって大きなマイナ ス要因となる。

今回最も予測が難しく不確実性が残るのが、景気刺激策・金融危機対策を含む政府支出である。3月の政府支出は大きく減少しているため、成長へのマイナス要因となることも考えられる。一方、所得サイドでの成長要因は個人所得と法人所得の増加である。

成長率が3%(前期比年率)程度になる一方で、インフレ率(前期比年率)は0.5%?1.5%と落ち着いている。このことから、景気の本格的回復(例え ば、雇用増)を確認するまでFRBは出口戦略を急ぐ必要はないとの見方もあるが、4月30日発表の2010年1-3月期実質GDPの成長率が3%を超えれ ば、やはりFRBは政策金利引き上げに動きたくなるだろう。異常な低金利の期間が長すぎることは誰もが認めており、その潜在的な弊害が大きいことも知って いる。今の米国の景気回復をみると、製造業が本格的に回復しており、25ベーシスポイント(0.25%)程度の政策金利引き上げで景気の腰が折れるような ことはない。

このように考えると、1-3月期の実質GDP成長率が3%を超えた時点で、FRBは政策金利を徐々に引き上げる態勢に入るだろう。これは、市場コンセン サスとは異なる見方だが、6月22日、23日のFOMCにおける25ベーシスポイントの政策金利引き上げのシナリオを描いてもよいだろう。[[熊坂有三 ITエコノミー]]

“

-

今月のトピックス(2010年3月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

関西経済にとって益々アジア経済、特に中国経済の重要性が高まりつつある。リーマンショック以降、2四半期連続の2桁マイナス成長の後、日本経済は外需 (海外市場)の回復に支えられて緩やかな回復局面にある。輸出市場として、新興国市場、特に中国を中心とするアジア経済の役割は非常に大きい。当研究所が 四半期ごとに発表する「関西エコノミックインサイト」において、関西予測モデルに基づいて関西地域の総生産(GRP)やその構成項目の短期予測を公表して いる。同時期に公表される日本経済の予測と比較して、民間企業設備や輸出が全国に比して強く出るというのが最近の特徴であった。今月のトピックスでは、関 西予測モデルの輸出関数に注目して、関西の輸出構造の特徴を見てみよう。

まず地域別の輸出のシェアを全国と関西とで比較しよう。2008年度の通関輸出をみると、全国ベースで、アジア、中国、米国、その他地域のシェアは、そ れぞれ50.0%、16.5%、17.0%、33.0%となっている。関西ベースでは、それぞれ60.6%、20.5%、12.6%、26.8%となって いる。関西では輸出市場としてアジアのウェイトが全国に比して10%ポイント程度大きいのである。2009年度ではさらに拡大していることが予想される。 また中国市場のウェイトは全国に比して4%ポイント大きくなっている。

関西予測モデルの輸出関数(GRPベース)では、所得変数としては中国、米国、EUの実質GDPの加重値を採用してきたが、輸出関数は地域別に分割して いなかった。今回、アジア、中国の重要性を考慮して、輸出関数を地域別に推計した。推計期間は1980-2006年度である。輸出関数は、通常、所得弾性 値と価格弾性値によって特徴づけられる。所得変数は輸出相手国の実質GDP、価格変数は世界輸出価格と日本の輸出価格の相対比である。なお、対アジア輸出 関数(中国以外)の所得変数として米国の実質GDPを採用しているのは、アジアで部品を組み立て、最終財を米国に輸出するという経路を考慮しているためで ある。また、その他地域では、所得変数として米国とEUの実質GDP加重値を採用している。

下表が推計結果の要約である。これまで使用してきた関西の輸出関数(対世界)では、所得弾力性が1.196、価格弾力性が-0.298となっている。輸 出関数を中国、中国以外のアジア、その他地域(アジア以外)に分割すると、所得弾性値は、1.964、1.101、0.380とそれぞれの国や地域の成長 率の高さに対応した値となっている。また、価格弾性値も中国(-0.783)と中国以外のアジア(-0.869)ではよく似た値をとるが、その他地域では 低い弾性値(-0.190)となる。このように、輸出関数を関西にとって重要な地域に分割することにより、中国財政政策の関西経済に与える影響といった、 より現実に即したシミュレーションが可能となる。(稲田義久)日本

<1-3月期の予測は対照的:超短期vs.コンセンサス予測>3月15日の予測では、3月の第2週までの月次データと2009年10-12月期GDP統計(2次速報値)を更新している。この結果、2010年1-3 月期の実質GDP成長率を支出サイドモデルは前期比+1.2%、同年率+5.0%と予測している。内需と純輸出がともに拡大するバランスのとれた成長と なっている。また4-6月期を同年率+2.9%と見ている。

3月11日に発表されたGDP2次速報値によれば、10-12月期の実質GDP成長率は同年率+3.8%となり、1次速報値の+4.6%から0.8%ポ イント下方修正された。下方修正の主要因は民間在庫品増加の下方修正である。1次速報値では民間在庫品増加の実質GDP成長率に対する寄与度(年率) は+0.3%ポイントであったが、2次速報値では-0.6%ポイントへと下方に修正された。すなわち、民間在庫品増加の変化(-0.9%ポイント)が実質 GDP成長率の下方修正を説明していることになる。たしかに成長率は下方修正されたものの、一段と在庫調整が進んだという意味では、先行き見通しにとって は明るい材料である。

さて、問題の先行きの見通しである。2次速報値発表前の3月9日に発表されたマーケットコンセンサス(3月ESPフォーキャスト調査)によれば、1-3 月期の実質GDP成長率は前期比年率+1.17%となっており、超短期予測に比べ非常に悲観的な見方となっている。グラフからわかるように3月8日以降、 超短期予測は+2%から+4%?+5%にシフトしてきている。

上方シフトの主要因は、実質民間最終消費支出の予測が上方修正されたことによる。実質民間最終消費支出をよく説明する消費総合指数は、1月に前月比 1.0%増加している。一方、消費総合指数よりカバレッジの狭い全世帯実質消費支出は同-1.3%減少している。反対の結果となっている。マーケットコン センサスは全世帯実質消費支出の結果に影響されているようである。カバレッジの広いデータでみる限り、依然として実質民間消費は政策効果に支えられて堅調 なようである。2-3月の動向次第であるが、現時点では、日本経済に対して悲[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

3月12日の予測では、3月の第2週に発表された2月の小売業、1月の貿易収支、企業在庫などを更新している。超短期予測モデルは2010年1-3月期の米国実質GDP成長率を前期比年率+1.7%、4-6月期を同+1.6%と予測している。

米景気は緩やかに回復しているが、その成長率はせいぜい2%程度である。1-3月期の景気回復をもたらす主な要素は個人消費支出である。賃金・俸給が伸 び始めたものの2%程度(同)であり、一方、実質個人消費支出の伸び率は3%程度(同)が予想されている。このように、給与の伸びを上回って、個人消費支 出が伸びる背景には家計の純資産の回復がある。

家計の純資産は今回のリセッション前のピークには65.9兆ドルにまで拡大したが、2009年1-3月期には株価・住宅価格の下落から48.5兆ドルに まで減少した。しかし、昨年の3月以来の株式市場が上げ相場(bull market)に転じることにより、純資産は2009年4-6月期、7-9月期、10-12月期とそれぞれ前期比4.5%、5.5%、1.3%増加し、 10-12月期末には54.2兆ドルにまで回復した。ピーク時の純資産の水準に戻るまでまだ21%上昇しなければならないが、このような純資産の回復が個 人消費支出の3%程度の伸び率に寄与しているといえよう。

個人消費支出が今後も堅調に伸びるかの一つの鍵は、株式市場の上げ相場がどのくらい長く続くかである。上げ相場の始まった2009年3月9日より1年間 で、ナスダック、SP500、ダウの株価指標はそれぞれ85%、69%、61%上昇した。過去15回の上げ相場の平均継続年数は約4年と長く、2年以下で 終わった時は3回しかない。幸いにも、株価の上昇にとって最もネックとなる”インフレの加速化”、”金利の上昇”は当分みられそうもない。このことから、 上げ相場の継続には幾分楽観的になれる。しかし、なんといっても、景気回復が本格的な軌道に乗るためには、”雇用増?所得増”の好循環が始まることであ る。すなわち、米国経済は未だ自律的な景気回復には至っていない。[[熊坂侑三 ITエコノミー]]

“

-

関西エコノミックインサイト 第1号(2009年6月9日)

経済予測

経済予測 » Quarterly Report(関西)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析?関西経済の現況と予測?」研究成果報告

(主査: 稲田義久・甲南大学経済学部教授

高林喜久生・関西学院大学経済学部教授)「関西エコノミックインサイト」は、関西経済の現況の解説と、計量モデルによる将来予測を行ったレポートです。関西社会経済研究所が公表する日本経済予測と連動しており、原則として四半期ごとに公表いたします。

第1号(2009年6月)の概要は以下の通りです。

1. 関西経済は、世界経済の低迷に伴う輸出の急激な落ち込みにより、総じて停滞している。ただし中国経済に回復の兆しが見られることや、生産・在庫の調整が緩やかに進んでおり、景気の下げ止まりを示唆する指標が出始めている。

2. 関西経済の実質GRP成長率は2009年度-1.8%、2010年度-0.3%と予測する。景気対策による民間消費の刺激および公的需要の大幅拡大を織り 込んでいるが、それでもなおマイナス成長となる。仮に景気対策が行われなかったとすると、2009年度の関西GRP成長率は-3.7%となる。

3. 2010年度は景気対策の効果が剥落し、-0.3%と小幅ながらマイナス成長となる。ただし世界経済の回復と関西地域での企業設備投資が堅調であることから、日本経済より落ち込みは緩やかに推移する。