「日本経済」の検索結果 [ 20/26 ]

-

第99回景気分析と予測<1-3月期GDP1次速報値を織り込み、実質GDP成長率を2014年度+0.7%、15年度を+1.2%と予測>

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

-

日本及び関西経済の短期予測

研究プロジェクト

研究プロジェクト » 2014年度 » 関西の成長戦略

ABSTRACT

リサーチリーダー

研究統括 稲田義久

研究目的

定点観測として関西経済の月次変化を捉え、アジアの中の関西を意識した経済分析月次レポートの作成。また四半期毎にマクロ計量モデルを用いた日本経済の景気の現状分析と予測を行う。それと連動し関西経済の短期見通しを改訂発表する。本プロジェクトは、日米超短期経済予測(リサーチリーダー、熊坂侑三)の成果を短期予測に反映させており、より精度の高い予測と分析を目指している。また関西独自景気指標開発をさらに継続して実施する。

研究内容

月次分析レポート(『関西経済月次分析』)はAPIR研究員を中心に作成されており、レポートの準備作成は同時にエコノミストを育てるトレーニングの場ともなっている。四半期レポート(『景気分析と予測』、『関西エコノミックインサイト』)では、日本経済・関西経済の四半期要約とともに、タイムリーなトピックスを取り上げ、経済政策や各種イベントの経済的影響を分析する。これらの成果はHP上でリアルタイムに発表され、またコメンタリー、トレンドウォッチ、関西経済白書などに反映される。また平成25年度より開始した関西2府4県のGDPの早期推計を日経DMとの共同プロジェクトで全国展開する。

リサーチャー

下田 充 日本アプライドリサーチ研究所 主任研究員

入江啓彰 近畿大学短期大学部講師

小川 亮 大阪市立大学経済学部 専任講師

岡野光洋 APIR研究員

林 万平 APIR研究員

木下祐輔 APIR研究員

期待される成果と社会還元のイメージ

関西各府県の足下GDP速報値や、アベノミクスや東京オリンピック招致等影響分析のタイムリーな提供は、企業や自治体の関係者の経営・政策判断に資する。

-

第13号 経済教室「東日本大震災から3年」バックグラウンドペーパー

インサイト

インサイト » 分析レポート

/ DATE :

ABSTRACT

筆者は2014年3月4日付け日本経済新聞に「(東日本大震災から3年(中))復興の遅れ、『基金』に制約」という論考(以下、新聞論考)を発表した。大西裕隆日本学術会議会長「(東日本大震災から3年(上))復興へ市町村連携・統合を」と姥浦道生東北大学准教授「(東日本大震災から3年(下)都市計画、総合的な調整を)との3連作の一部で、大震災の経済的課題について分析してほしいとの編集部の依頼に応じたものだった。

新聞論考では、災害からの復興を「被災地の持続的発展」と定義し、大災害から3年が経過した時点での経済的課題を、短期、中期、長期の視点から整理した。短期的課題としては、国の復興予算執行が滞っている問題、中期的には被災地域の地域GRPの持続的成長に必要な条件、長期的には人口変動の要因について取り上げた。

しかし、新聞という紙幅の制約から、それぞれの論点について十分に展開できなかったため、ここでは新聞論考のバックグラウンドとなった分析をやや詳しく紹介しておきたい。

-

第98回景気分析と予測<10-12月期GDP1次速報値を織り込み、実質GDP成長率を2013年度+2.2%、14年度+0.5%、15年度を+1.1%と予測>

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

-

第97回 景気分析と予測<7-9月期GDP1次速報値を織り込み、実質GDP成長率を2013年度+2.7%、14年度+0.3%、15年度を+0.9%と予測>

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

-

第96回 景気分析と予測<4-6月期GDP1次速報値を織り込み、実質GDP成長率を2013年度+2.6%、 14年度0.0%、15年度を+0.8%と予測>

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

-

中国における賃金および所得格差の分析と中国景気モニター

研究プロジェクト

研究プロジェクト » 2013年度 » アジア太平洋地域軸

ABSTRACT

目的

近年、中国では大都市部の経済の減速にもかかわらず、多くの中小都市や農村部で依然として高成長が続いている。近年、特に先進地域で労働力不足の声が上がっている。特に、高度な人的資本の役割が高まっており、それを活用できる賃金システムが重要である。また、世界の市場としては所得格差縮小が必要である。 本研究プロジェクトは、中国経済を定期的にモニターしたうえで、中国における賃金および所得格差の分析を行う。より正確な中国の経済分析を、中国に進出・貿易を行う企業、日本経済の先行きと関る中国経済変動に関心を持つ企業・経済団体、さらに中国経済に興味を持つ専門家・一般個人などに提供する。

内容

中国マクロ経済をモニターすると共に、賃金の動向と決定要因の分析をテーマとして取り上げる。 具体的には、 中国のマクロ経済データ、特に月次データを用いて、中国経済のトレンドと最新動向をレポートする。関西エコノミックインサイトと日本経済の景気予測と連動する。 項目として① 経済全体現状② 部門別現状(家計部門、企業部門、対外部門、公共投資)③対日政策、人民元動向など。

期待される成果と社会還元のイメージ

2013年度に中国最新動向のモニターを定期レポートで企業・経済団体に提供する。また、賃金と所得格差の決定要因を明らかにし、研究会、ディスカッション・ペーパー、学会発表などの形で発信する。? 中国が内需牽引型の経済に移行していくかについては今後の賃金、所得動向、所得格差等の分析が必要となるが、これに一定程度の見通しを与える。これは企業の対中戦略判断にも役立つ。 中国景気モニターは日本や関西の企業にとって重要な課題であり、適切な情報の理解を提供する。

-

今月のエコノミスト・ビュー(2012年3月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<インフレ目標>

円高の進行が鈍化し、ほぼ止まった模様である。アメリカ経済が回復基調であり、欧州危機も当面は鎮静化しつつあることが主因だろうが、転換の契機の一つに は、日銀による「インフレ目標採用」の報道があったと言えるだろう。アメリカの連邦準備制度がインフレ目標を導入したのを受けて、日本銀行総裁から「日銀 も実質的なインフレ目標(1%)を採用している」という発言がなされたのである。連邦準備は景気回復の中で量的緩和を継続するに当たり、インフレ期待の高 まりを抑えることを意図して、インフレ目標を導入したのだと考えられる。他方、日本銀行の意図は円高阻止だったのではないだろうか。そうだとすれば、一定 の効果があったと言えるのかもしれない。

インフレ目標制度は、金融政策運営の世界標準である。1990年代に入る頃まで、各国の金融政策にとって最大の課題はインフレ鎮静化であった。試行錯誤の 中で、インフレ目標制度が課題解決の枠組みとして評価されるようになった。金融政策のゴールとしてインフレ率の目標水準を明示することは、景気安定化や金 融システム安定化を副次的目標に格下げすることを意味する。困難な決定であるが、当時の状況下で「二兎を追うと一兎も得られない」として、踏み切られたの である。単純化した金融政策目標を、(人気取りに傾きがちな政治の影響を排除すべく)独立性を高めた中央銀行に委託し、一定期間(2?3年)内に目標水準 のインフレ率を実現させるというのが、当時のインフレ目標制度であった。

その後、世界的にインフレが鎮まり、インフレ目標の採用例も増えて経験が蓄積されると、インフレ目標制度にも様々な変更が加えられるようになった。大きな 流れとして、当初の厳密な枠組みがより緩やかなものへと変えられた。まず、目標を達成すべき期間が曖昧になり、景気循環を通して平均的に実現すれば良いと いう形が現れた。目標の設定方法も、目標範囲設定から目標値の設定に変更された。一見すると厳しくなったように見えるかもしれないが、反対である。範囲を 明示すればその上下限内に収まらないとアウト判定されるが、目標値の場合はピッタリに合わなくても当然なので、アウト判定は曖昧になる。当初は、目標達成 に失敗すると中央銀行のトップを交替させるというペナルティが喧伝されたが、英国などでは中銀総裁が事情を説明する手紙を書くことが繰り返されている。

高インフレと闘うためには、物価安定の追求という側面における金融政策への信認を高める必要があった。しかし、一旦、信認を獲得してしまうと、物価安定以 外の目標への目配りも可能となってきたのである。ノーベル賞を受けたプレスコット教授(ミネソタ大)など新しい古典派が批判した「時間非整合性」問題に近 いが、短期的な自由裁量に基づく政策変更ではなく、政策枠組み(ルール)の変更として実施されつつある。勿論、こうした政策目標間のウェイト変更は微妙な ものであり、信認を喪失する危険性もある。それで、中央銀行は、自らへの信認のインディーターとして、民間主体の中期的なインフレ期待(予想)をモニター している。

日本銀行の「実質的なインフレ目標」に対する評価は、これからの政策行動に応じて定まっていくであろう。以前の日本銀行はインフレ目標に対して拒否反応を 示し、2000年に公表した「「物価の安定」についての考え方」という文書では、具体的な数値の明示を回避した。市場は、その後の政策行動をみて、 「?1?+1%の範囲であれば、日本銀行は動かない」と考えるようになったという。暗黙の目標が0%であると解されていたことになる。景気と物価の動向が 安定して量的緩和を解除した2006年に、「「物価の安定」についての考え方」は改訂されて、「0?2%程度のインフレ率」と数値を明示し、「1%」が中 心的な値であることにも言及した。しかし、その後の運営からは「1%」の実現に積極的だという印象は与えられなかった。金融危機後の不況の中、2009年 末に「0%以下のマイナスのインフレ率は許容しない」と言明し、「1%」が中心的な値であることを再度強調した。続いて、今回の表明となったのである。こ れからの政策行動に期待したい。[地主敏樹 マクロ経済分析プロジェクト委員 神戸大学大学院]

日本

<超短期モデルは1-3月期日本経済をほぼ横ばいとみる>3月8日発表のGDP2次速報値によれば、10-12月期の実質GDP成長率は前期比年率-0.7%と1次速報値の同-2.3%から1.6%ポイント上方 修正された。民間企業設備が1次速報値の同+7.9%から+20.7%へと大幅に修正されたことがその主要因である。この結果、2011暦年の成長率は -0.7%(前回:-0.9%)となった。

10-12月期の成長率が上方修正されたものの、足下経済は市場の見方より弱いようである。今週(3月12日)の超短期モデル(支出サイド)は、1-3月 期の実質GDP成長率を、内需は小幅拡大するが、純輸出が同程度縮小するため同-0.1%と予測する。この結果、2011年度の実質GDP成長率は -0.4%となろう。1-3月期の経済がほぼ横ばいであるのに対して、4-6月期の実質GDP成長率は、内需は増加幅が拡大し純輸出の減少幅が縮小するた め、同+4.0%と予測する。2012年前半の超短期予測の見方に対して、マーケットコンセンサス(ESPフォーキャスト3月調査)は1-3月期実質 GDP成長率を同+2.35%、4-6月期同+2.21%とほぼ同程度の景気回復と見ている。

このように超短期予測は1-3月期経済をマーケットコンセンサスより低く見ているがその理由は以下のようである。同期の国内需要を見れば、実質民間最終消 費支出は前期比+0.4%と堅調な伸びとなる。実質民間住宅は同-3.4%と2期連続のマイナス、実質民間企業設備は同+0.9%と小幅増にとどまる。実 質政府最終消費支出は同+0.5%、実質公的固定資本形成は同+5.8%となる。このように、公的需要は拡大するが民間需要が縮小するため、国内需要の実 質GDP成長率(前期比-0.0%)に対する寄与度は+0.2%ポイントと小幅にとどまる。

一方、財貨・サービスの実質輸出は同+0.4%小幅増加し、実質輸入も同+2.2%増加する。このため、実質純輸出の実質GDP成長率に対する貢献度は-0.2%ポイントとなり、内需の拡大幅を相殺する。

インフレについては商品価格高騰の影響が浸透し始め、GDPデフレータは、1-3月期に前期比+0.2%、4-6月期に同+0.1%となる。民間最終消費支出デフレータは、1-3月期に同+0.1%、4-6月期に同-0.1%となる。[稲田義久 APIR研究統括・マクロ経済分析プロジェクト主査 甲南大学]

米国

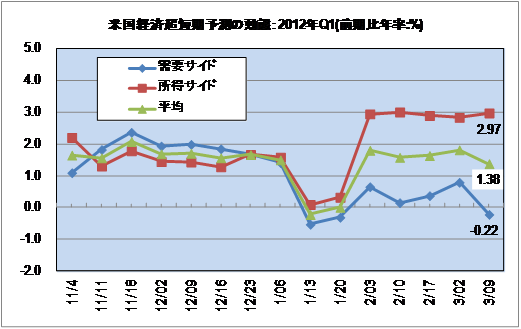

<支出・所得サイドからのGDP予測の乖離は今後どのように収束していくか?>グラフにみるように、2012年1-3月期実質GDP成長率予測は、支出サイドからは前期比年率-0.22%、所得サイドからは同+2.97%と大きく乖 離している。各四半期において最初の月の実績値が更新された時に、超短期モデル予測ではこのようなことが時々生じる。すなわち、GDPの所得サイドでは堅 調に改善している労働市場を反映し、それが個人所得の増加となり、経済成長率を高くしている。一方、1月の大幅な輸入増、により、その後の輸入も時系列モ デルから高く予想されることから、GDPの支出サイドから予測される実質GDP伸び率が非常に低くなる。しかし、このような大きなGDP予測の乖離も2 月、3月の経済指標の実績値を更新することによって収束していく。おそらく次のようなことによって、その乖離が収束していくであろう。

・賃金・俸給が改善されていることから、個人消費支出(PCE)が上方に改定されるだろう。

・過去3ヶ月の財輸入の平均伸び率(前月比)は1.7%と非常に高い。このような高い伸び率が維持される可能性は少ないことから、輸入の伸び率が今後低下するだろう。

・最近の石油価格の上昇から、輸入価格が上昇し、実質輸入が減少するだろう。

・製造業が堅調に拡大していることから、製造業の在庫、それにともない卸売業、小売業在庫も増加するであろう。

すなわち、支出サイドからの経済成長率の予測が上方に修正される形で両サイドからの実質GDPの乖離が縮小していくと思われる。輸出入、在庫の2月、3月 の時系列モデル予測にかなりの不確実性があることから、今期(1-3月期)の現状の景気判断にはGDPから在庫、純輸出を除いた最終需要をみるのがよいで あろう。今週の超短期モデルはその実質最終需要の伸び率を同+2.8%と予測している。すなわち、今の景気は2.5%?3.0%の経済成長率と考えられ る。一方、今週のインフレ率予測はほとんど2%にまで上昇している。このように、超短期モデル予測からすれば、多くの連銀エコのミストが今もってQE3を 考えているが、その必要はないと結論できる。[熊坂有三 ITエコノミー]

“

-

関西エコノミックインサイト 第13号(2012年2月28日)

経済予測

経済予測 » Quarterly Report(関西)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析?関西経済の現況と予測?」研究成果報告

(主査: 稲田義久・甲南大学経済学部教授

高林喜久生・関西学院大学経済学部教授

研究協力:近畿大学世界経済研究所入江啓彰助教)「関西エコノミックインサイト」は、関西経済の現況の解説と、計量モデルによる将来予測を行ったレポートです。アジア太平洋研究所が公表する日本経済予測と連動しており、原則として四半期ごとに公表いたします。

第13号(2012年2月)の概要は以下の通りです。

1.大震災による供給制約が解消され、回復基調にあった関西経済は、足下、円高の長期化や海外経済の減速などの影響が色濃くなっている。家計消費な ど一部に底堅い動きが見られるものの、輸出は大幅に減少し、生産は全国と比べても落ち込みが大きい。加えて火力発電増強による燃料輸入増加により関西の1 月の貿易収支は過去最大の赤字となった。

2.震災以降の化石燃料の輸入量は、石炭を除いて、原油及び粗油、液化天然ガスはいずれも前年比増加した。しかし、全国の原油及び粗油の輸入数量は減少しており、関西とは異なる動きとなった。関西の原発依存度の高さを反映しており、今夏の電力需給の厳しさが予想される。

3.関西の実質GRP成長率を2011年度-0.2%、12年度+0.7%、13年度+1.9%と予測する。今回の予測では、主要自治体の2012 年度当初予算案等を基にした政府支出見通しの改訂と足下の輸出減等を反映し、前回予測から2011年度0.6%ポイント、12年度0.7%ポイントの下方 修正とした。2013年度は1.0%ポイントの上方修正である。

4.標準予測に対する下振れリスクとして世界経済の停滞が懸念される。EU発の金融危機が世界経済に伝播した場合、関西の実質GRPは2012年度 に1.11%、2013年度に1.04%標準予測より減少する。これは輸出の減少に加え国内他地域の経済の停滞の影響が大きい。

-

第90回 景気分析と予測(2012年2月21日)

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部教授

高林喜久生・関西学院大学経済学部教授)当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。

2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、

直近2四半期のより正確な予測値を取り入れている。ポイントは以下の通り。

*10-12月期GDP1次速報値を織り込み、2011年度実質GDP成長率を-0.5%、2012年度を+1.8%、2013年度を+1.7%と 予測。前回から2011年度は0.9%ポイント、2012年度は0.7%ポイントいずれも下方修正、2013年度は0.6%ポイント上方に修正した。 2011-12年度の下方修正はGDP基準年改訂の影響と想定を上回る純輸出低迷の結果であり、2013年度の上方修正は消費税率引き上げによる駆け込み 需要を反映したためである。*前回に引き続き電力供給制約の影響を検討した。燃料代替による追加的輸入増加の影響で、実質GDPは2012年度に0.34%、13年度に0.44%程 度引き下げられる。燃料コストの上昇で、大口電力料金(国内企業物価指数ベース)は10.5%から18.2%程度上昇するが、家庭用電力料金(消費者物価 指数ベース)は6.4%から12.2%の潜在的な引上げになっている。

-

今月のエコノミスト・ビュー(2012年2月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<「学校年度」を考える?東大秋入学構想を受けて?>

東大が学部の秋入学への全面移行を目指すという構想をまとめた。国際標準となっている秋入学に移行することで、国際化を進めることがねらいだ。海外から優 秀な学生を受け入れたり、逆に海外に送り出したり、また研究などで海外の大学との提携を促進するための有効な手立てとして秋入学は期待されている。

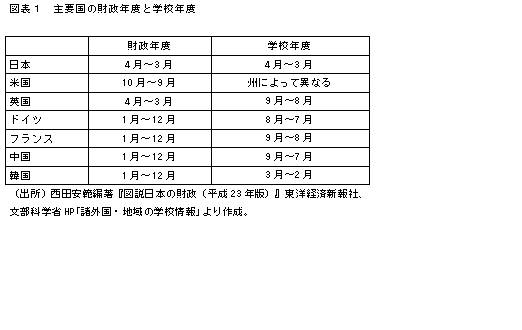

私たちは、桜の季節の4月に学校年度と財政年度が同時にスタートすることをごく当然のこととして過ごしてきた。しかし、そのことは国際的に見るとほとんど 例外と言ってよいのだ。財政年度も図表1に見るように国によって違いがある。4月開始の財政年度をとる主要国は日本のほか、英国がそうであるが、学校年度 は9月始まりだ。そもそも学校年度が4月始まりという国はほとんど無く、国際的には学校年度と財政年度が一致していないのが普通なのである。

学校年度や財政年度も重要な「制度」にほかならないが、「制度」が経済のパ フォーマンスに影響を与えることは経済学的にも疑いの余地はない。例えば、設備投資や人的投資(教育投資など)、技術進歩が中長期的な経済成長の要因であ るが、制度の違いがそれらの収益率に影響を与えるため、制度が経済成長を左右することになるのだ。

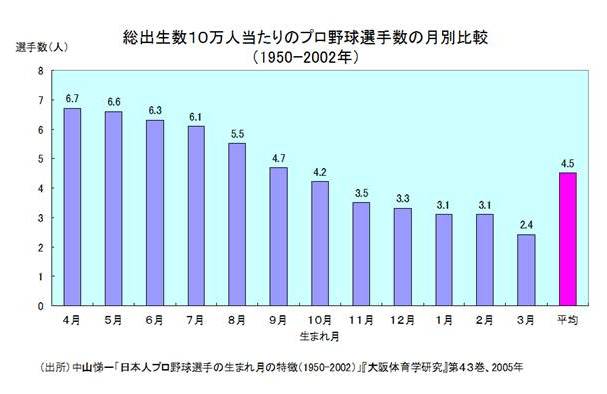

人的投資による収益率が学校年度という制度によって大きく影響を受けている例を示そう。図表2は、1950年から2002年の間について、総出生数10 万人当たり何人のプロ野球選手数を輩出したかを生まれ月別に集計したものだ(このデータは、阪神球団の総合トレーニングコーチを務めたこともある中山悌一 氏の手による)。この図からは、4月生まれから生まれ月が遅くなるにつれてプロ野球選手になる確率が一貫して下がっていくことがわかる。4月生まれと3月 生まれとでは倍以上の開きがある。当然、4月生まれと3月生まれに能力の違いがあることなど考えられない。小学校低学年では1年間の体力や理解力の違いが 大きく、4月生まれの方がチャンスを貰いやすく、それが後々まで影響を及ぼすものと考えられる。すなわち、野球選手になるために同じ投資をしても本人の生 まれ月で収益率が変わってくることを意味しているのだ。わが国のプロ野球の場合、選手育成をほぼ全面的に学校や社会人のアマチュア野球に委ねているため に、学校年度の影響をとくに強く受けることになるのだろう。

もちろん、仮に秋学期が学校年度のはじまりであったとしても、学校野球・社会人野球による育成システムがベースにある限り、10月生まれがピークになっ ただけだろう。しかし、ここで読み取りたいことは、制度というものは、われわれが考える以上に、人々の選択とその成果に様々な大きな影響を与えている可能 性があるということなのだ。現在の学校年度が国際化の抑制要因となってきたことを軽視することはできないと思うのだ。東大の秋入学の構想は、大学の国際化 にとどまらず、就職・雇用慣行、学校年度全体など日本の社会制度のあり方にも影響を及ぼす可能性があり、制度改革への問題提起としても大きな意味を持つと いえるだろう。[高林喜久生 マクロ経済分析プロジェクト主査 関西学院大学]

日本

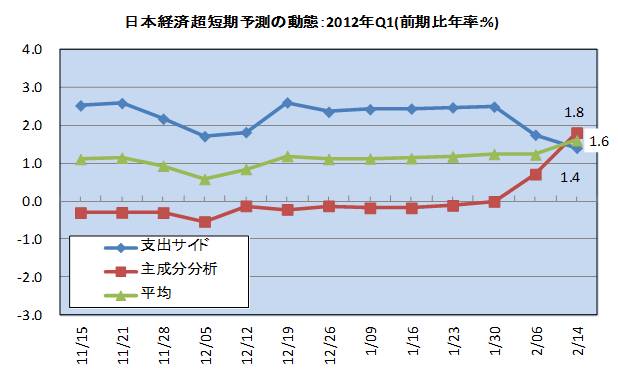

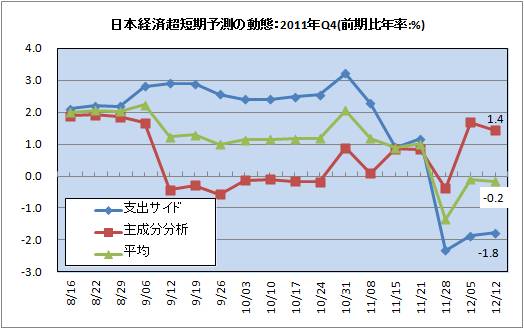

<日本経済は踊り場を経て緩やかな回復軌道へ>2月13日発表のGDP1次速報値によれば、10-12月期の実質GDP成長率は前期比年率-2.3%となった。2期ぶりのマイナス成長となり、市場コン センサス(ESPフォーキャスト2月調査:同-0.4%)を大きく下回った。前年同期比で見ても-1.0%と4期連続のマイナスとなり、マイナス幅は前期 (-0.5%)より幾分拡大している。10-12月期のマイナス成長は、東日本大震災からの回復過程に海外経済減速(特にEUのマイナス成長)とタイ洪水 の影響が重なった結果と考えられる。したがって、マイナス成長は一時的であり今回は踊り場とみてよい。

実際、10-12月期の実質GDPの中身を見ると、実質GDP成長率を最も押し下げたのは純輸出と民間在庫品増減であった。純輸出の寄与度は前期比年率 -2.6%ポイントと2期ぶりのマイナスとなった。一方、国内需要の寄与度は3期連続のプラスとなったが、前2期から大幅に低下し同+0.2%ポイントに とどまった。

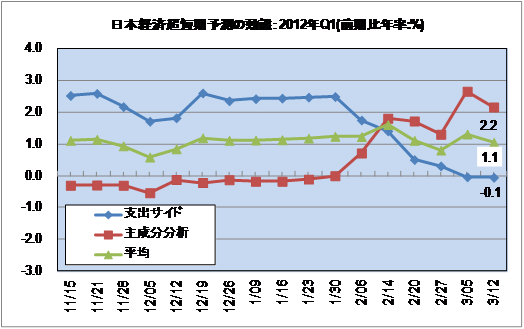

最終週(2月6日)における超短期モデル(支出サイド)の予測は同-2.7%と実績とほぼ同じ結果となった。超短期モデルの予測動態を振り返ると、 10-12月期の基礎月次データがまだ発表されない9月初旬の段階では、マーケットコンセンサスと同様+2%台半ばの成長率を予測していた。ところが、 10月のデータが発表され始める11月末には、-2%台の低成長へと予測はシフトした。以降、予測最終週まで-2%台の予測を継続しており、超短期モデル は2ヵ月程度早く正確に予測できた。一方、興味のあるのはマーケットコンセンサスの動向である。実績値が発表される直前には予測値は小幅のマイナスに転じ たものの、それ以前は一貫してプラス成長を予測していたことに注意。

2月14日の(支出サイドモデルによる)超短期予測では、1-3月期の実質GDP成長率は、純輸出は引き続き縮小基調にあるが、内需の増加幅が拡大するた め前期比+0.3%、同年率+1.4%と予測する。この結果、2011年度実質GDP成長率は-0.5%となろう。一方、4-6月期の実質GDP成長率 は、純輸出の減少幅が縮小し内需の拡大ペースが維持されるため、前期比+0.6%、同年率+2.4%と予測する。復興需要も見込まれることから少なくとも 年前半は回復基調を維持しよう。

1-3月期の国内需要を見れば、実質民間最終消費支出は前期比+0.3%増加する。実質民間住宅は同-4.0%減少するが、実質民間企業設備は 同+0.8%増加する。実質政府最終消費支出は同+0.4%、実質公的固定資本形成は同+11.6%となる。補正予算の効果が実感できる状況である。この ため、国内需要の実質GDP成長率(前期比+0.3%)に対する寄与度は+0.6%ポイントと前期から拡大する。

一方、財貨・サービスの実質輸出は同+0.4%、実質輸入は同+2.4%増加する。このため、実質純輸出の実質GDP成長率に対する寄与度は-0.3%ポイントと前期からマイナス幅が縮小する。[[稲田義久 APIR研究統括・マクロ経済分析プロジェクト主査 甲南大学]]

米国

<雇用増、所得増、個人支出増の好循環の始まり?>2月4日の失業保険新規申請件数は358,000と大きく低下し、堅調な下降トレンドを形成している。今後の労働市場の改善が期待できる。また、グラフか らわかるように1-3月期の実質GDP成長率を所得サイドから見ると、1月の雇用統計更新の後3%程度にまで上昇している。夏の間、一時停滞した製造業、 非製造業も共にISM指数を見る限り、11月頃より再び上昇し始め、景気が再び回復してきたことを示している。このことは、ダラス連銀、カンザスシティー 連銀などの多くの地域連銀の製造業調査にも同じことが言える。支出サイドから予測した経済成長率が低いのは、11月、12月の輸入が非常に大きく伸び、そ れがARIMA予測に影響し1月-3月の輸入が過大に予測されていることが理由として考えられる。GDP以外の実質アグリゲート指標(総需要、国内需要、 最終需要)で見ると、1-3月期のそれらの実質成長率は2%?3%へと拡大してきている。今後、雇用の改善、所得増、個人消費支出増という好循環が生ま れ、持続的な経済成長の可能性がでてきた。

しかし、連銀エコノミストの間では今もってハト派が優勢であり、ゼロ金利解除などは考えも及ばない。何しろ、政策金利の上昇を2014年以降と考えている 連銀エコノミストは17人中11人にも上る。今もって、シカゴ連銀のCharles Evans総裁などは更なる数量的緩和QE3を主張している。もちろん、タカ派のダラス連銀のRichard Fisher総裁は今の経済状態をみれば、ゼロ金利を維持する正当性は無いと主張している。同じタカ派のフィラデルフィア連銀のCharles Plosser総裁も今後3年近くも異常な低金利政策を維持すれば、連銀への信頼を失い混乱を招くと言い、いつものように金融政策はカレンダーによって決 まるのではなく、経済状況によって決まるものと主張しつづけている。ゼロ金利政策を長期間続けることにはインフレ期待の上昇ばかりか他のリスクもある。そ れは、革新をもたらすようなハイリスク-ハイリターンの投資がなされなくなる可能性である。これは、長期間低成長を続けると、高成長ができないと人々が思 うようになる”Moral Consequence of Economic Growth”に対して、”Moral Consequence of Monetary Policy”と呼べるのではないだろうか。すなわち、超低金利政策のもとでは、ローリスク-ローリターンの投資が多くなり、長期的な高い経済成長率を達 成することが難しくなる。[[熊坂侑三 ITエコノミー]]

“

-

今月のエコノミスト・ビュー(2012年1月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<財政再建の議論では、成長を促進するためのエネルギー政策を最優先に>

日本企業が海外競争相手に比して、経営環境で負っている大きなハンディキャップを「六重苦」と表現することが多い。(1)超円高、(2)高い法人税 率、(3)厳しい労働規制、(4)温暖化ガス排出抑制、(5)海外との経済連携の遅れ、(6)電力不足を指す。これらの多くは従来から指摘されているが、 (5)と(6)は東日本大震災以降に新たに加わったものであり、また(1)も新たなハンディに加えてもよい。

今日、社会保障と税の一体改革が大きく議論されているが、財政再建だけの議論が中心で財政再建の中身と成長戦略がリンクしていないようである。特に、財政 再建は成長を促進するものでなくてはならない。全体として歳出削減自体は景気抑制的であるが、そのメニュー次第で成長促進的になり得ることを意識しなけれ ばならない。というのも、日本経済の現況は財政再建の実現するための許容度が大きく低下しているからである。その許容度を引き下げている要因の1つが、 「六重苦」のうちの電力不足であり、これが日本経済の大きな成長制約要因となっている。

東日本大震災以降、日本経済は電力不足に直面してきた。これを回避するために節電に取り組み夏季には前年比で10%近くの電力需要削減を実現した。冬季に も引き続き節電が実施されている。一方、供給側ではこれまで電源構成(発電ベース)の3割近くを占める原子力発電が短期的にはほぼゼロになるという状況下 で火力発電が不足分を代替している。これは、日本経済に追加的な燃料コストが発生し、結果的には海外へ所得移転となる。つまり所得成長がこれまでより低下 し、担税能力が低下し、先行き財政再建をさらに困難にするのである。

具体的に数字で見てみよう。2009年の原子力発電量は279,750百万kWhであるから、これを火力発電で全量代替すれば単純計算で年3.2兆円程度 の追加コストが発生する。平均代替コストはkWh当たり11.5円で計算している(2011年7月29日エネルギー・環境会議想定に基づく)。東日本大震 災以降(2011年4-11月累計)の貿易動向(通関ベース)を前年同期比で見ると、財輸出は1.7兆円減少し、財輸入は5.2兆円増加している。輸出減 には世界経済の低迷が大きく影響している。一方、輸入増のうち、鉱物性燃料輸入増は3.2兆円と輸入増の62%を説明しており、発電燃料代替によるコスト 増の影響が明瞭に見られる。

世界経済の先行きを俯瞰すれば、足下米国経済は堅調であるが持続性に問題がある。EU経済はすでに不況下にあり2012年はマイナス成長が予想されてい る。したがって、日本にとってこの1-2年の輸出市場は成長抑制的である。一方、輸入はエネルギー政策に大きな変化がない限り、やはり成長抑制的である。 純輸出は当面日本経済にとって成長を引き下げる要因であることを強く意識しなければならない。現時点では2014年4月から消費税率8%への増税が政府の 議論では想定されているが、この増税議論にかける以上の労力を成長促進するための財政政策の議論に向けられなければならない。特に、先を見据えたエネル ギー政策が最優先順位である。

以上の議論からはっきりするように、エネルギー政策の中心は(1)省エネルギーの促進(節電のみならず効率的な熱供給が重要)と(2)化石燃料起源のエネ ルギーから再生可能エネルギーへの転換とならざるを得ない。社会保障と税の一体改革による財政再建が実現されるには、経常収支が黒字であることが重要なポ イントとなるが、現状は厳しくその許容度が低下している。社会保障と税の一体改革による財政再建を進めるためには、成長戦略の議論と分離不可能であり、成長を促進するエネルギー政策とセットでなければならない。日本

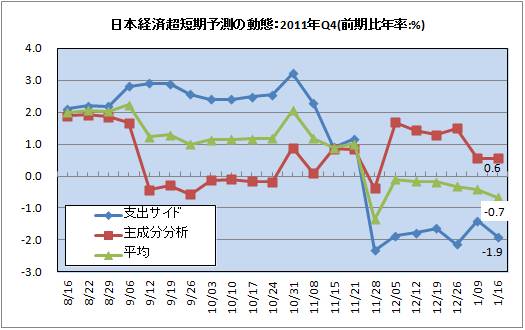

<10-12月期日本経済は米国とは対照的に低調なパフォーマンス>2012年新年を迎えたが、2011年10-12月期日本経済の超短期予測には前月と比較して大きな変化はない。また同期の米国経済の超短期予測(5%程度の高成長)とは対照的である。

現時点では10-12月期GDPを説明する基礎データは公的固定資本形成や政府最終消費支出関連データを除き11月までがすでに発表されている。

1月16日の(支出サイドモデルによる)予測では、10-12月期の実質GDP成長率は、内需は小幅拡大するが、純輸出は大幅縮小するため前期比 -0.5%、同年率-1.9%と予測する。日本経済は7-9月期の高成長(+5.6%)から一時的な踊り場へと局面を移すことになろう。一方、2012年 1-3月期の実質GDP成長率は、純輸出は横ばいに転じ内需の増加幅が拡大するため、前期比+0.6%、同年率+2.4%と予測する。この結果、2011 暦年の実質GDP成長率は-1.0%、2011年度は-0.7%となろう。12月予測と変化はない。

10-12月期の国内需要を見れば、実質民間最終消費支出は前期比+0.2%へと減速する。実質民間最終消費支出をよく説明する消費総合指数を見れば、 11月は前月比-0.4%と2ヵ月ぶりのマイナスとなった。内訳を見れば、10月の耐久消費財(前月比+5.8%)、サービス支出(同+1.0%)はとも に好調であったが、11月は耐久消費財(同-4.0%)が大幅減少しサービス支出も横ばいとなったからである。この結果、消費総合指数の10-11月期平 均は7-9月期平均比+0.2%と減速したがマイナス成長とはならず意外と貢献している。実質民間住宅は同+2.7%増加するが、実質民間企業設備は同 -1.0%減少する。実質政府最終消費支出は同+0.5%、実質公的固定資本形成は同+0.7%となる。補正予算の効果がまだまだ実感できない状況であ る。このため、国内需要の実質GDP成長率(前期比-0.5%)に対する寄与度は+0.2%ポイントと小幅にとどまる。

一方、財貨・サービスの実質輸出は同-5.3%減少し、実質輸入は同-1.4%減少する。このため、実質純輸出の実質GDP成長率に対する寄与度は-0.7%ポイントと景気を大きく押し下げる。

米国経済の高成長持続可能性には問題があり、EU経済はすでに景気停滞に入っている現状では、日本経済にとって、当面は純輸出の低調が景気抑制要因となる。加えて補正予算の効果が意外と小さいとなれば、先行き日本経済のダウンサイドリスクはますます高まる。現時点では2011年度末にかけて一時的な踊り場と超短期予測は見ているが、ダウンサイドリスクが高まれば、日本経済は2012年前半に停滞局面に入る可能性に留意しておかなければならない。[[稲田義久 APIR研究統括・マクロ経済分析プロジェクト主査 甲南大学]]

米国

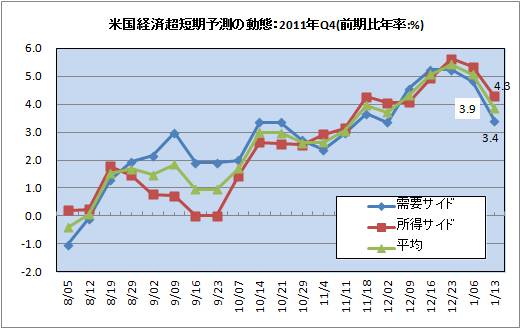

<いつまで続けられるかFRBのゼロ金利政策>1月13日予測では、米国経済(2011年10-12月期)は前週の予測(前期比年率5.1%)からは下方修正されたものの同3.9%(1月13日 予測)と堅調な拡大を続けている。下方修正には11月の貿易統計の影響が反映されている。GDP以外の実質アグリゲート指標をみても、米国経済の強い回復 が見て取れる。しかし、今もってQE3(第3次数量的金融緩和)の可能性を語るエコノミストもいる。FRBの中でさえ更なる金融緩和を支持するエコノミス トもいる。ニューヨーク連銀のWilliam Dudley総裁、ボストン連銀のEric Rosengren総裁、FRBエコノミストのElizabeth Dukuなどのハト派である。例えば、Dudleyは”frustratingly slow”な景気回復、”unacceptably high”失業率と言い、更なるモーゲッジ担保証券の購入を通して、住宅金利の引き下げを唱えている。一方、セントルイス連銀のJames Bullard総裁は景気回復はすでに力強く、これ以上国債を購入することによって長期金利を低下させ経済回復をサポートする必要はないと言う。

5%にも達する経済回復の中で、何故更なる金融緩和策が必要なのであろうか?実際に住宅金利はすでに十分に低いし、これ以上引き下げてもそれによる住宅市 場の刺激には限界がある。むしろ、最近の新規・中古住宅販売件数を見る限り、住宅市場はまだ水準は低いが改善の方向に向かい始めた。金融当局にとって重要 なことは、できるだけ早く異常な低金利政策から正常な金利水準に戻ることである。これを行っていれば、今後欧州債務危機が悪化したとしても即座の対応が可 能になる。

1月24日、25日とFOMCミーティングがある。1月27日には2011年10-12月期のGDPが発表される。このFOMCミーティング時には、 FRBエコノミストも同期の経済成長率が高くなることを認めざるをえないだろう。例えば、4%を超える経済成長率が可能になったにもかかわらず、FRBが 更なる金融緩和策の維持をできるだろうか? ハト派のエコノミストが多いFOMCにおいて、その可能性は高いといえる。しかし、現在のような強い経済拡大 が続く中で、FRBが異常なゼロ金利政策を何処まで続けられるのであろうか?連銀にとって重要なことは、今の力強い景気回復を認めそれが持続するようなコミュニケーションを市場と行うことが重要である。FRBが強引なゼロ金利政策に固執すれば、市場からの信頼を失うことになるだろう。[[熊坂侑三 ITエコノミー]]

“

-

今月のエコノミスト・ビュー(2011年12月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<インフレの常識はデフレの非常識>>

日本の物価を研究してきた渡辺努東大教授は、現状を「マイルドだが頑固な」デフレーションだと性格付けている。日本の金融危機発生時には、デフ レ・スパイラルの発生が危惧された。第1次石油危機の頃に経験したようなインフレ・スパイラルと逆で、物価低下と賃金低下が相互に助長し合う状況である。 高率のデフレが発生していれば経済には破壊的であっただろうが、日本はデフレ・スパイラルには陥らなかった。財政・金融の緩和策と金融システム安定化策と が下支えしたのであろう。最近、一部量販店では、安い値段を付けている競合店のチラシをもってくると、その値段まで下げるようになっている。そうした行動 が企業間取引にも及んでいるとすれば、各企業は積極的に値下げをしないが、競合企業が下げれば対抗して値下げするという行動をとっていることになるので、 「マイルドだが頑固な」デフレをもたらす要因ではないかとして検討されている。

他方で、内閣府のアンケート調査などによると、デフレがこれだけ続いているにも関わらず、ほとんどの人は+1%前後のインフレを予想している。その一因 として、物価指数の計算において質の変化を考慮していることが、影響しているのではないかと考えられる。販売価格が変化していなくても、性能が改善されて いれば、価格は低下したと計算されるのである。こうした質の調整はパソコンなどで顕著に効いてくる。一般の人はこうした調整を行わないから、インフレ期待 が高めになるのだというのである。金融市場参加者ならこうした調整にも対応できるかもしれない。物価連動債の利回りを見てみると、見事にマイナスのインフ レ率が予想されている。しかし、デフレ下では購入者が極めて限定的なので、市場の期待としては信用できないとも言われている。

このようにデフレ予想が定着しているかどうかの測定は難しいのだが、デフレが日本経済に定着していることを示す現象はいくつも挙げられよう。第1は、原 油価格上昇時の物価指数の動きである。CPIは上昇したが、GDPデフレーターは低下した。確かに、輸入はGDP計算におけるマイナス項目なので、その価 格上昇はデフレーターを低下させることになる。しかし、こんなことが起きているのは日本のみである。原油価格上昇が、国内製品価格に十分に転嫁されていな いし、賃金上昇にも結びついていないのである。企業はデフレに対応している。第2は、CPIとGDPデフレーターの変動性の大小関係である。CPIは固定 バスケットを用い、GDPデフレーターは可変バスケットを用いている。つまり、買い手が価格変化に応じて購入する商品を変更することを、前者は無視し後者 は考慮に入れている。従って、インフレの下では、CPIの方がGDPデフレーターよりも、物価変動率は高くなる。これが世界の常識である。しかし、デフレ の下にある日本では、GDPデフレーターの方がCPIよりも大きく下がる。家計もきちんとデフレに対応しているのである。

スウェーデンの中央銀行であるリクスバンクの副総裁となっているラース・スヴェンソン氏(元プリンストン大学教授)は、「デフレ下の金融政策運営は、イ ンフレ下での金融政策運営と逆様になる」と述べている。インフレの下ではインフレ・ファイターとしての信認を高めることが望ましいが、デフレの下ではその 信認を低下させることが望ましいのである。うまく信認を低下させられれば、円高も収まるかもしれない。デフレ下で採用すべき金融政策手段を決定する時に、 この逆様であることが「知的なチャレンジ」となると、彼は言う。同意する人も多いのではないだろうか。

[地主敏樹 マクロ経済分析プロジェクト委員 神戸大学大学院]日本

<基準年改定により2011年度成長率は1.0%ポイントを超える下方修正で-0.7%に>12月9日に発表されたGDP2次速報値によれば、7-9月期の実質GDP成長率は前期比年率+5.6%となり、1次速報値からは0.4%ポイントと小幅の下方修正にとどまった。

今回は5年毎の基準年改定(2000年→2005年)が行われ、新たな産業連関表と国勢調査の結果が反映された。グラフは旧系列と新系列による実質GDP 成長率パターンの比較である。基準年改定の結果、2011年の3四半期(1-3月期、4-6月期、7-9月期)が旧系列から下方修正された。特に、1-3 月期は3.9%ポイント(-2.7%→-6.6%)大幅に下方修正された。このことは新系列による2011年の成長率予測は、旧系列による予測より 0.5%ポイントを超える下方修正が行われる可能性を示唆している。12月12日の(支出サイドモデルによる)予測では、7-9月期GDP2次速報値と一部の11月と多くの10月の データが更新されている。この結果、10-12月期の実質GDP成長率は、内需は小幅拡大するが、純輸出は大幅縮小するため前期比-0.4%、同年率 -1.8%と予測する。日本経済は7-9月期の高成長から一時的な踊り場へと局面を移すことになろう。一方、2012年1-3月期の実質GDP成長率は、 純輸出が小幅ながら引き続き縮小するものの内需が大幅拡大するため、前期比+0.5%、同年率+1.8%と予測する。この結果、2011暦年の実質GDP 成長率は-1.0%、2011年度は-0.7%となろう。前述したように、基準年改定により2011年の3四半期の成長率が下方修正されたため、2011 暦年の成長率予測は先月の予測(-0.2%)より0.8%ポイント、2011年度は先月の予測(+0.5%)から1.2%ポイントそれぞれ下方修正され た。

10-12月期の国内需要を見れば、実質民間最終消費支出は前期比+0.4%へと減速する。実質民間住宅は同+0.7%増加、実質民間企業設備は同 -2.1%減少する。実質政府最終消費支出は同+0.5%、実質公的固定資本形成は同+3.3%となる。このため、国内需要の実質GDP成長率(前期比 -0.4%)に対する寄与度は+0.2%ポイントと小幅にとどまる。

一方、財貨・サービスの実質輸出は同-3.1%減少し、実質輸入は同+1.0%増加する。このため、実質純輸出の実質GDP成長率に対する寄与度は-0.7%ポイントと景気を大きく押し下げる。[稲田義久 APIR研究統括・マクロ経済分析プロジェクト主査 甲南大学]

米国

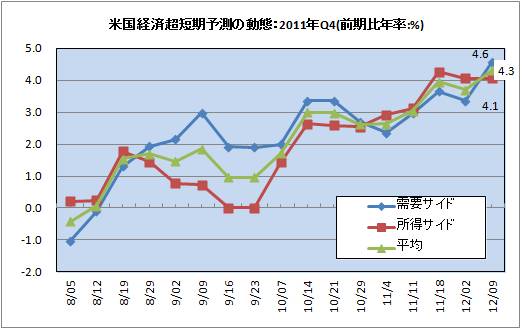

<欧州債務危機の中、景気回復が加速する米経済>グラフに見るように、景気は10月初めから回復をしており、12月9日の超短期予測では10-12月期の実質GDP成長率(前期比年率)は4%を超えるま でになっている。バーナンキFRB議長が10月の始めに、”the economy is close to ‘faltering”と言い、異常なゼロ金利を2013年半ばまで維持する金融政策をとっていることは皮肉である。12月13日のFOMCミーティング では政策金利が据え置かれた。連銀エコノミスト達が景気回復の加速化を認めたものの、欧州債務危機を米経済への大きなダウンサイドリスクと捉え、従来の異 常なゼロ金利政策を正当化した。確かに、欧州債務危機は米経済へのダウンサイドリスクには違いないが、FRB自体が過剰に反応しせっかくの金融政策の正常 化への機会を見逃すことはない。今の欧州債務危機は1994年のメキシコ通貨危機、1997年のアジア通貨危機に比べて、その米経済への影響は小さいとい うエコノミストもいる。

米金融政策当局にとって大事なことは、欧州債務危機を非常に長期の問題と捉え、米景気へのダウンサイドリスクを過大に捉えず、現在の拡大している景気回復 の持続性を確保することである。すなわち、欧州経済の再構築が米経済にとって定常化した外的経済環境になるわけである。従って、FRBはいつまでも欧州債 務危機を米経済へのダウンサイドリスクと捉え、異常な低金利政策を正当化し、維持していくことはできない。12月13日のFOMC声明でFRBが欧州債務 危機によるダウンサイドリスクを認めながらも、景気拡大の持続性を維持する政策をとるような上手い市場とのコミュニケーションが期待される。4%の経済成 長が可能な中で、2013年半ばまでのゼロ金利政策は異常である。できるだけ早く、金融政策を正常に戻すことが景気変動に対応できる金融政策の自由度を増 すことであり、景気拡大の持続性に繋がる。

確かに、EU首脳会議が財政規律強化策を打ち出したが、債務危機解決への実効性のある対策とはいえない今の段階で、FRBが大きく金融政策を変更すること には無理があるだろう。にもかかわらず、12月13日のFOMC声明において、何らかの金融政策正常化への変更が期待される。[ 熊坂有三 ITエコノミー]

“

-

関西エコノミックインサイト 第12号(2011年11月28日)

経済予測

経済予測 » Quarterly Report(関西)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析?関西経済の現況と予測?」研究成果報告

(主査: 稲田義久・甲南大学経済学部教授

高林喜久生・関西学院大学経済学部教授

研究協力:近畿大学世界経済研究所入江啓彰助教)「関西エコノミックインサイト」は、関西経済の現況の解説と、計量モデルによる将来予測を行ったレポートです。関西社会経済研究所が公表する日本経済予測と連動しており、原則として四半期ごとに公表いたします。

第12号(2011年11月)の概要は以下の通りです。

1.前回予測に比して関西経済の景況は改善しておらず、回復と停滞を示す指標が混在している。電力供給問題やタイの洪水など、期待されていた急速な回復を抑制する要因の増加が先行きの見方を不透明なものとしている。企業や家計は先行きを慎重に見ている。

2.足下、輸出は2ヵ月連続で減少しており、景気のダウンサイドリスクが高まっている。電気機器においては、関西とタイで中間財を中心とするサプライチェーンが形成されており、タイ洪水影響の長期化は今後の関西経済にとって懸念材料である。

3.冬季の家庭の電力需要は全体の4割程度と夏季よりも1割程度高く、エアコンのスマートな使い方などによる家庭の節電の役割が大きい。関西広域連 合・自治体等には、効果的な連携により家庭・産業部門の節電を促進して今冬を乗り切る、という広域的課題への対応力が問われる。

4.日本経済の最新予測と上述したダウンサイドリスクを反映し、関西の実質GRP成長率を2011年度+0.4%、2012年度+1.4%、 2013年度+0.9%と予測した。2011年度は足下の景気減速を反映して0.4%ポイントの下方修正。2012年度は前回予測から変化なし。成長率寄 与度をみると、民需が関西経済の成長を牽引する一方、外需の貢献は前回予測より比較的小幅となる。

-

第89回 景気分析と予測(2011年11月22日)

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部教授

高林喜久生・関西学院大学経済学部教授)当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。

2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、

直近2四半期のより正確な予測値を取り入れている。ポイントは以下の通り。

*7-9月期GDP1次速報値を織り込み、2011年度実質GDP成長率を+0.4%、2012年度を+2.5%、新たに2013年度を+1.1% と予測。2011年度は前回から0.5%ポイント下方に、2012年度は0.7%ポイント上方に、それぞれ修正した。前回予測より景気回復のパターンが後 ずれしているのは、足下の景気回復の鈍化と第3次補正予算執行パターン見直しを反映したためである。

*実質民間需要の寄与度は2011年度に+0.4%ポイント、2012年度は+1.5%ポイント、2013年度は+1.5%ポイントと徐々に景気を 押し上げる。実質公的需要の寄与度は、第3次補正予算効果が2012年度に後ずれすることから、2011年度+0.5%ポイントにとどまり、2012年 度+1.0%ポイントと拡大するが、2013年度は反動で-1.0%ポイントとなる。実質純輸出の寄与度は2011年度に震災の影響により-0.4%ポイ ントとマイナスに転じる。2012年度はEUを中心に世界経済回復の遅れから0.0%ポイントと横ばいにとどまり、回復に転じるのは2013年度 (+0.7%ポイント)である。

*タイ大洪水の日本経済に対する影響は限界的とみている。日本の対タイ輸出入シェア(2010年)は4.4%、3.0%と大きくはないが、輸出入ともに中間財のシェアが高く、混乱が長期化すれば日本経済への影響が危惧される。

*2011年度、2012年度のコア消費者物価指数はともに前年度比-0.1%、2013年度は+0.1%となる。プラス反転するのは2013年度 とみている。国内企業物価指数は同+1.7%、同+0.2%、同+0.8%となる。GDPデフレータは同-2.0%、同+0.2%、同-0.2%と予測し ている。

*前回に引き続き電力供給制約の影響を検討した。電力供給制約を回避するためのコストは、節電を考慮して年当たり2.5兆円程度と試算される。燃料 代替による追加的輸入増加の影響で、日本経済の成長率は0.2%-0.3%程度低下し、インフレ率は消費者物価指数で0.3%-0.6%、国内企業物価指 数で0.5%-1.0%程度引き上げられる。

*以下のような景気下振れリスクが想定される。(1)電力不足、(2)超円高の国内生産活動への影響、(3)EU発の金融危機と世界経済への伝播懸念である。

-

今月のエコノミスト・ビュー(2011年11月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

企業誘致を考える

?パナソニック尼崎工場の生産計画撤回を受けて先ごろ、パナソニックのプラズマパネル尼崎工場の生産計画の撤回が発表され、多方面で大きな衝撃を持って受け止められた。このパナソニックの決断は、企業誘致について多くのことを考えさせるものであった。

第1に、企業の意思決定は極めて早くてドラスティックであることである。今回の件では、企業にとってはスピードが命であることを改めて思い知らされた。生産計画の中止や工場の処分は大きな損失を伴うが判断を少しでも遅らせればより巨額の損失が予想されたからである。

第2に、プラズマパネルの最新鋭工場である第3工場の生産中止とともに、太陽電池の生産計画の撤回も明らかにされたことに関してである。プラズマパネル については、これほど早い撤退は予想できなかったとはいえ、近い将来、後続選手へのバトンタッチが必要と見られていた。新産業として有望視されていた電池 生産の撤退の方が長期的な影響は深刻といえるかもしれない。製造業拠点としての大阪湾岸も「パネルベイからバッテリーベイへ」と期待されていたのに黄色信 号がともったのだ。

第3に、自治体や地域経済も経済のグローバル化の影響をストレートに受けることをあらためて示したことである。今回のパナソニックの決断の背景には、円 高や中国メーカーとの競争激化によるパネル価格の下落で事業採算が悪化したこと、太陽電池の最大市場である欧州各国が財政危機で補助金による普及策を縮小 したことの影響があった。いまや自治体の財政や地域経済は否応なしに世界経済の動向と直接にリンクしているのだ。

今後、自治体や地域は企業誘致政策とどのように向かい合っていけばよいのだろうか。まず、確認しておきたいことは、雇用や需要を生む企業誘致が有力な地 域活性化策であることに変わりはないことである。しかし、今回の件は、撤退等の場合に備えての自治体側のリスク管理も重要であることを示した。

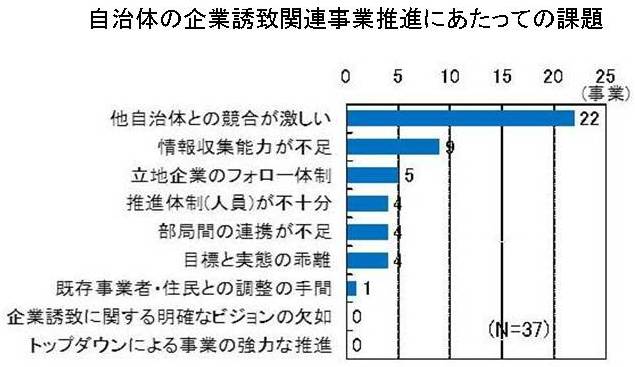

企業誘致の自治体間競争も限界に来ている。他の自治体も同様の誘致策で対抗し、とくに補助金などのインセンティブ政策では大きな差がつかないからだ。パ ナソニック尼崎工場の誘致においても県・市挙げてのワンストップサービス(窓口の一元化)の実施が決め手になったと思う。自治体に企業誘致に関するアン ケートをとると最大の課題は他の自治体との競争が激しいということが突出している(下図)。

グローバル化の波を特定の自治体・地域で受け止めることには限界がある。企業誘致も今までのように個別自治体ベースではなく、関西広域で対応すべきとい える。関西広域で戦略を練り、個別自治体の利害を調整する。関西全体として国内や海外の他地域と競争する。その方が自治体同士の過当な競争も減るし、リス クにもふところ深く対応できると考えるのだ。注)関西社会経済研究所が関西2府4県4政令市に対して実施した「企業誘致方針 と具体的な企業誘致関連事業に関するウエブアンケート調査」(2010年5月)に基づき、自治体の「生産拠点及び研究開発拠点の誘致を含む事業(37事 業)」ついて、事業推進に当たっての課題についての回答結果をとりまとめたもの。

出所)2010年版「関西経済白書」p.116

[高林喜久生 マクロ経済分析プロジェクト主査 関西学院大学]日本

10-12月期日本経済は一時的な踊り場へ11月14日発表のGDP1次速報値によれば、7-9月期の実質GDP成長率は前期比年率+6.0%となった。4期ぶりのプラス成長となり、市場コンセンサス(ESPフォーキャスト11月調査:前期比年率5.82%)とほぼ同じ結果となった。

超短期モデルの(支出サイドモデルと主成分分析モデル)の最終週(11月8日)における平均成長率予測は同+5.9%であり市場コンセンサスとほぼ同じ であった。うち、支出サイドモデル予測は同+6.0%、一方、主成分分析モデル予測は同+5.9%。重視している支出サイドモデルの予測値は実績と同じピ ンポイントの結果となった。

超短期モデルの予測動態を見れば、7-9月期の基礎月次データが発表されない7月初旬の段階では+2%台半ばを予測していたが、7月のデータが更新され る8月の初旬には5%台の高成長を予測した。7-8月のデータが出そろう9月初旬には6%近くの高成長を予測し、以降安定的に高成長を予測した。

7-9月期の実質GDP成長率を最も引き上げたのは純輸出であった。純輸出の寄与度(年率ベース)は+1.7%ポイントと5期ぶりのプラスとなった。一 方、内需の寄与度も+4.2%ポイントと2期連続のプラス。特に、民需である民間最終消費支出、民間住宅、民間企業設備、民間在庫品増減がいずれも成長に 貢献した。

11月15日の(支出サイドモデルによる)予測では、7-9月期GDP1次速報値と一部の10月データが更新されている。10-12月期の実質GDP成 長率は、内需は小幅縮小するが、純輸出は引き続き拡大するため前期比+0.2%、同年率+0.9%と予測する。日本経済は7-9月期の高成長から一時的な 踊り場へと局面を移すことになろう。2012年1-3月期の実質GDP成長率は、純輸出は横ばいとなるが内需が小幅拡大するため、前期比+0.6%、同年 率+2.5%と予測する。この結果、2011暦年の実質GDP成長率は-0.2%と小幅のマイナス成長にとどまろう。また2011年度は+0.5%と予測 する。

10-12月期の国内需要を見れば、実質民間最終消費支出は前期比+0.2%へと減速する。実質民間住宅は同+2.1%増加、実質民間企業設備は同 -1.3%減少する。実質政府最終消費支出は同+0.6%、実質公的固定資本形成は同+0.6%となる。このため、国内需要の実質GDP成長率(前期 比+0.2%)に対する寄与度は-0.1%ポイントとマイナスの寄与となる。

一方、財貨・サービスの実質輸出は同+1.7%と減速し、実質輸入は同-0.8%減少する。このため、実質純輸出の実質GDP成長率に対する寄与度は+0.4%ポイントと引き続き景気を押し上げる。

以上のように超短期予測は10-12月期を一時的な踊り場局面と見るが、この見方を修正する2つのリスクが考えられる。欧州債務問題と第3次補正の執行の遅れである。[稲田義久 KISER所長・マクロ経済分析プロジェクト主査 甲南大学]

米国未だ悲観的なメッセージを送り続けるバーナンキ連銀議長

グラフに見るように、景気は10月はじめから回復をしており、11月11日の超短期予測では今期(10-12月期)の実質GDP伸び率が+3.1%にま で達していることが示されている。その他の実質アグリゲート指標(総需要、国内需要、最終需要)も同じように10月はじめから上昇トレンドにあり、それら の成長率はいずれも2%?3%の範囲となっている。インフレ、デフレへの懸念は全くなく、ヘッドラインインフレ、コアインフレも1%?2%の範囲にある。 米国経済は堅調な回復を示している。

しかし、バーナンキFRB議長は未だ悲観的なメッセージを市場・人々に送り、異常なゼロ金利政策の維持、更なる量的金融緩和の正当性を求めようとしてい る。11月10日のテキサス郊外の米軍基地におけるタウンホールミーティングでバーナンキFRB議長は次のように言っている。「FRBは失業率を引き下げ ることに専念する。欧州財政危機がグローバルな経済ショックになる可能性がある」、また「多くの人々が今のリセッションが永久に終わらないと感じているこ とを私は知っている」と。バーナンキFRB議長は今の失業の多くが彼の言うような循環的なものではなく構造的なものであることを認めるべきである。実際に 求人数の水準は今ではリセッション前の水準にまで戻っているが、求人と職を求める人々の間でのミスマッチが非常に多い。

FRB議長に求められているのはマスメディアのような欧州財政危機のグローバル危機への発展予測・懸念ではなく、米国がそれを避けるために何をしている か、また欧州危機の米国経済への影響をどのように最小にすべきかの話である。バーナンキ議長自ら、今のリセッションが永久に続くと言う感覚を示せば、彼は いままで何をしてきたのだろうかと市場・人々は思う。市場がFRBへの信頼性を失うことは間違いない。政策当局者にとって大事なことはリセッションや金融 危機を予測することではなく、それらを避け、経済を望ましい状況にもっていくことである。その為には、正確に経済動向を分析し、できるだけポジティブな メッセージを市場・人々に送ることである。実際、米経済の回復は堅調になっているが、FRBはこれを見逃している。経済政策当局者は”Pessimism Never solves any problem”と言うことを忘れてはならない。[ 熊坂有三 ITエコノミー]

“

-

金融政策研究会の報告書を取りまとめました。

研究プロジェクト

研究プロジェクト » 2011年度

ABSTRACT

金融政策研究会(主査 地主敏樹 神戸大学経済学部教授)では、約1年間にわたり合計10回の研究会・フォーラムを実施しました。

長期間にわたりマイルドなデフレに悩む日本経済を浮揚させるための金融政策の可能性を日米欧の金融市場ならびに実態経済に照らし実証的に分析・検討し、報告書として取りまとめました。 -

今月のエコノミスト・ビュー(2011年10月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

米国やEUの政治的な機能不全(Japanization)や政策失敗リスクの高まりに加え、連日の悪い経済ニュースでマーケットは混乱している。著名な 経済学者や多くのエコノミスト達は世界経済が不況に陥る可能性が急速に高まっており、リーマンショックのような大不況再来となる可能性もあるとコメントし ている。

特に米国とEUの不況入りの確率は高いとみられている。市場の不確実性が急速に高まり、これが金融機関、企業、消費者の態度を用心深くさせているからだ。 ただ景気の落ち込みは深くはないであろう。何故なら在庫が大幅に積み上がり資本設備の過剰感が急速に高まるとい状況ではないからだ。7-9月期については 米国やEU経済はマイナス成長を避けることができよう。今月の米国経済超短期予測が示すように緩やかな回復の可能性が高まっている。にもかかわらず、市場 の不確実性が急速に高まることから(各経済主体の用心深さが高まり)、数ヵ月後には米国、EU経済は不況入りすると予測されている。というのも、米国では 雇用の増加トレンドが大きく減速しており、この結果、消費者心理は過去30年で最も以上の低い水準にまで落ちている。これは民間消費にとっては強力な逆風 である。また足下(9月)のEUの製造業購買担当者景況指数(PMI)は50を割り込んでいる(不況を意味する)。このような経済ニュースは市場の不確実 性を高め、加えて、緊縮財政と欧州債務問題、エネルギー価格の高止まりが、米国とEUの金融機関、企業、家計の行動を押し並べて圧迫するからだ。

このような理由で米国とEU経済の不況入りの見方が高まっている。その確率をイメージ的に示せば、緩やかな景気回復の可能性が50%を下回り、不況入りの 確率が50%を上回っている状況といえよう。また不況入りの確率のうちリーマンショックのような厳しい不況の確率は高くはないものの徐々に高まってきてい るのが特徴といえよう。

一方良いニュースは、日本経済はサプライチェーンの復旧による輸出・生産の回復と今後の補正予算の効果で比較的高い成長が期待され、中国やその他アジア経済では減速するものの引き続き高成長が期待されることである。

世界経済の先行きは今しばらく混乱の時代となろう。今月の米国超短期予測コラムが述べているように、中央銀行は限られた政策手段の中、市場・消費者とのコミュニケーションを上手くすすめ、市場の用心深さを反転させ、景気回復を本格化させることが重要である。[稲田義久 KISER所長・マクロ経済分析プロジェクト主査 甲南大学]

日本

<足下は急速な景気回復、先行きは厳しさを増す>10月3日発表の日銀9月短観によると、サプライチェーンの復旧による輸出・生産の回復と地デジ移行前の駆け込み需要により、企業の景況感は前回調 査から大きく改善した。最も注目される業況判断指数(DI)は、大企業製造業で+2となり、前回調査から11ポイント大幅改善した。また大企業非製造業 DIも前回から6ポイント改善し+1となった。一方、中小企業の業況判断DIは、製造業で-11と前回調査から10ポイント、非製造業では-19と前回か ら7ポイントそれぞれ改善した。経済活動水準はほぼ震災前に戻りつつあり、今回の落ち込みは東日本大震災による一時的な落ち込みであることを調査結果は示 唆している。ただ景気の先行きについては、これまでの復興事業は遅れており、超円高の定着、加えてグローバル経済の減速懸念が高まっていることから、企業 は比較的厳しい見方をしている。

超短期予測の足下の見方は9月短観の見方と整合的である。今週の(支出サイドモデルによる)予測では、7-9月期の基礎データのうちほぼ8月までの分が更 新されている。その結果、7-9月期の実質GDP成長率を、内需は引き続き拡大し、純輸出も増加に転じるため前期比+1.4%、同年率+5.9%と予測す る。また10-12月期の実質GDP成長率を、内需は引き続き拡大するが純輸出は縮小するため、前期比+0.6%、同年率+2.5%と予測する。この結 果、2011暦年の実質GDP成長率は-0.4%となろう。ちなみに、市場コンセンサス(ESPフォーキャスト10月調査)は7-9月期同+5.33%、 10-12月期同+2.30%である。

実際、7-9月期の国内需要を見れば、実質民間最終消費支出は前期比+0.7%と比較的堅調である。実質民間住宅は同+8.2%、実質民間企業設備は 同+1.9%増加する。実質政府最終消費支出は同+0.6%、実質公的固定資本形成は同+3.2%となる。このため、国内需要の実質GDP成長率(前期 比+1.4%)に対する寄与度は+1.3%ポイントと内需の貢献が大きい。

一方、財貨・サービスの実質輸出は同+5.4%増加し、実質輸入は同+5.9%増加する。このため、実質純輸出の実質GDP成長率に対する寄与度はプラスに転じるものの+0.2%ポイントと小幅にとどまる。

一方、主成分分析モデルによれば、7-9月期の実質GDP成長率を前期比年率+5.8%と支出サイドモデル予測とほぼ同じ結果となっている。ただ 10-12月期については同-0.1%と支出サイドモデルより厳しい予測結果となっている。このよう、支出サイド、主成分分析、両モデルとも、先行きにつ いては景気の減速を予測している。先行きについては、第3次補正予算、超円高、グローバル経済の動向が重要で、予断を許さない状況となっている。[[稲田義久 KISER所長・マクロ経済分析プロジェクト主査 甲南大学]]

米国

<緩慢な景気回復を示し始めた米国経済>グラフに見るように、景気は7月の半ばから8月の半ばまで急減速し、市場もリセッションを懸念しはじめた。今もって、かなりのエコノミストがダブル ディップ・リセッションを懸念している。しかし、超短期モデルでは支出サイドから予測した実質GDP成長率が7月半ばから8月半ばに底を打ち、その後上昇 トレンドを形成している。更に、所得サイドから予測した実質GDP成長率も約1ヵ月遅れで底を打ち、その後同じように上昇トレンドを形成し始めた。これは 超短期モデルによる典型的な景気回復の(予測)パターンである。

10月14日の超短期予測では、支出サイドからの7-9月期実質GDP成長率(前期比年率)が2.2%となったことから、10月27日に発表される同期の 実質GDP成長率(速報値)が2%を超える可能性もでてきた。実質総需要、国内需要、最終需要の予測も9月半ばから上昇トレンドを形成し、景気が底を打ち 回復し始めたことを示している。しかし、今週の超短期予測ではそれらの成長率は1.0%?2.0%の範囲にあり、極めて緩やかな景気回復と言える。すなわ ち、リセッション懸念は薄らぎ、景気はポジティブなモメンタムを示し始めたことを、超短期予測は示唆している。

このように景気が緩やかに回復し始めたものの、消費者心理は非常に弱い。10月14日に発表されたミシガン大学の消費者センチメントの期待指数は過去30 年以上の低い水準にまで落ちている。それゆえ、FRBはこの景気回復のモーメントをうまく捉え、市場と消費者にうまくコミュニケートし彼らの景気回復への 信頼を高めることが必要である。バーナンキFRB議長は10月4日の上下両院の合同経済委員会における「景気見通しと最近の金融政策」の証言において”景 気回復が”close to faltering”とコメントをして、景気回復に非常に悲観的な見方を示した。10月12日に公表されたFOMC議事録をみても、FRBはこれ以上景気 が悪くなった時の対策を議論している。今、FRBにとって大事なことは市場と消費者に景気回復への信頼感を高めるためのコミュニケーションをうまくとるこ とである。例えば、バーナンキ議長はすぐにも”close to faltering”の見方を打ち消し、“緩やかながらも景気は回復し始めた”と訂正することである。すぐに、ハロウィン、サンクスギビング、クリスマス とホリデーシーズンに入るのであるから、FRBはこれまでの景気への悲観的な見方から注意深い楽観的な見方に転じ、市場・消費者とのコミュニケーションを 上手くすすめ、ゆっくりと始まった景気回復を本格化させることである。[ [熊坂有三 ITエコノミー]]

“

-

2011年版関西経済白書「つながる関西パワーで新たな日本へ」(2011年9月)

研究プロジェクト

研究プロジェクト » 2011年度

ABSTRACT

財団法人関西社会経済研究所はこの度、「2011年版 関西経済白書?つながる関西パワーで新たな日本へ」を発行しました。

2011年版白書は、3部構成になっており、第Ⅰ部は「日本経済、関西経済の見通しと課題」と題し、日本及び関西経済を解析するとともに、東日本大震災からの復興に向けての関西の役割を述べています。

第Ⅱ部は、「新たな社会へ関西産業の力」と題し、関西発展のための「民」の方向性として、関西の設備投資と医療産業に焦点を当てて分析しています。

第Ⅲ部では、「自治体改革先進地域・関西」と題し、関西発展のための「官」のありかたを、自治体運営と地域成長政策の2つの側面から分析、記述しています。●第Ⅰ部 日本経済、関西経済の見通しと課題

第1章 日本経済の動きと関西経済?復興における関西経済の役割?

第2章 日本及び関西経済が抱える構造的課題から

特集1 民主党政権の税制改革●第Ⅱ部 新たな社会へ関西産業の力

第3章 新たなグローバル時代への企業投資

第4章 医療先進地域・関西を目指して

特集2 KANSAIグリーン・イノベーション●第Ⅱ部自治体改革先進地域・関西

第5章 関西自治体運営のゆくえ

第6章 関西成長に向けた地域デザイン

資料編 データでみる関西2011年9月7日発売

定価2,500円(税込み)政府刊行物センター及び関西の大手書店(旭屋書店、紀伊国屋書店、ジュンク堂書店など)で発売。

-

関西エコノミックインサイト 第11号(2011年8月31日)

経済予測

経済予測 » Quarterly Report(関西)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析?関西経済の現況と予測?」研究成果報告

(主査: 稲田義久・甲南大学経済学部教授

高林喜久生・関西学院大学経済学部教授

研究協力:近畿大学世界経済研究所入江啓彰助教)「関西エコノミックインサイト」は、関西経済の現況の解説と、計量モデルによる将来予測を行ったレポートです。関西社会経済研究所が公表する日本経済予測と連動しており、原則として四半期ごとに公表いたします。

第11号(2011年8月)の概要は以下の通りです。

1.関西経済は、一時的な足踏み状態からの回復モメンタムは非常に強い。

景況感、生産などの月次データは5月を底に、回復を示すシグナルが多く出てきている。

ただし、電力問題や、急速な回復に対する反動で先行きが懸念される。2.日本経済の最新予測と電力需給見通しの経済への影響を織り込み、関西の実質GRP成長率見通しを2011年度+0.8%、2012年度+1.4%と改訂した。

2011年度は足下の景気回復を反映し0.3%ポイント上方修正、2012年度は電力供給制約などを反映し0.6%ポイント下方修正である。

成長率寄与度をみると、民需と外需がバランスよく関西経済の成長の牽引役となる。3.関西電力管区では今夏の節電率は3.8%に止まる。原発の停止により今冬、来夏の電力需給はさらに逼迫することが想定される。

節電率が今夏程度の水準で停滞し、火力発電への代替による追加的燃料輸入が増加すると、実質GRPは2011年度0.18%、2012年度0.46%押し下げられる。4.関西での節電率が関東並みの水準を実現した場合、火力発電用燃料輸入をさらに抑制することができるため、節電率が今夏の水準で推移した場合(標準予測)よりも、実質GRPは2011年度には0.05%、2012年度に0.19%引き上げられる。